タイトルどおり、転換社債とワラント債のお話です。

2016年9月の過去問に出てきました。今日はお話というか、私自身もよくわかっていなかったので、整理の意味も込めて書こうと思いました。まず、それぞれなんなのか。

転換社債(CB: convertible bond )

発行時に決められた値段(転換価額という)で株式に転換することができる債券。債券の発行後に株式に転換するか、株式に転換せずに利金や償還金を受け取るかを選択できる。株式と債券の二つの特徴をあわせ持つ商品。

ワラント債

発行会社の株式を一定の価格(行使価格)で、定められた期間内(行使期間)に、取得できる権利を持つ有価証券のこと。

転換社債は、株式に転換するときに社債と交換になります。一方で、ワラント債は「権利を持っているだけ」なので、行使するときは別途費用(あらかじめ決まっている)が必要になりますが、社債は手元に残ります。

続いて、転換社債およびワラント債についてどのような考え方・評価があるのか整理していきたいと思います。

転換社債

転換社債は、「債券としての価格」と「株式としての価格」の2つを持つことになります。

債券としての価格はクーポン・償還価額の割引モデルで、株式としての価格は配当割引モデルとかで評価し、なぜか株式としての価格は「パリティ」と呼ばれます。

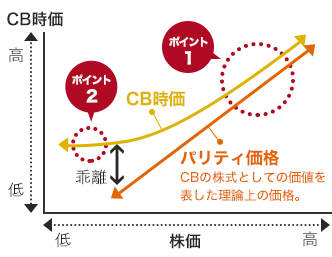

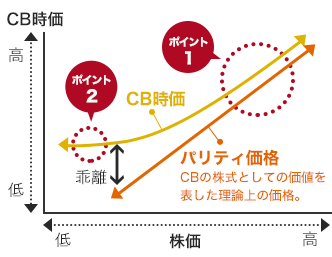

株価が上がった場合(ポイント1)、株式に転換すれば、株価の値上がり益を享受できますし、株価が下がった場合(ポイント2)、債券としての価格が転換社債の価格を下支えすることとなります。

また、転換社債は「株式に転換する権利」を有していることと同義なので、コールオプションの性質を有していて

内在するコールオプションの価格 = 債券の時価(市場取引価格) – 債券としての価格

で評価することもできます。またよく出てくるのは「乖離率」ですね。

理論上「転換社債の理論価格=パリティ」と定義されており、時価と理論価格を比較して、「お買い得ですよ~」を判断するための指標のようです。

乖離率 = (転換社債の時価(市場取引価格)- パリティ)÷ パリティ

と表され、乖離率がプラスだとお買い得とのこと。過去問では「乖離率>20%」がお買い得サインとのことでした。

補足ですが、転換社債の場合、期限前償還の可能性が高いことから、 同じ利回り・期間の普通債券よりデュレーション・コンベクシティが短くなる特徴があります。

ワラント債

恥ずかしながら言葉は知っていたんですが、今回調べるまで「説明せよ」と言われたら全く分からなかった商品です。

転換社債は、株式と転換するんだな~、きっと債券と比較するんだな~とボヤっと名称から推測できたんですが、ワラント?たしかTOEICの単語集で「保証」って意味だったな、だから何?って感じでした。笑

ワラント債は、「株を購入する権利を有していて、権利を行使する際には、行使価格を支払う必要がある」ため、完全に債券と分離されている考え方になるので

ワラント債の価格 = 債券価格 + コールオプションの価格

となります。また債券部分と株式の購入権利部分は分離しているので、転換社債と異なり、 同じ利回り・期間の普通債券よりデュレーション・コンベクシティが同じです。

過去問では、ワラント債がすべて権利行使された場合の、「株式の希薄化」が問われていて

希薄化率(EPSベース)= 希薄化後EPS ÷ 希薄化前EPS

※希薄化後EPS = 純利益 ÷ (既発行株式数 + ワラント債による発行株式数)

※※ワラント債による発行株式数 =調達金額(債券発行額)× 付与率 ÷ 額面

と算出します。

コメント

[…] ワラント債とコールオプションは、どちらも投資家が将来のある時点で特定の価格で株式を購入する権利を持つ金融商品ですが、その違いは以下の通りです12345: […]