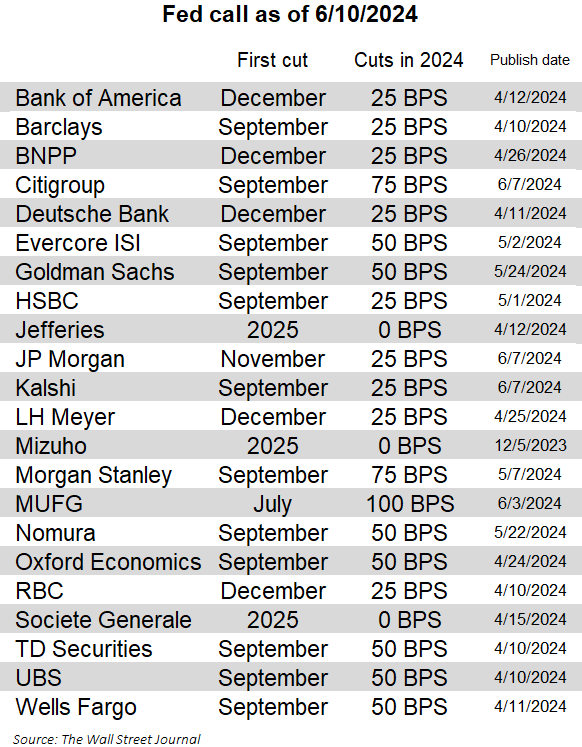

6月12日に開いた米連邦公開市場委員会(FOMC)で7会合連続となる政策金利の据え置きを決めました。四半期に一度公表される見通し(Summary of Economic Projections)では、年内の利下げ予想(参加者の中央値)が前回の3回から1回に減り、少しタカ派の様相となりました。

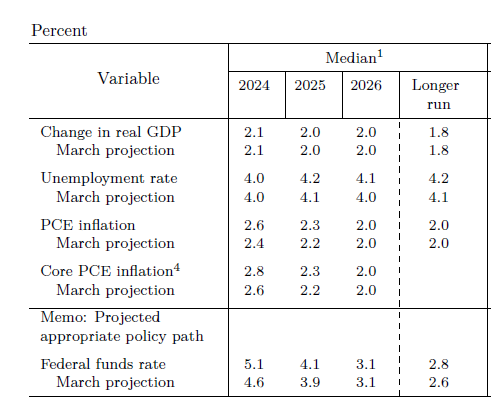

インフレ率(PCE)も年内は前回の2.4%から2.6%に引き上げられ、政策金利(FF金利)の「longer run」についても2.8%に引き上げられました。「longer run」金利については、2会合連続で引き上げられました。

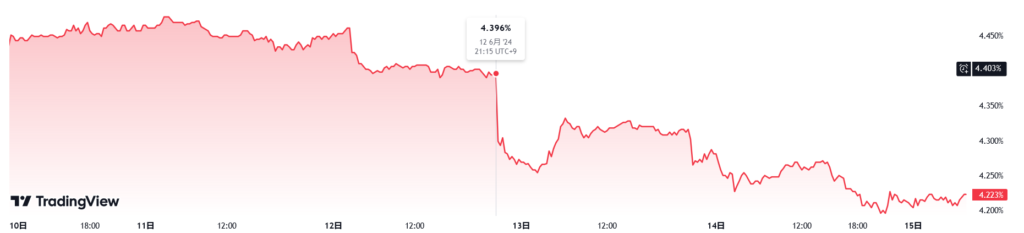

FOMCの直前に発表された消費者物価指数(CPI)でも前年同月比では3.3%上昇と市場用予想3.4%上昇を下回ったことから、FOMCがタカ派であったにも関わらず、あまり市場へはネガティブに働きませんでした。

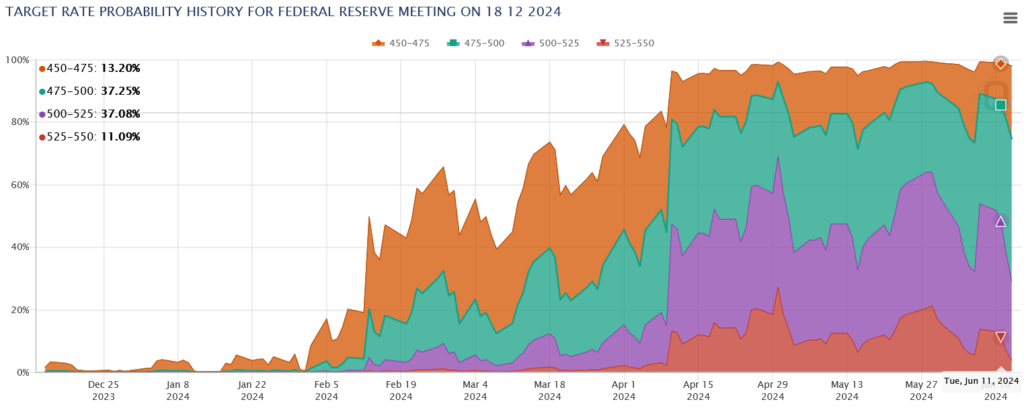

また、今回のFOMCのサプライズと言えば、年内利下げ見通しが減少(3回→1回)したことですが、本来でいえばかなりのネガティブ要因だったかと思います。しかし、あまり市場に影響がなかった要因は事前に市場とのコンセンサスが取れていたことでした。

月初に公表される雇用統計が市場予想を上回ったことで、年内の利下げ期待は剥落していました。

FOMCの前日(11日)では、市場の年内利下げ期待が既に1回以下が半数(48%)を占めており、結果としてFOMC予想とほとんど差異がなかったことが要因かと思います。

これを受け、FOMC以降は株価上昇・金利低下と投資家にとって良い環境が続いています。

気づけば、S&P500も5400を超えました。これを受け、ゴールドマン・サックスが年末のS&P500予想を5600に引き上げました。上方修正はこれで3回目です。ゴールドマンはもともと、3月には「環境が良いと6000行くかも」と言っていたので、そのシナリオに乗りつつあるということが示されただけなのかも知れません。

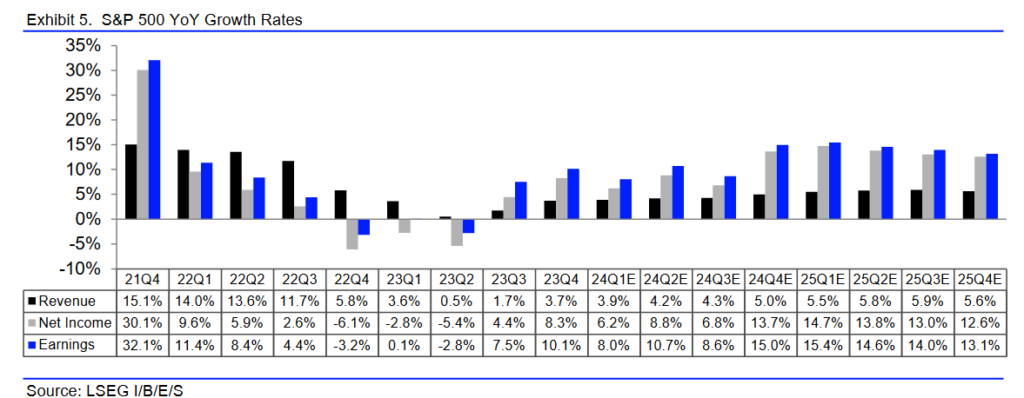

見通しを引き上げた要因は、「平均よりも緩やかにとどまっている企業業績の下方修正と、より高いフェアバリュー株価収益率(PER)に起因している」とのことです。特に企業業績に関しては、ゴールドマン・サックス以外も見通しを引き上げています。

足元の利益動向を受けて先行きの業績見通しを見直す動きがある。

ドイツ銀行は5月半ば、マクロ経済分析などを踏まえたトップダウンの相場見通しを新たに示し、24年の予想EPSを250ドルから258ドルに引き上げた。チーフ米株&グローバル・ストラテジストのビンキー・チャドハ氏は「仮にトレンドを上回る強い成長が続くなら、23年比で19%増益となる271ドルもありうる」とした。モルガン・スタンレーも標準シナリオで1年先(25年6月)時点の12カ月予想EPSが283ドルにまで増えるとしている。

もっとも、今後12カ月のEPSをベースにしたS&P500のPERはなお20倍を上回る。過去10年平均の18倍台、20年平均の16倍弱と比べると依然割高な水準だ。

日本経済新聞(2024年6月6日)より

このブログでも企業業績を確認するのに常用しているRefinitivのレポートでも、2024年第2四半期(4-6月)以降は前年比二桁成長が見込まれており、確かに企業業績については明るい見通しです。

FUNDSTRATのTom Leeについては、6月末で5500に到達するという明るい見通しも出しています。

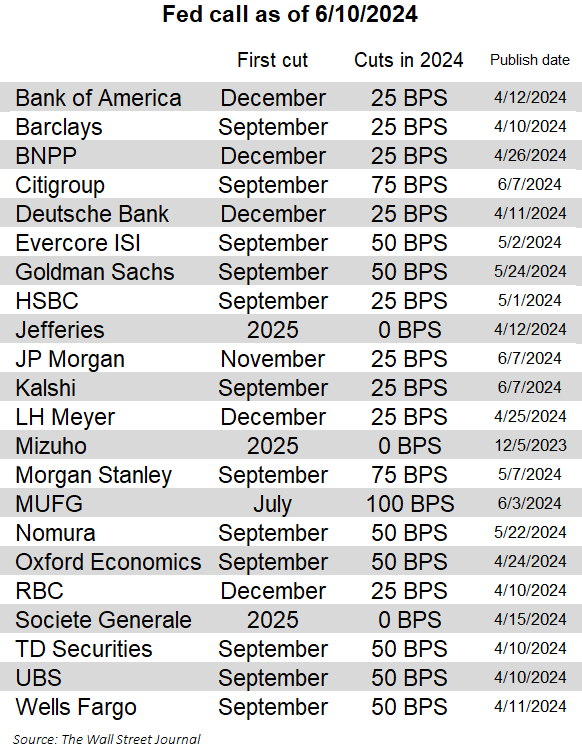

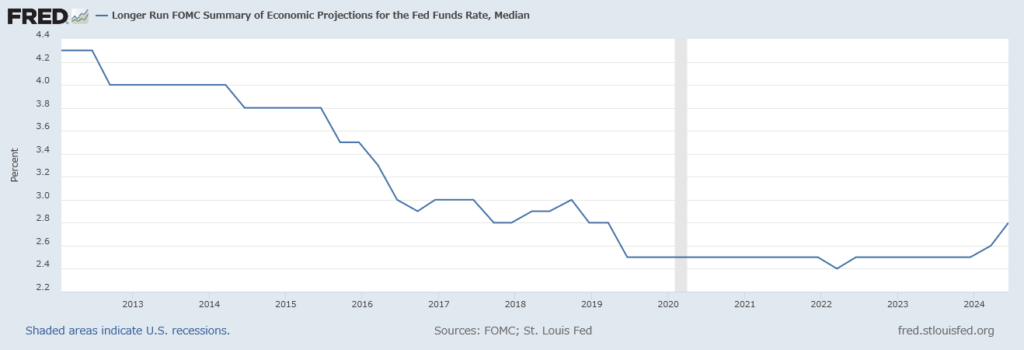

さて、FOMCの見通しも公表され(今年は1回)ましたが、年内4回利下げ予想の三菱UFJさん(MUFG)はどうするんでしょうか。