2023年も早くも四半期が終わりました。9月頃からこつこつ米国債券を買っていまして、ふと思い返せばもう半年が経ちました。

償還まで持ち切る前提=長期投資目線で買っていましたが、当然”雰囲気”で始めてしまったので、このあたりで一度状況を確認してみたいと思います。

なお、現時点では為替の影響で

円ベースだと圧倒的評価損

となってしまっています。泣

買い始めた9月からすぐに150円に達して、そこから一気に130円まで円高が進みました。もし150円で掴んでいれば、為替の評価損だけでもマイナス13%です。以前からドルで持っていたキャッシュで買った分もあれば、10月頃にドル転(円からドルへ転換)した部分もあるので、100%為替で損しているとは言えないのですが、当時は1ドル160円~140円で定着するのかなと思ってたのですが、予想は大外れでした。

やっぱり為替は良く分からない。

一方で

為替が円高になる=米国金利が下がる=債券価格が上がる

という債券と為替の分散効果を睨んでいたところもありますが、どこまで為替の評価損を、金利低下による債券のキャピタルゲインが抑えたのかは数字を見てみないと分かりません。

為替に関しては「為替の期待リターンはゼロだから、いつかまた円安になるだろう」と「ドルの方が金利が付く=長期投資では複利でより効果大(例えば2年間4%で運用できれば10円程度の為替損はキャンセル)」という考えから

しばらくはドルベースのみ

で考えていきたいと思います。(負け惜しみ)

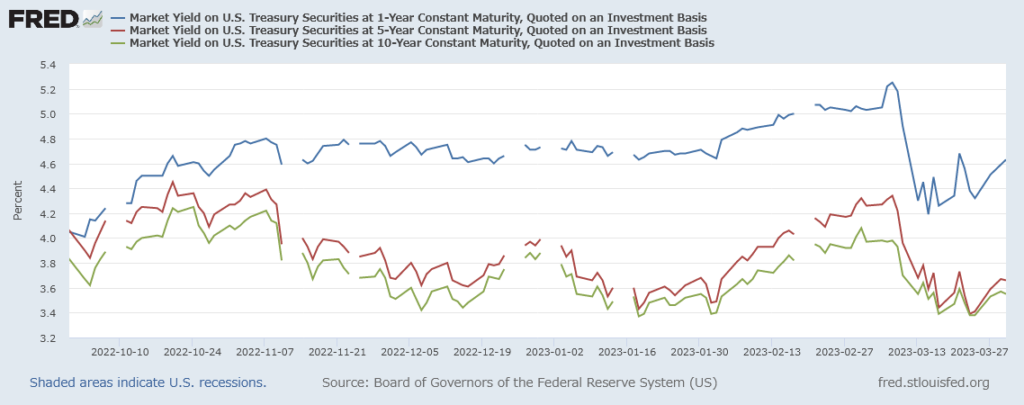

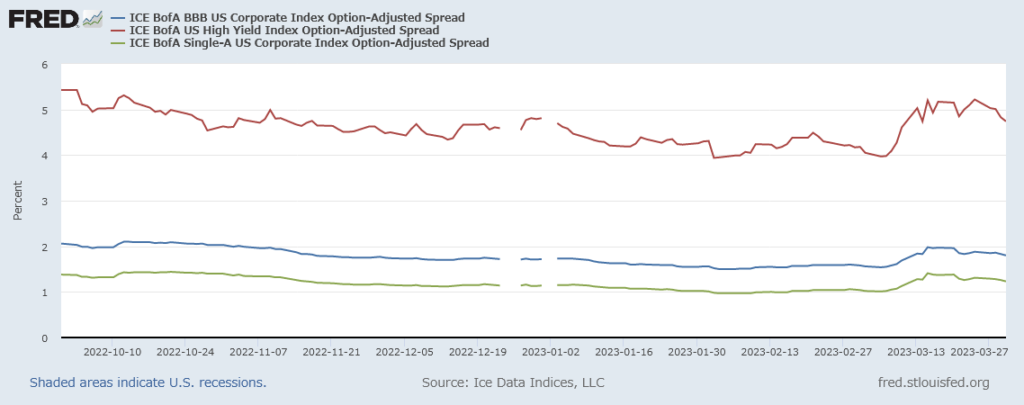

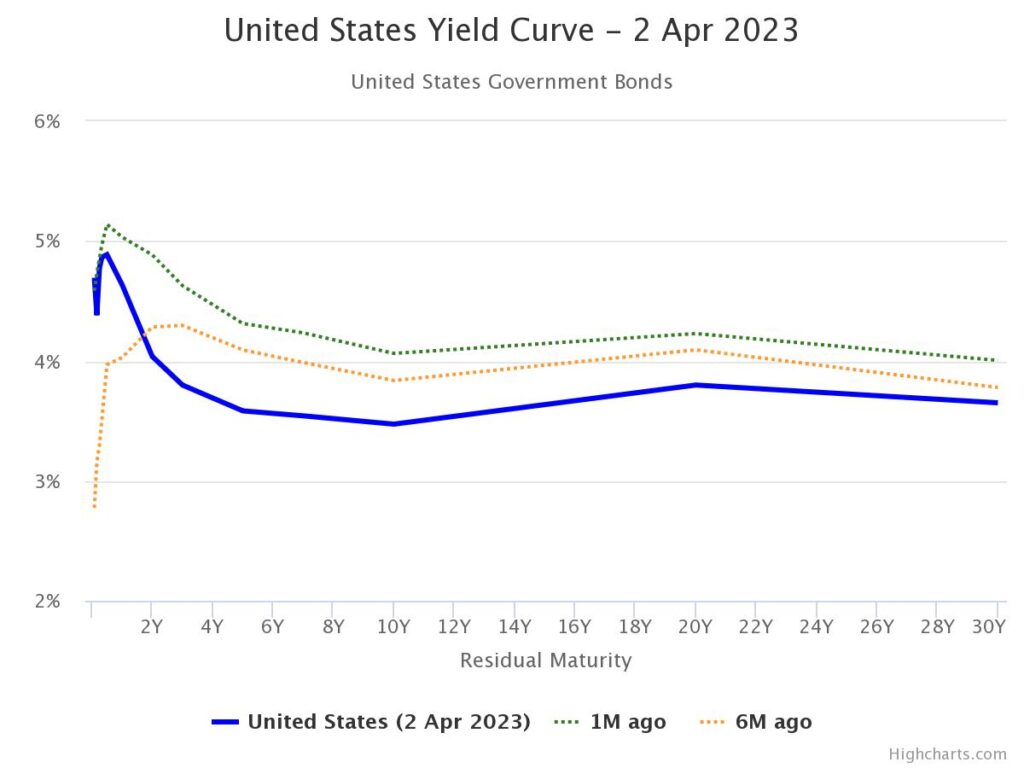

実際のこの半年のマーケット(金利・クレジット)はグラフのとおりです。

米国金利は、9月以降も政策金利の引き上げが続いたので、1年利回りは上昇しました。一方で、5年・10年の中長期ゾーンになるとこの半年の間で低下しました。

クレジットに関しては、3月に金融システム不安もありましたが、この半年は概ね横ばいか、ハイイールド債については低下しています。

主だったところの債券ETFのパフォーマンスもみてみましょう。

債券ETF(配当除く・ドルベース)は、この半年間で短期・長期・社債のいずれもプラスのパフォーマンスで推移しました。

なんだかんだHYG(米ハイイールド債)、IGIB(米中長期社債)の長期かつクレジットリスクをとる戦略のパフォーマンスが良く、半年で5%上昇しています。いずれも分配利回りが年率3-5%と高いので分配金込みだと、この5%に2%程度が上乗せされた7%のリターンを半年で稼いだことになります。

短期国債(SHY)は低リターン・低リスクなのでこの程度のパフォーマンスかなと思いますし、長期国債(TLT)は10月の金利上昇による大きな下落に伴い苦戦してしまったようです。

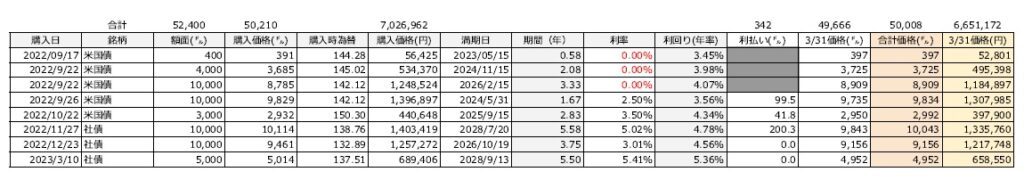

さて、私の雰囲気債券ポートフォリオの状況はというと

1.1%(利息含む)のマイナス

※ドルベース

でした。笑

平均デュレーションが3年程度(このインフレ局面の出口)になるよう意識しているんですが、ちょうど2年あたりの金利がこの半年で上昇したので(オレンジ→青)、評価損が発生してしまったようです。

というわけで、現時点では喜ばしい結果にはなっていませんでした。円ベースで考えるともっと悲惨なことになっているかと思われますので、これはもはや見ないことにします。

債券購入の前提として「持ち切り運用」ですので、あらためて現在保有の銘柄の償還までの利回りを計算すると16.6%(58,533ドル÷50,210ドル)でした。

平均残存期間が3.6年ですので

デフォルトしなければ年率4.4%

稼げる計算です。(税金考慮前)

リセッション!リセッション!と界隈は騒いでるので、なんとなく株や格付けの低い債券(利回りは魅力的ですが)は怖い気がしますので、しばらくは引き続き債券投資にしていきたいと思います。