米シリコンバレーバンク(SVB)が3月10日に経営破綻しました。

SVBは、テック系スタートアップ企業向けのエクスポージャーが多い中規模銀行です。ポートフォリオに多額の国債および政府系モーゲージ債(MBS)の含み損を抱えており、預金の払い戻しに充てる資金の確保で資産を売却し、損失の確定を余儀なくされました。

SVBの保有証券の含み損は普通株式等Tier1の資本よりも大きく、預金者は1,750億ドル(2022年12月31日現在)にのぼる預金の返済能力を疑問視し始めました。その結果、預金者は3月9日に420億ドルの預金を引き出し、3月10日にはカリフォルニア州規制当局が同行を閉鎖し、米連邦預金保険公社(FDIC)を管財人に選任しました。

3月12日には、米財務省、FDIC、FRBが共同で、SBVおよび同様の問題を抱えるシグネチャー・バンクの預金を保護すると共に、FRBがきわめて有利な条件で銀行に貸出を実施する「銀行ターム・ファンディング・プログラム」を新設すると発表して、SVBなどの預金の全額保護や、金融機関への流動性供給策を行うこととしました。

堅調だった米国株価も、この騒ぎで、年始来で”行って来い”になってしまいました。

※クレディ・スイスやファースト・リパブリック・バンクの話もありますが割愛。

昨年のFRBの大幅な金融状況引き締めの遅行効果は、同時に経済と金融状況に大きな影響を与えていました。SVBの一件で明らかになったのは、経済は確かに金利に敏感であり、金融政策状況は確かにタイトであり、よりリスクの高い市場セグメントに影響を与えている、ということでした。

なお、バンク・ターム・ファンディング・プログラム(BTFP)は、最大で2兆ドル(約270兆円)の流動性を供給し得ると予想されています。

BTFP

金融システムの機能強化(預金を保護し、経済に対する流動性および信用の継続的な供給を確保する)のため、銀行等の金融機関は、国債等の適格担保(国債、Agency債、MBS等)をFRBに預け入れる(簿価評価)ことにより、FRBから期間1年までの融資を受けることができる。

https://www.federalreserve.gov/monetarypolicy/files/bank-term-funding-program-faqs.pdf

Bank Term Funding Program

The Bank Term Funding Program (BTFP) was created to support American businesses and households by making additional funding available to eligible depository institutions to help assure banks have the ability to meet the needs of all their depositors. The BTFP offers loans of up to one year in length to banks, savings associations, credit unions, and other eligible depository institutions pledging any collateral eligible for purchase by the Federal Reserve Banks in open market operations (see 12 CFR 201.108(b)), such as U.S. Treasuries, U.S. agency securities, and U.S. agency mortgage-backed securities. These assets will be valued at par. The BTFP will be an additional source of liquidity against high-quality securities, eliminating an institution’s need to quickly sell those securities in times of stress.

FRBより

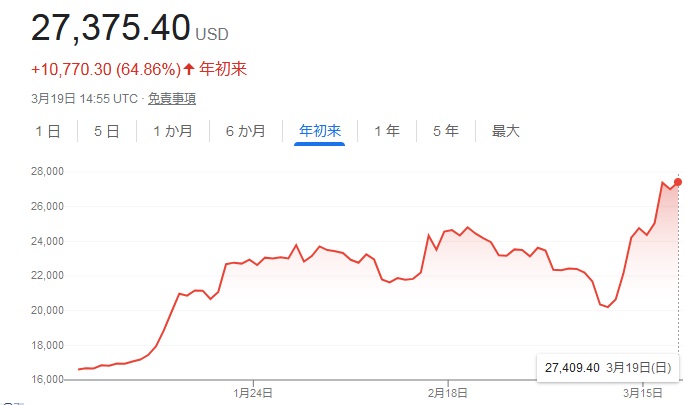

これを「量的緩和」と読み取って、これまで燻っていた暗号資産市場が活気を帯びてきました。

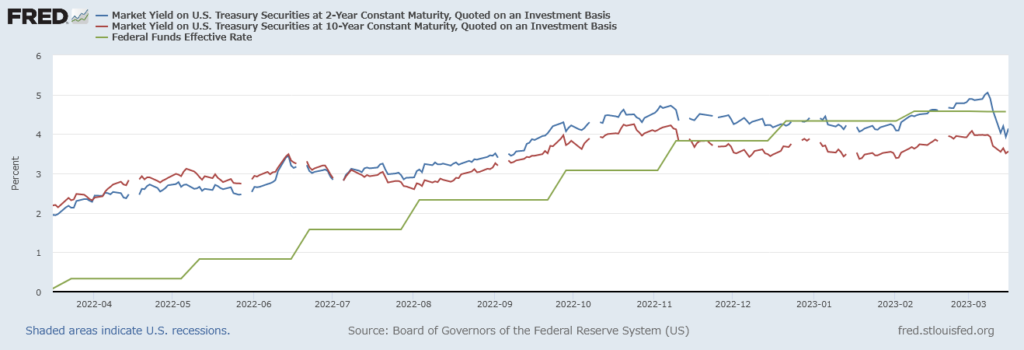

一連の金融引締めによるネガティブな影響を受けて、株価だけでなく金利も大きく動きました。

5%に達し、2007年7月以来と報道された2年利回りも1週間もしなうちに4%を切る水準まで低下。10年利回りも4%から3.4%まで下落しました。

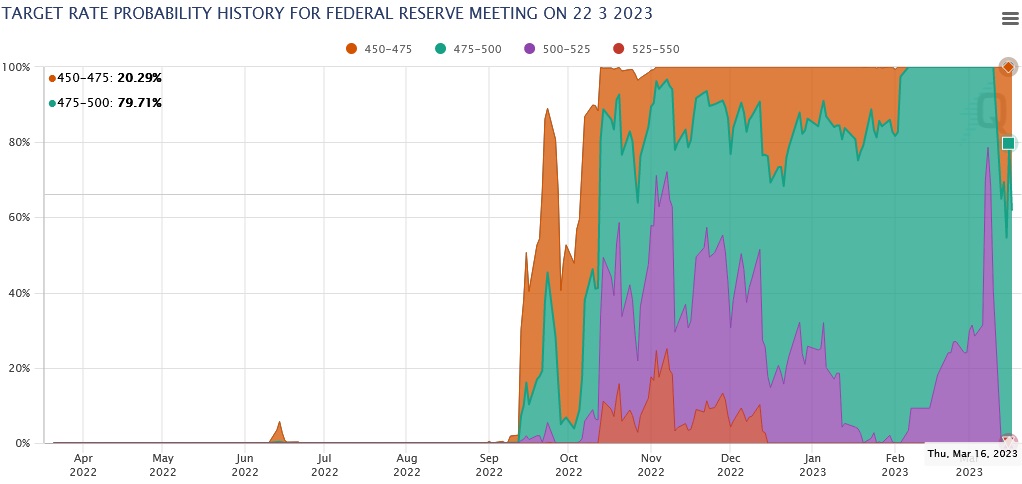

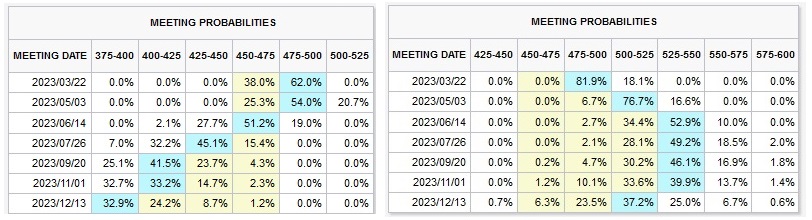

さて、次の重要イベントとしては3月のFOMCですが、その見通しも大きく変化しました。

メインシナリオは0.25%利上げ(4.75-5.00%)で変化はないのですが(今のところ)、一時は「0.5%利上げか?(5.00-5.25%)」と噂されていましたが、蓋を開けてみれば「利上げしない」という選択肢が織り込まれてきました。

また、年内の政策金利予想も大きく様変わりしました。FedWatchによる政策金利の市場予想は、年内あと3回から1回になりました。かつ、

年内1%の利下げ

も織り込まれています。

2週間前に「雇用統計等を受けてだいぶタカ派になりましたね。」という記事を出してから、あっという間にハト派になってしましました。

新債券王のガンドラック氏も「2日で50bpも金利が低下したのは、2001年と2008年しかない。」とツイートしていました。これが何を示唆するのやら・・・。