12月5日のCFA(米国証券アナリスト試験)のLevel1に向けて勉強しています。CFA協会から公式で出ている参考書(CFA® Program Curriculum)のみで勉強を進めており、Volume6まであるところをVolume3まで終わりました。

Volume3の内容は「Financial Reporting and Analysis」(界隈では”FRA”と省略するようです)。日本語にすると「財務諸表分析」でしょうか。いわゆるP/L、B/Sの話です。正直参考書のボリュームも600ページ以上あり、日本基準の財務諸表と米国基準(IFRSとUSGAAP)で微妙に違うことから一筋縄にはいきませんでした。

9月に遅めのお盆休みを取りましたが、全てこのFRAに費やしたと言っても過言ではありません。振り返って勉強時間を合計してみると40時間弱を費やしました。なお、最後の100ページにある「Financial Reporting Quality」は良く分からなかったので省略しましたが、それでも9月いっぱいかかってしまいました。

Volume3の内容

会計基準

最初は会計基準の違いから始まります。CFAでは国際会計基準(主に欧州)であるIFRSと米国基準であるUSGAAPの2種類があります。のれん(Goodwill)の認識基準や税効果会計(Deferred Tax Assets/Liabilities)の計上の仕方に違いがあったりと、正直細かすぎて現段階では全く覚えていません。

財務諸表の種類

最初は財務諸表の種類とそれぞれの目的から始まります。損益計算書(Income Statements)、貸借対照表(Balance Sheets)、キャッシュフロー計算書(Cash Flow Statements)は日本と同じです。

損益計算書(包括利益計算書)

損益計算書(Income Statements)は利益(Revenue)と費用(Expense)、EPS(一株当たりの利益:Earning Per Share)に触れます。EPSに関しては希薄化EPS(Diluted EPS)の計算問題が多かったです。

損益計算書では、日本基準でもおなじみの減価償却(Depreciation and Amortisation)もあります。定額償却は「the straight- line method」と呼ばれ、日本基準と同様に残存価値(Residual)を控除した額を期間で割る方法です。日本基準と異なるのは、おそらく定率償却に相当する「double declining balance depreciation」です。この方法は「2÷期間」を償却率とし、一般的に残存価値は考慮しないで償却する方法です。(例:償却期間が10年の場合毎年20%(2÷10)で償却)

包括利益(Comprehensive Income)に関しては日本基準でも全く理解していませんでした。しかし、今回を機に触れてみると意外と分かり易くて、いわゆる売ったり買ったりという事業活動により生じた損益は損益計算書に、保有資産の時価変動等、本業以外の活動から生じたもの・現在は分かっているだけで将来のいつかの時点では損益として計上しなくてはいけないものについてはその他包括利益計算書に計上、ということを知りました。

確かに従来の考え方(包括利益の登場以前=従来の日本基準)では「去年のBSの資本と今年のBSの資本の差」を損益計算書は説明できておらず(遅延認識等が要因なのでしょうかね?)、包括利益(=損益計算書+その他包括利益)という概念を登場させると、BS資本の差が説明できる、ということで便利ということが分かりました。

貸借対照表

貸借対照表(Balance Sheets)に関してはひたすら単語が分からない・・・。

未払費用(Accrued expensesまたはAccount payable)、前受収益(Deferred revenue)、のれん(Goodwill)、無形固定資産(Intangible Assets)、未収収益(Receivables)と慣れるまで時間がかかりました。

キャッシュフロー計算書

最後にキャッシュフロー計算書については、考え方は日本基準とさほど変わりません。営業CF(Operating activities)、投資CF(Investing activities)、財務CF(Financing activities)が存在します。キャッシュフロー計算書にはやはり直説法と間接法が存在し、間接法は日本で勉強したのと同様、営業利益から未収収益や未払費用の増加分や減価償却費を加減して算出します。

勘定科目の説明

このセッションではいくつかの具体的な勘定科目について触れていきます。

在庫(Inventories)

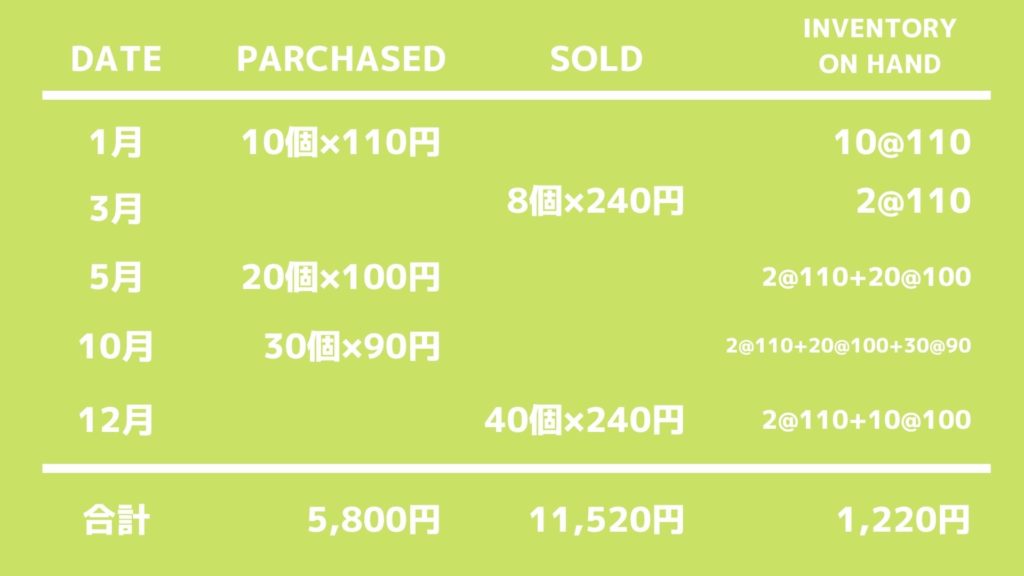

在庫で良くテーマになるのは、先入先出法(FIFO)や後出先出法(LIFO)です。IFRSとUSGAAPの両方はFIFOと荷重平均法(weighted average cost)を認めている一方で、USGAAPはLIFOも認めています。

FIFOやLIFOによる具体的な在庫の計算はもちろん、在庫の価格が上昇トレンドであったり、インフレが続いている場合、FIFOとLIFOで営業利益や内部留保、キャッシュフローにどのような影響があるか問う問題もありました。

また、LIFOには”perpetual(永久的な)”と”periodic(期間的な)”という、また微妙に計算方法が異なるものも存在します。(Perpetual LIFOとPeriodic LIFO)

固定資産(Long- Lived Assets)

まずは工場や設備などの有形固定資産(Tangible asset)です。購入費用はもちろん、配送料(Freight)や保険(Insurance)、設置費用(Installation)、テスト費用(Test)は固定資産とは認識しますが、運転やメンテナンスのための研修費用は含まれません。また、取得原価の一部として資産計上できる借入費用(Borrowing cost)を巡ってIFRSとUSGAAPでルールが異なります。(IFRSは関連する利子所得がある場合、相殺可能だが、UGAAPは不可)

続いてのれん(Goodwill)などの無形固定資産(Intangible asset)です。ここでもIFRSとUSGAAPの違いがあり、USGAAPは単純に買収会社の公正価値(Fair value)を超えた分を計上するだけの一方で、IFRSは以下の条件が加えられます。

・identifiable

・under controlable on the company

・expected to generate future economic benefits

今でも良く分からないのが減損(Impairment)です。つまり、当初見込んでいた償却年数まで資産が耐えられないということで、期待を下回る分をカットする(Write down)するという会計処理です。なお、減損はIFRS・USGAAPの両方で認められていますが、”減損の戻し入れ(Impairment reversales)”はIFRSでしか認められていないとのこと。

また、減損の認識方法も二つの基準で異なっており、IFRSは帳簿価格(Carrying amount)と、公正価格(Fair value if sold)から売却コスト(Costs to sell)を控除したものと使用価値のいずれか高い価格との差額を計上します。一方でUSGAAPは、帳簿価格(Carrying amount)と将来キャッシュフローの現在価値との差額を減損価格として計上します。

税効果(Income Tax)

日本基準と考え方は同様で、将来税金を減らす効果があるものを繰延税金資産(Deferred Tax Assets)、将来税金を増やす効果があるものを繰延税金負債(Deferred Tax Liabilities)と定義しています。

参考書では繰延税金資産の具体的な例示として

・子会社からの受取配当金(Dividends receivable)

・開発費(Development costs)

・調査費(Research costs)

・未収収益(Accounts receivable)

が挙げられています。

同様に繰延税金負債の具体的な例示として

・寄付金(Donations)

・前受利子(Interest received in advance)

・前受家賃(Rent received in advance)

・ローン(Loan)

が挙げられています。

いずれも会計上の取り扱いと税法上の取り扱いの差からくるもので、例えば受取配当金は損益計算上、収益と認識される一方で、課税対象にはなりません。配当金はすでに課税後の利益剰余金の処分なので、受取時にも課税していたら二重課税になってしまうからです(永久差異)。寄付金も損益計算上即時に費用認識されますが、税法上では損金に該当しません。

未収や前受金は、会計上と税法上の認識タイミングの違いから生じます(一時差異)。未収収益の場合、損益計算上では前もって収益と認識され大目に税金を払うことになりますが、期が終わって精査すると税法上は課税対象ではないため、次の期の税金を減らす効果があるので、繰延税金資産として認識されます。

貸倒引当金(Allowance)も税効果会計に影響する勘定科目です。貸倒引当金の変動は損益計算書で認識しますが、税務上は損金不算入だからです。。

固定負債(Long- Term Liabilities)

固定負債では債券発行時の取り扱いやリース会計、退職給付会計が出てきます。

債券発行時に額面価格(Face value)と現在価値(Present value=Fair value)が同じ(いわゆるパー発行)ならば何も気にならないのですが、市場利率によっては公正価格が額面より低かったり(Discount)、高かったり(Premium)します。この価格差のついては減価償却(利息法)します。

また、社債発行費についてIFRSとUSGAAPで取り扱いが異なります。IFRSの場合、社債発行費は実効金利に含まれ償却期間を通じて利息として認識される一方で、USGAAPは別で負債認識し、利息法で減価償却します。

リース会計は、日本と同様にファイナンスリースとオペレーショナルリースに区別されます。ファイナンスリースは”購入した”と同じ考え方で、オペレーショナルリースは”ただ借りている(Rent)”という考え方に基づきます。取り扱いの違いとしては、ファイナンスリースの方が購入していると考える分、残存価値の測定や減損と言った資産としてのB/S側の処理を考慮しなければならず、オペレーショナルリースは上記のような複雑な処理は無視してリース料だけ払っていればより=損益計算書だけ気にしてればよい、ということで簡便です。

退職給付会計はリース会計と少し似ていて(これも日本基準と同じですが)、確定給付型(defined benefit pension plans)の退職金制度がファイナンスリースと同様にB/Sへの影響を考慮しなくてはならずP/Lへの計上方法も利息法に近く複雑です。一方で、確定拠出型(defined contribution pension plans)は企業が従業員に掛金を支払えばそれで終わりなので、単純にキャッシュフローを損益計算書で認識するだけで済みます。

退職給付会計は、退職金制度の中でB/Sでは認識しない(いわゆる簿外)資産を有するので、あくまで貸借対照表では「年金負債(pension obligation)-年金資産(pension assets)」を計上するというのが特徴的です。

財務諸表の品質

ここまでに500ページを費やし、最後の100ページを占めるのが財務諸表の品質(Financial Reporting Quality)です。さらっと読んだところ、ここまでの内容を正確に知るにはそもそも財務諸表に疑義はあってはならず、品質が担保されて意味がある!という内容かと思いました。

正直章末問題も20問もなく(固定資産はそれだけで50問以上あった)、特に計算問題もなかったので飛ばしました。模擬試験等に手を付けて、この分野の問題が出るようであれば戻ってきてまとめたいと思います。

最後に

さて、ここまでで5000文字以上を費やしてしまいました。参考書や章末問題を解きながら気になったところ・手が止まったところをメモに取っていて、そのメモの内容を復習がてら取り留めもなく書きました。結論をいうと、IFRSとUSGAAPの違いを問うことがなければ、日本基準とそんなに変わらないと感じました。もちろん、単語が全然わからないので、最初に読んでみて分からなくても、英単語を検索してみると「あぁあれか」という感じに文章全体も読みやすくなりました。(特にAllowance=引当金とか)

もし会計に自信がなくて時間がある人は、普通に日本基準の勉強をしておいた方が効率が良いのかもしれません。私は社会人になってから、ずっとこれを教科書代わりに使っています。