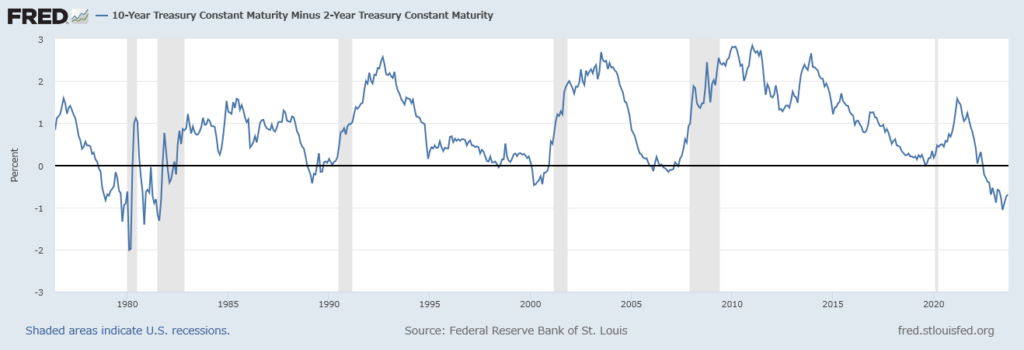

2022年7月に逆イールドに突入してから早1年が過ぎました。

一般的に逆イールド現象は、目先(短期)は金融引き締めの効果で金利が引き上げられ経済が弱くなる見通し、将来(長期)は景気減速期待から金利が低下する見通しというのが相まって起こる現象と言われ、景気後退(リセッション)を予想する指標として長年使われています。また、通常の金利構造(順イールド)であれば短期でお金を貸して長期で運用し利ザヤを取る金融機関の収益を圧迫するので、貸し渋りが起こりやすくなる=倒産する企業が増えるのではないか?と言われているのも要因です。

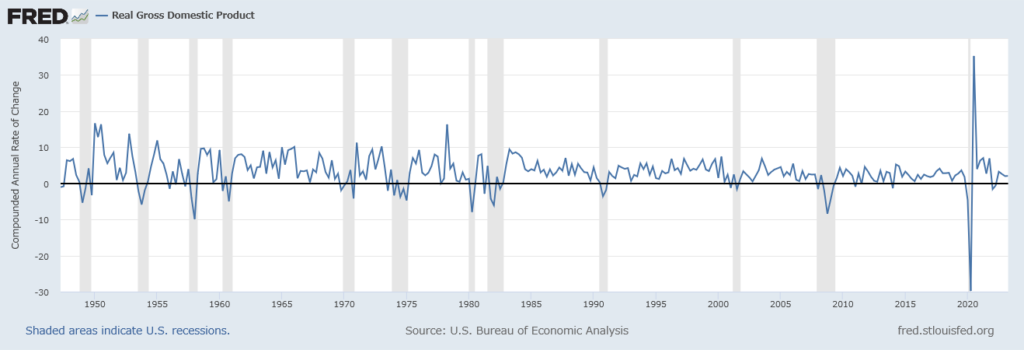

歴史上では、逆イールドが生じてから平均1年半程度で景気後退(リセッション)が起きていると言われます。なお、景気後退かどうかの判断は全米経済研究所(National Bureau of Economic Research:NBER)が判断することとなっていますが、一方でテクニカルリセッションとも呼ばれますが、欧米では実質GDP成長率が2四半期連続でマイナスになると、速報的に「リセッションが起きた。」と呼ばれることが多いです。

米国は2022年1-3月期、4-6月期と2四半期連続でマイナス成長を記録し、テクニカルリセッション入りとなりましたが、今のところ正式な「景気後退(リセッション)」の発表報道はありません。なお、過去50年においては「テクニカルリセッション入りせずに、リセッションとなった時期」はあっても「テクニカルリセッション入りしたのに、リセッションとならなかった時期」はありません。

逆イールドの議論に戻りますが、FRBも6四半期後(見ている指標が若干異なりますが)を目安に、逆イールドとリセッションの関係を見ています。

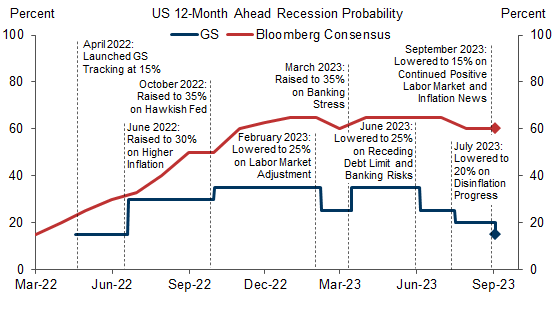

そんな中、ゴールドマンサックスは景気後退確率を20%から15%に引き下げました。7月に25%から20%に引き下げていましたが、さらに楽観的な見通しになりました。

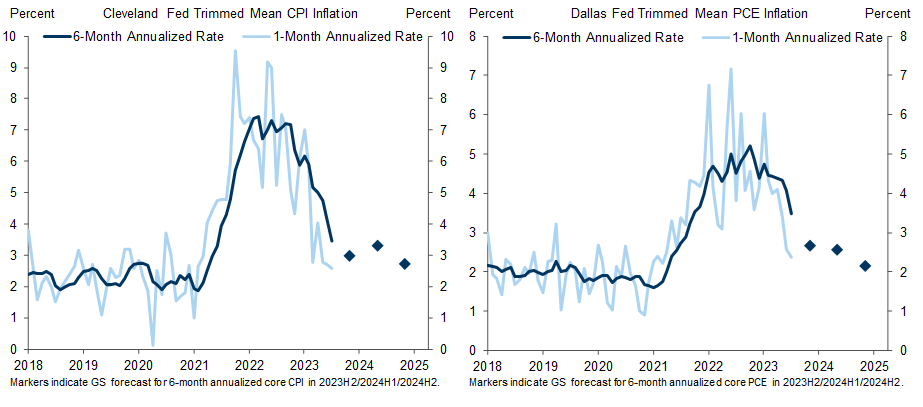

見通しを変更した理由については、実質可処分所得の伸びが予想される(堅調な雇用の伸びと実質賃金の上昇を背景に2024年に再加速するとみられる)ことや、CPIやPCEについても直近平均(年率換算)ではここ数カ月で2~2.5%の範囲まで急激に減速しており、”長く続く”金融政策の足かせによる経済への影響は小さいと見ています。(金融政策の引き締めによる足かせが完全に消えるのは 2024年初めとGSは見ています。)

今後の金融政策の見通しについても、失業率(U-3)の上昇、賃金上昇率の鈍化、そしてコアインフレ率の低下(最も重要なことである、と言っている。)の組み合わせは、タカ派のFOMC参加者に対して現在の水準維持問題ないことを説得するのに役立つ材料になったとしています。また、FOMCが9月だけでなく11月も利上げを見送れば、状況は今と変わらずとも、後になって利上げを再開するハードルはと見ています。

一方で市場が待ち望んでいる利下げに関しては、今後数四半期で成長がGSの予想よりも減速しない限り、FRB当局者が緩和政策にすぐに動く可能性は低く、したがって、2024年第2四半期から四半期ごとに、25bpの段階的な利下げを予想しています。

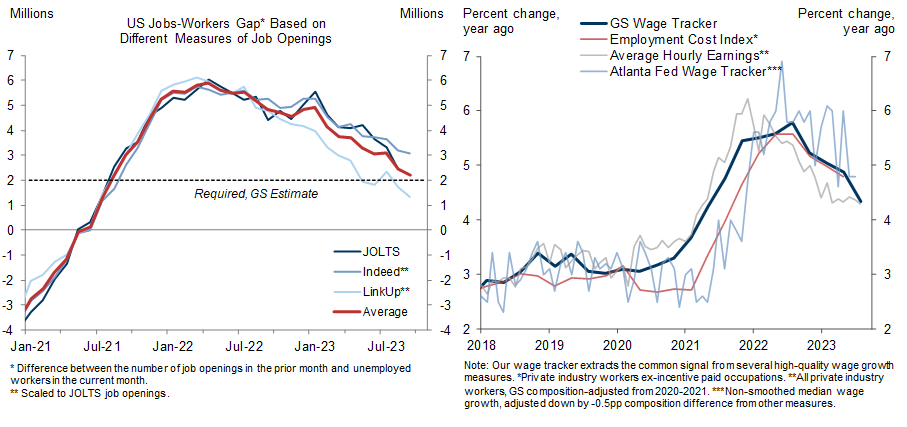

8月の失業率が0.3ポイント上昇して3.8%となったことについても、「失業率は完全に労働参加率の増加によるものであり、雇用人口比率はサイクル最高値で安定しており、雇用者数の伸びの最初の推計値も上昇した」として、GSは”全く懸念していない”と言っています。雇用と労働者のギャップと離職率の両方がパンデミック前の水準に本質的に戻っているため、労働市場のリバランスはかなり進んでおり、平均時給がわずか上昇(0.2%)したことも心強く、しかし、FRB当局者が安心してくれる賃金トラッカーの水準は約3.5%(現在は前年比4.4%)までさらに下げる必要があるだろう、と言っています。

さて、前置きが長くなりましたが逆イールドについても10年債利回りが低いというほどではなく、約4.3%まで上昇していると言え、むしろ、連邦準備制度の政策金利が比較的高いことが原因との見方をGSは示しています。つまり長期金利が「景気後退を織り込んでいると言うには高すぎる」ということです。

またGSは、「債券市場参加者がそれを判断する方法の1つは、約3%のインフレ率と5%を超えるFRBの政策金利を比較することだ」と言っており、これは実質金利を見るべきということです。確かに過去の景気後退(リセッション)局面では、長期金利・実質金利の両方が景気後退を織り込みながら徐々に低下していった一方で、今回は上昇しています。実質金利に関しては、マイナスからプラスに”転換”しています。

When it comes to the yield curve, Varadhan says it’s not so much that 10-year yields are low — they’ve climbed to around 4.3%. Rather it’s that the Federal Reserve’s policy rate is relatively high. In an effort to tamp down inflation, the central bank has ratcheted up its target rate to 5.25% to 5.5%.

As a result, Varadhan says policy rates are restrictive. He says one way bond market participants look at that is by comparing inflation, which is at around 3%, to the Fed’s policy rate of more than 5%. That inflation-adjusted rate, or real rate, is around 2%. That’s a switch, as real rates have often been negative in recent years. “That’s in the arena of being restrictive,” Varadhan says.

Bond investors, meanwhile, likely expect the central bank’s policy rate to eventually go back to a more neutral, long-term rate of around 3.5% as inflation cools in the coming years. “People believe that will mean revert over time,” Varadhan says. “Therefore, that’s what’s driving the inversion.”

GoldmanSachs「Why the yield curve isn’t signalling recession」より