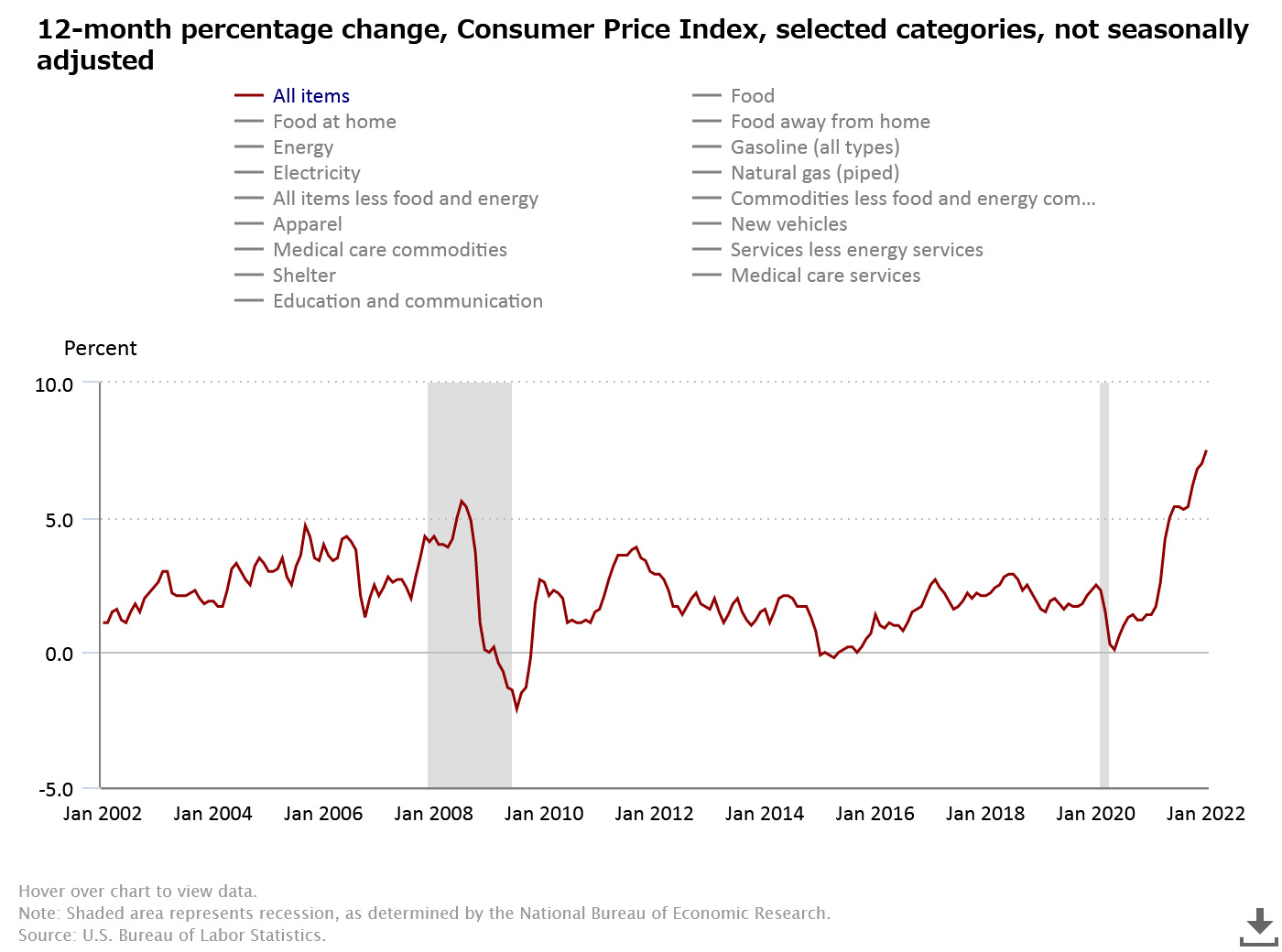

2月10日、注目されていた米国消費者物価指数(=インフレ率)の発表がありました。

結果としては前年同期比7.5%、前月比0.6%となりました。

市場予想の7.2%を超えたことから、3月のFOMCでの金融引き締めの加速が予想され、株価・金利・為替が発表直後に大きく動きました。ただし、この記事を週末書いておりますが、金曜日(11日)にロシアのウクライナ侵攻もありましたので、その動きもありましたのでご留意です。

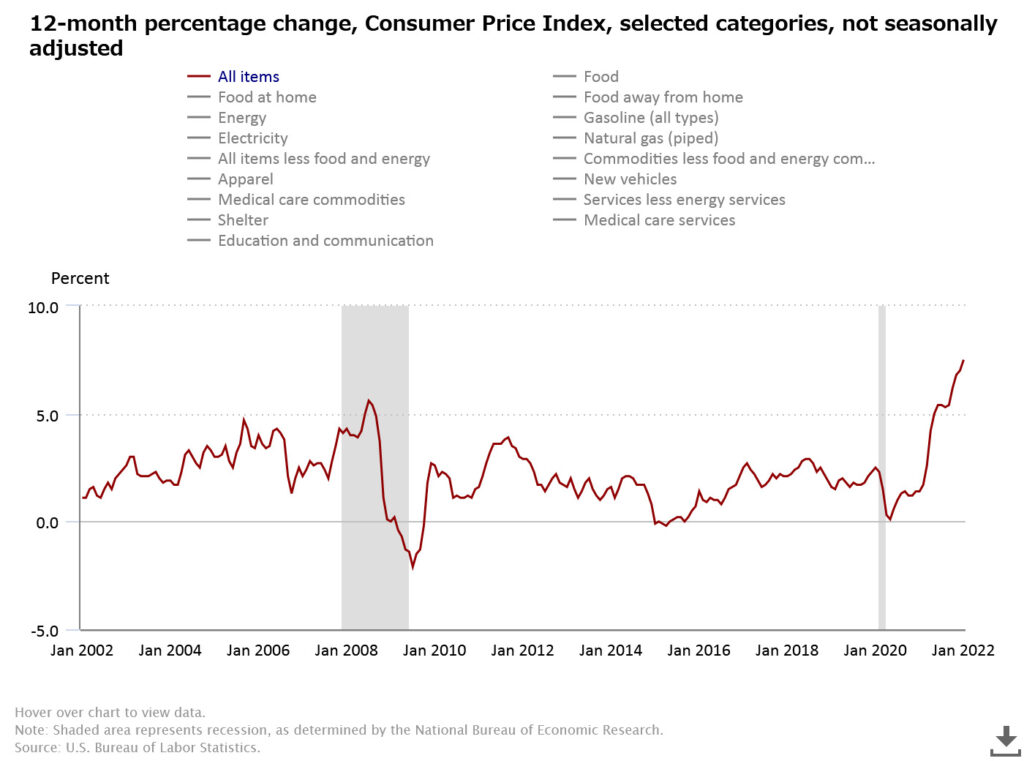

米国株価(S&P500)は調整から回復してきたものの、CPIの発表を受け下落、その後ロシアのウクライナ侵攻の話題が出て来まして、2日連続で下落する動きになりました。一度4600付近まで戻ったのですが、結局そこから3.6%下落してしまいました。

引き続き、ウクライナ侵攻も状況も不透明ですし、臨時のFOMCが開催されるといった報道もあったりと、余談が許されない状況です。(だからと言ってどうしようもできないのですが。笑)

金利もCPIの発表を受け、大台の2%を突破しました。2019年8月以来の水準だそうです。

為替も金利上昇に合わせて一気に116円台に乗せました。一時は116.3円と、CPI発表前より1円近く上昇した場面もありましたが、調整ないのかウクライナ侵攻を懸念した安全資産買いの円高なのか、足元は115円台に戻りました。

気になるのが長短金利差(10年と2年)です。

短期金利は政策金利の影響をダイレクトに受けるので上昇しますが、長期金利はそこまで政策金利の影響を受けず、市場の需供、つまり今後の経済見通し等の影響を受けます。短期と長期が共に上昇するのは良いのですが、「あまり経済が成長しないだろう」「なんだかんだ金利が上昇しないだろう」というマインドがあると短期は上昇する一方で、長期の金利が上昇しません。

そういった意味で金利差が気になるところですが、どうやら金利差は縮小=長期金利はあまり上昇していないようです。具体的にはコロナショック時(=景気後退時)の水準まで低下しているようです。

最近はあまり聞かなくなりましたが、不景気の1~2年前には長短金利差がマイナスとなる「逆イールド」が現れるというジンクス(上記のように理論的な話もありますが、当たったり当たらなかったりなので)もありますし、短期金利と長期金利の利ザヤで稼いでいる金融機関が、金利差縮小により貸し渋る=倒産する企業が多くなる=不景気になる、ということも良く言われます。

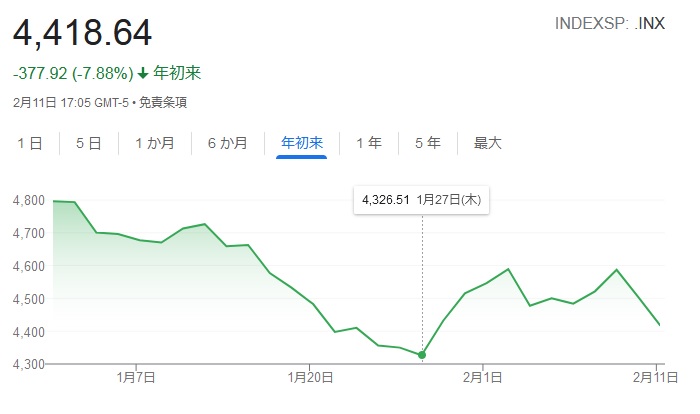

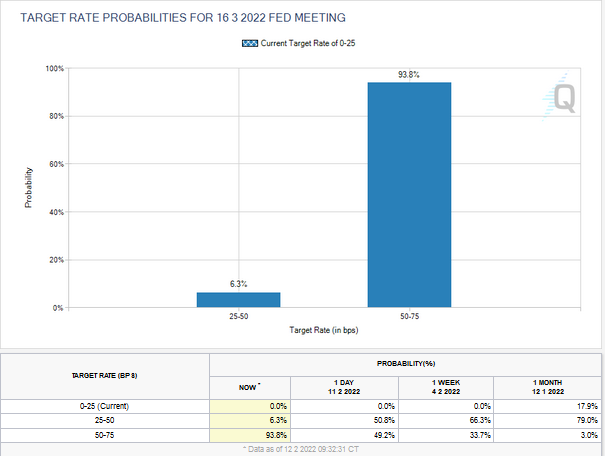

さて、3月15-16日に開催されるFOMCへの注目が高くなってきました。利上げはもはや確実視で、「いくら引き上げるか」に注目が集まっています。このような時期に良く活用するFEDWATCHですが、すでに3月のFOMCで50bpsの利上げが確実されているようです。

今年に入ったばかりのころは

まぁ利上げはするんじゃないかなぁ。

と考えていた(50bps引き上げ確率が3%ですから)市場の皆さん(もちろん私も)でしたが、いつの間にか全然違う世界になってしまいました。笑

ゴールドマン・サックスも、2022年の利上げ回数予想を5回から7回に引き上げました。

これに伴い、S&P500の年末予想を5100から4900に下方修正しました。2022年の予想EPS(S&P500)を226ドルは据え置きながら、評価(おそらくPER)が圧迫されることを織り込んだようです。

加えて、さらなる利上げや、引き締めで米経済がリセッション(景気後退)となれば3900や3600もあり得るとのストラテジストのコメントも示されました。セルサイドから弱気発言が出るのも珍しいですね。

そこにロシア・ウクライナ情勢ですか・・・。少し前に「インフレは一時的」と言っていたのはなんだったのか。

相場の格言で

「強気相場は、悲観の中に生まれ、懐疑の中で育ち、楽観と共に成熟し、幸福のうちに消えて行く。」

というので、過度に楽観的なことよりは良いと思いますけどね。私が言うのもなんですが、ウォール街には「FEDに逆らうな(Don’t fight the FED)」という格言があるように、パウエルさんを信じて(信じてと言うか、FEDの流れを受けた投資スタンスを維持して)行くしかないようですね。