12日に米国の消費者物価指数が発表され、総合指数は前年比3%と前月の4%から大きく鈍化する結果となりました。一方でコア指数は前年比4.8%と物価目標の2%を大きく上回ったままです。

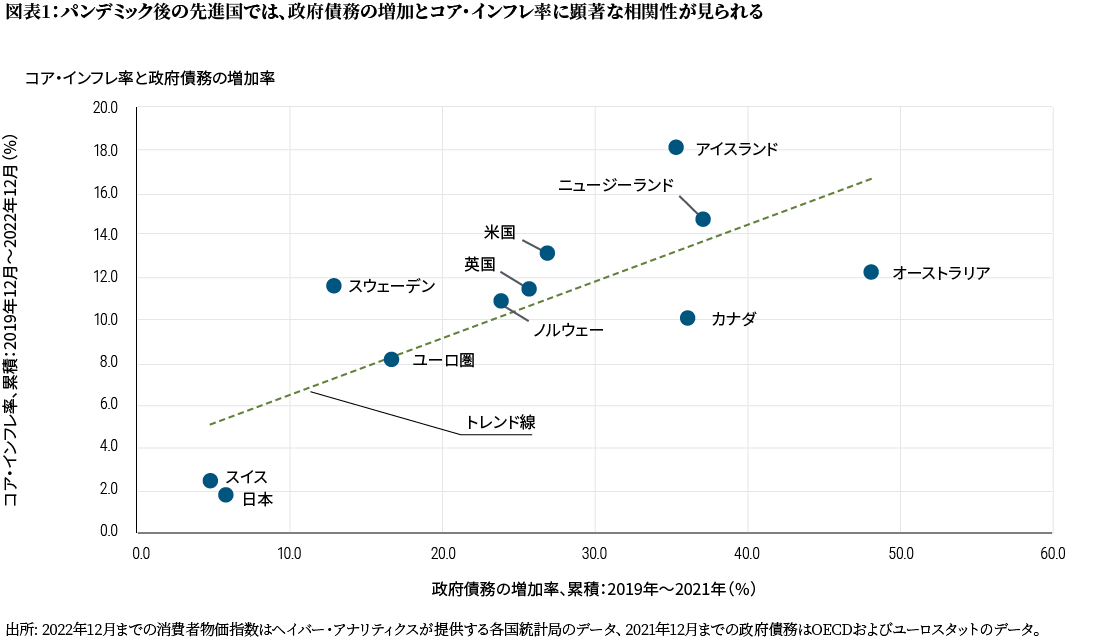

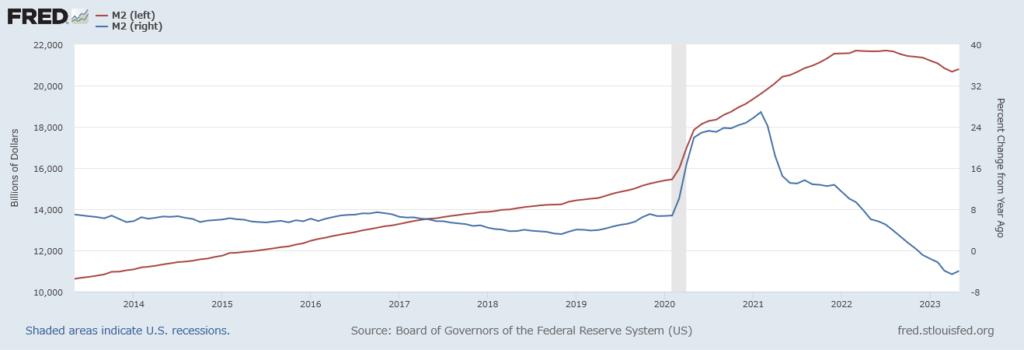

PIMCOのレポートで面白いものを見つけました。インフレ率はマネーサプライ(中央銀行)の量ではなく、政府負債に比例するというものです。綺麗に右肩上がりになっています。日本も経済力が弱いわけではなく、政府支出が弱かったんですね。

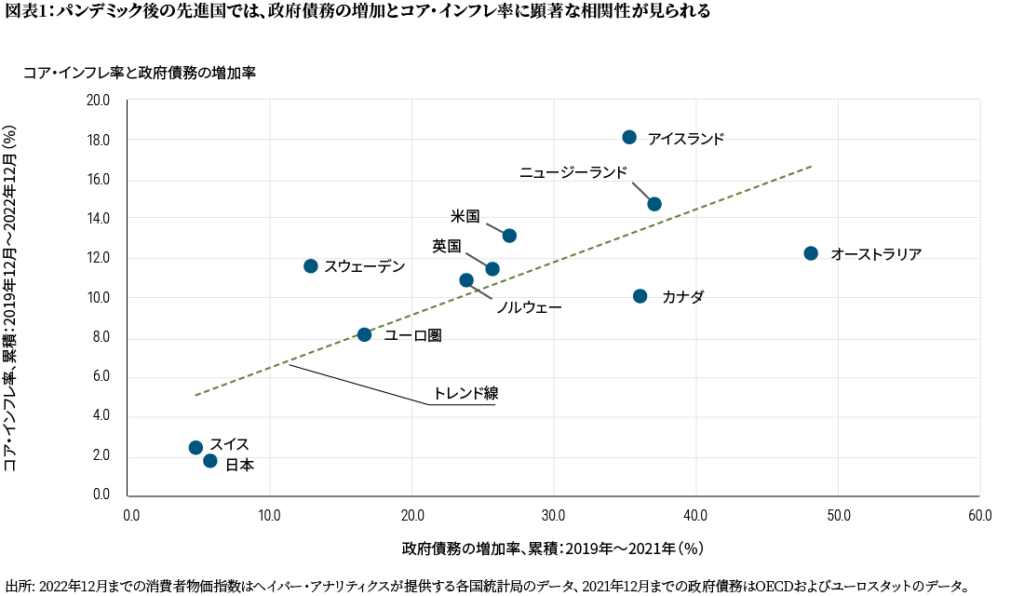

足元では、政府債務の量は引き続き増加傾向ですが、GDP対比では減少していることが分かります。

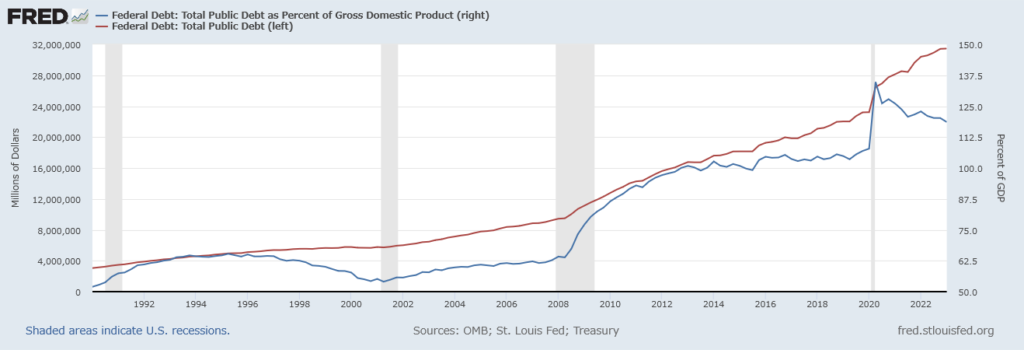

逆にあれだけ言われていた量的緩和政策(QE)の影響はあまりないのでは、ということ。PIMCOの主張としては「財政政策が政府債務の量を決定するの対し、金融政策はその構成を変化させるに過ぎないからだと言える」とのことです。つまり、量的緩和策(QE)は、政府の赤字と異なり、新たな純資産を民間にもたらすわけではなく、ある種の資産を別の資産に交換するだけで、インフレ要因には当たらないと言っています。

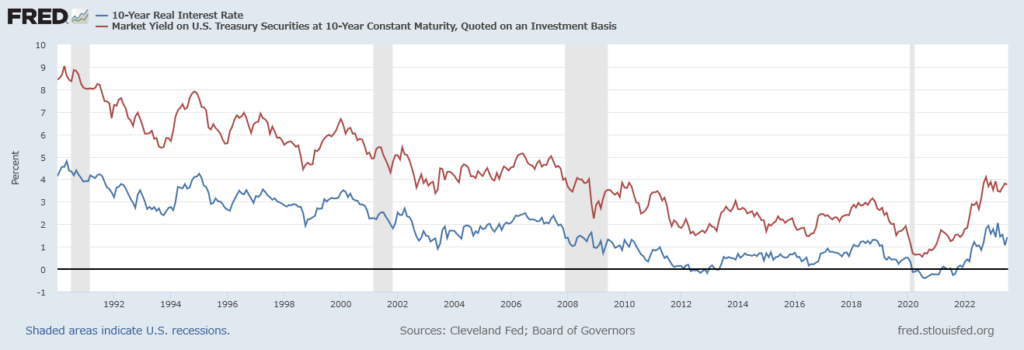

とは言え、なかなか落ち着かないインフレ。短期債ももちろん、3月のSVB破綻で低下していた10年債も、再度4%を超える局面もありました。やはりこれだけ金利が高いと、3月の地銀不安のように、再度何か経済に歪が生じるかもしれません。

リーマンショックの時も2008年3月に大手投資銀行(当時アメリカ第5位)のベアー・スターンズの経営危機が発覚(2008年5月30日付でJPモルガンが買収)してからリーマン・ブラザーズの経営破綻(2008年9月15日)、そして株価の底値(2009年3月9日)までそれぞれ4か月、10か月かかっています。まだまだ”嵐が去った”とは言えない状況です。

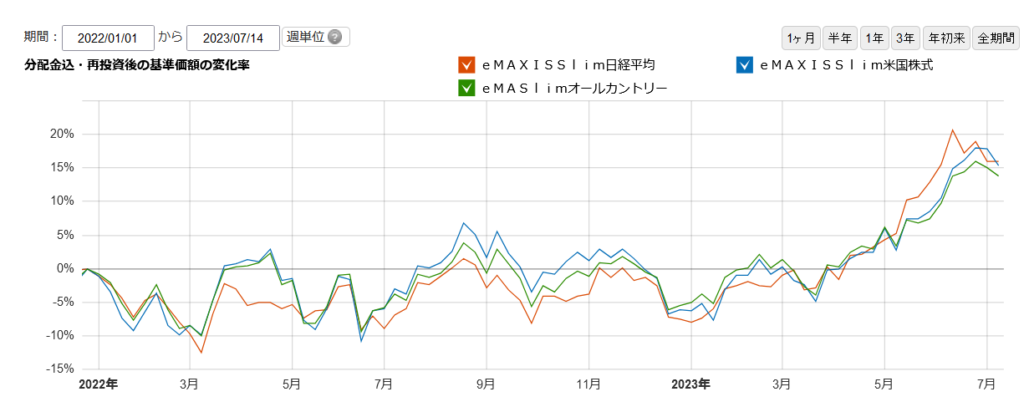

なんやかんやで最後に株式を追加購入したのが2022年の3月。もう1年半経とうとしています。ちょうどS&P500も4300~4500の水準でしたので、戻ってきたくらいでしょうか。

ただし為替を踏まえると状況は変わります。一時S&P500は3600を割り込む時代もありましたが(指数ベースで20%以上の下落)、円ベースで見ると為替とうまく分散されて10%以上下落することなく、言い換えればほぼ横ばいでこの1年半推移してきました。直近の4月からの上昇は、株価の上昇というよりは為替が130円から145円に円安に動いた(約10%の上昇に相当)影響です。

なので、結果としてこの1年間半は株式に投資する必要はなく、少なくとも

ドルに投資しておけばいい

1年間半だったことが言えます。これを予想して1年前から債券投資を続けています。

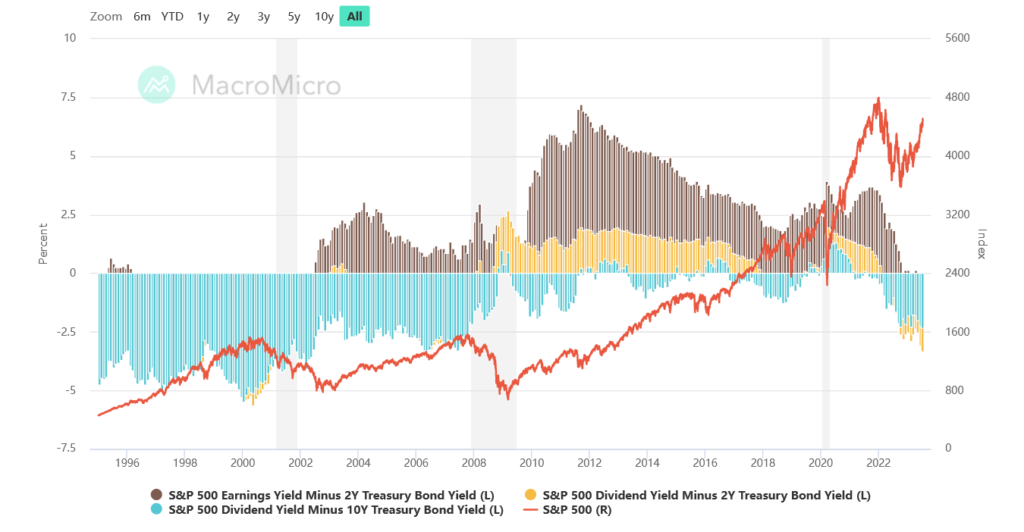

前述したとおり、為替も含めて株価の見通しがイマイチというのが株式に追加投資していない要因になりますが、もう一つの理由として

債券の利回り(イールド)が魅力的

というのも大きな要因です。定量的には「S&500と債券のイールドスプレッド」という指標が債券に有利な方向に動いてきたというのが見て取れます。簡単に説明すると「ほぼ元本保証の米国債で5%の利益が期待できるのに、リスク高い期待リターン7%の株式に誰が投資するのか?」ということです。

リスク選好や目標リターン(目指しているリターン)によって状況は異なりますが、私のように「年間5%くらいで増えてくれればいいや(10年複利1.6倍)」の人間にとっては、無駄にリスクを取って7%を狙うよりも目の前にまさに

CFA試験では「元本保証と言っていい」と説明されている米国債

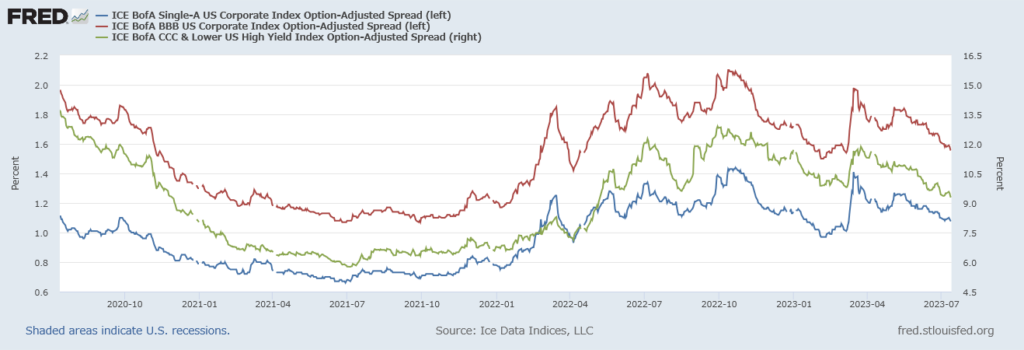

で5%取れるならば、米国債に飛びつきます。5%で足りないというならば少し社債を散りばめれば6%~7%も今の時代に目指せるのです。シングルAで「1.0~1.5%」、BBBで「1.5%~2.0%」乗っかってくるイメージでしょうか。

個人的な今後の見通しとしては、これ以上のインフレ上昇はないとはいえ、思ったよりもインフレは長く続くのではないでしょうか。つまり金融引き締め、利上げはないとは言え、この5%を超える政策金利は長く続けざる得ない状況かと思います。私は「市場に勝つ」必要性はない(最も効率的に目標リターンが取れればいい)ので、多くの連銀総裁が言っていることを素直に受け止めると。

そうするとイールドスプレッド然り、経済への副作用然り、株式投資になかなか積極的にはなれない状況です。一方で債券投資に関しては、多くの地銀を始めとする機関投資家がマイナスを被ってくれました。おかげで、今買えば個人でも5%~7%の利回りを享受することができます。もしこれ以上金利が上がっても、償還まで持ち続ければ、キャピタルロスは受けません。ある意味コールオプションです。

加えて、景気後退までいかずとも経済正常化で金利が2%~3%に戻るのならばキャピタルゲインがもらえます。例えば10年利回りが3%まで低下(現在から1%低下)した場合、(残存年数にもよりますが)10%のキャピタルゲインが期待できます。

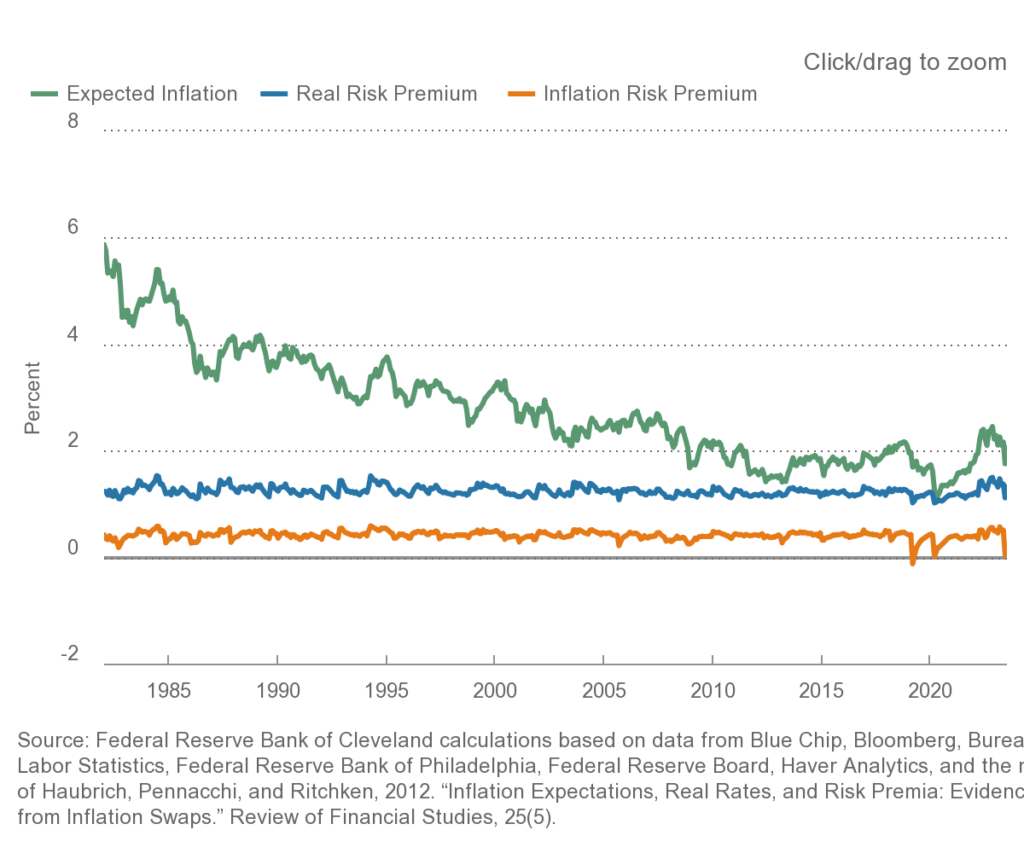

クリープランド連銀のデータによると10年債のリスクプレミアム(タームプレミアム)は1%程度なので、中央銀行の想定するインフレ率(2%)に落ち着くのならば、景気後退でもない通常時で3%程度の利回りになることが想定されます。

もし10年利回りが0.5%(2020年9月)の水準まで落ち込めば、キャピタルゲインが35%(デュレーション10年×3.5%)獲得できます。笑