以前も記事にした年金問題。

自分のお膝元の金融庁が作成したのにも関わらず、 麻生大臣が受け取りを拒否したため、さらに炎上してしまいました。

私の個人的見解は記事にしていますが

・長寿化による定年後の期間の長期化

・退職金水準の低下

という論点であって、あまり公的年金(国の年金)には関係ないと考えています。

ニュースで放送している街角アンケートの映像を見てると

「今更、年金の他に2000万円必要だと言われてもどうしようもない。」

「年金信用できない。」

と、そもそも”年金で100%生活できると思う方がいること“に私は驚きました。

サラリーマンの場合、夫が生涯平均年収が500万円ほどならば、夫婦二人で20万円※貰える見込みです。

※サラリーマンの夫と専業主婦を想定

この額ならば、持ち家があれば、大きな贅沢はしていかなくても生きていける水準と生命保険会社の調査では出ています。

今回は国の年金(公的年金)について、そもそもの仕組みから説明したいと思います。

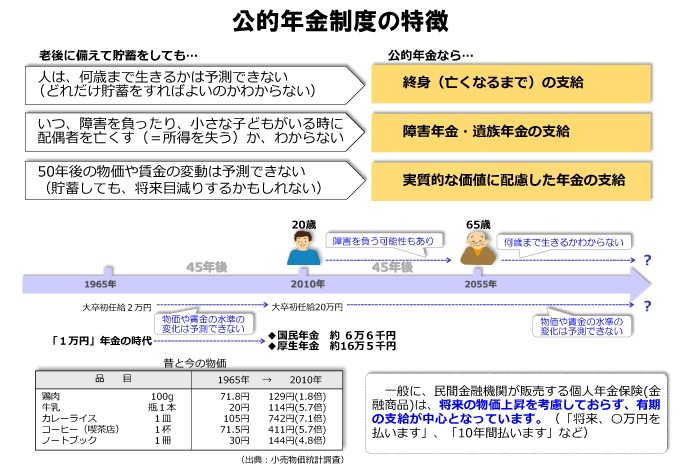

公的年金の機能

まず、公的年金は皆さんが知っている“老後お金が貰える”の他に以下のような機能があります。

①死ぬまで貰える

②障害年金と遺族年金がある

③インフレリスクのヘッジ

死ぬまで貰える(終身給付)

年金だから当たり前じゃん、と思うかもしれません。

しかし、意外と世の中には死ぬまで(終身といいます)年金を貰えるという制度は少ないです。年金といえば生命保険会社の個人年金や、会社で自動的に加入する企業年金がありますが、実は「10年間だけ」という期限がある制度が多いです。

今回の「2000万円必要」という問題も、ただ2000万円貯めればいいという話ではありません。もしかしたら70歳で死んでしまうので、500万円くらいでもいいかもしれません。

あなたが世界最高齢のギネス記録保持者になってしまうのならば3000万円必要になります。

人は自分がいつ死ぬか分からないのです。

年金が貰える期間が決まってしまっていると、このような思いがけず「長生きし過ぎたリスク」に対応できないので、終身年金の存在はとても重要です。

昔は個人年金や企業年金でも終身給付の制度は多かったのですが、結局生命保険会社や企業が「長生きリスク」を許容しなければならず、近年の少子高齢化からリスクが巨大になったため、撤退していったという歴史があります。

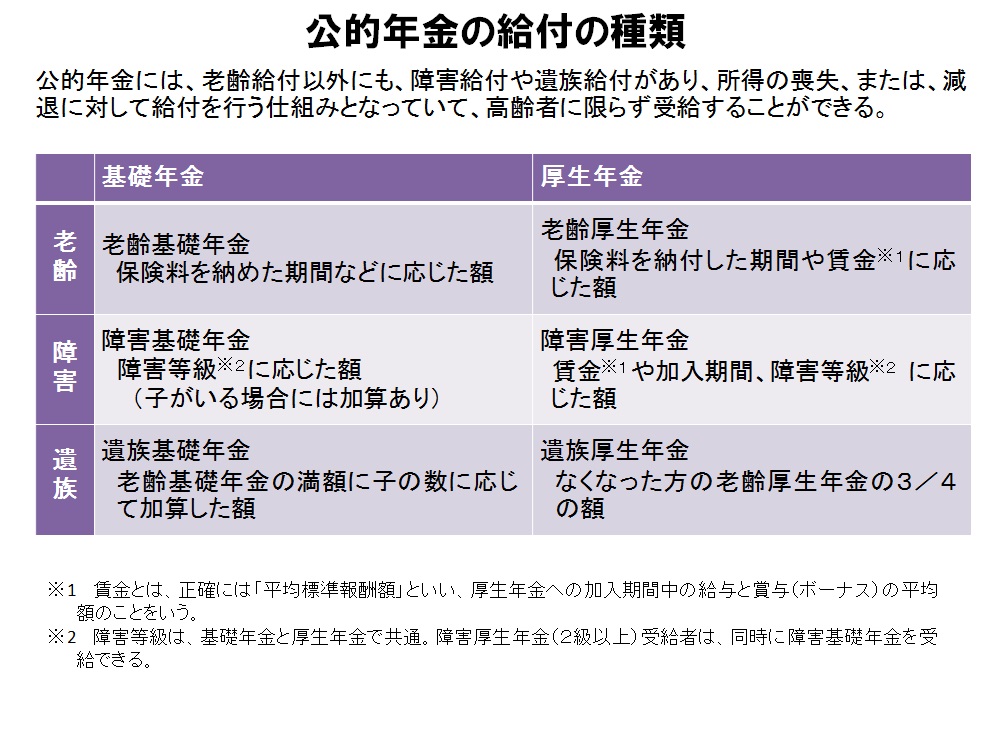

障害給付と遺族給付がある

実は定年後の65歳から貰える年金だけでなく、他にもいくつかの保障があります。

それは「障害年金」と「遺族年金」です。詳しい内容はここで説明すると途方もない情報量になるので、簡単に説明します。

障害年金とは、まさに歩けなくなった、腕がなくなった(精神障害も入るかも)といった障害を負ったときに、65歳より前に貰える仕組みです。障害の等級によりますが、月6万円ほど貰えます。

遺族年金とはまさに生命保険と同じで、例えばサラリーマンの旦那さんが亡くなったときに、奥さんが65歳未満であっても年金が貰えます。

奥さんが40歳未満の場合は月3~5万円、40歳以上の場合は月5~10万円、65歳以上の場合は10万円~20万円といった水準です。旦那さんの収入の大きさに比例します。加えて子供がいる場合、子供が18歳になるまで上記の額に8万円加算されます。

例えばお子さんが2人いて、どちらも18歳未満の場合、月13万円~18万円貰えます。意外とこの制度が知られていなくて、私の周りでも必要以上に生命保険を掛けているという方々がいますね。

インフレリスクのヘッジ

最後に普通の人は知らないインフレリスクのヘッジの機能。

日銀が2%の物価上昇をターゲットに金融政策をしているように、ちょっとくらいの物価上昇(インフレ)は経済に良いと言われています。日本でもここ30年間目立った物価上昇がなかったので実感が湧きません。

しかし、年金という壮大な時間軸の中では物価上昇は可能性として全然ありえます。

今から50年前の1970年頃と今を比べてみると

・週刊少年ジャンプ 80円→250円

・郵便(封書)15円→80円

・大卒初任給 約4万円→約20万円

と物価が大きく上昇しています。

例えば今100万円貯金したとし円、50年後に100万円がその価値を保ち続けられるからはわかりません。

もしかしたらラーメン一杯が5000円になっている可能性があるのです。

もちろんデフレが起きれば逆になります。しかし、金融政策はほどよいインフレを求めるので、インフレの可能性の方が高いわけです。年金はこの物価変動に合わせて、毎年年金額を改定しています。

もしインフレが起きた場合、それにあわせて年金額を増やしてくれるのです。

これに個人で対応しようとすると、株式で持っておくことが一つの手段になりますが、リスクが高まります。(債券は数年で償還されるので買い続けなければいけない)

難しい話になるので端折りますが、公的年金は貯金のように事前積み立てておく方法でなく、「賦課方式」という方法を使うことにより、このインフレリスクを抑えています。

これは個人ではもちろん、民間の企業でもできない大きな仕組みですので、社会保障のインフラである”まさに公的年金” といった役割です。

まとめ

このように公的年金は、「老後に年金を払う」という役割以外にも、社会保障のインフラとしての機能を多数持っていますので、個人的には自分で貯蓄しておくよりは十分メリットがあると考えています。

「払った分ちゃんと貰えるの?」

という疑問を巷でよく聞きます。この疑問に対して、私の計算では

払った分戻ってくる

という結果になりました。次回はこの計算の詳しい内容を、ご紹介したいと思います。