パッシブの運用商品はいいのですが、気になるのはアクティブの運用商品。私もゴールドマンサックスという名前だけで選んだアクティブの運用商品を始め、株式投資のうち3割くらいはアクティブ商品に投資しています。

投資してから3年以上たつものも出て来まして、今のところベンチマーク(TOPIXやS&P500など)に負けてしまっているものもあります。正直に言えば、報酬率が1%を超えるせいか、ベンチマークに勝っている運用商品の方が少ないです。泣

というわけで、そろそろ入れ替えを検討するべく、運用商品の評価についてまとめていきたいと思います。

運用評価といえば、「5つのP」と言われます。5つのPとは「フィロソフィー(Philosophy)=投資哲学」、「ピープル(People)=人材」、「プロセス(Process)=投資プロセス」、「ポートフォリオ(Portfolio)=ポートフォリオの構成」、「パフォーマンス(Performance)=運用効果」のことです。

「フィロソフィー」の観点による評価とは、運用機関としての運用哲学、組織理念が明確で、かつ一貫しているかどうかということ。そして、これが人材や、運用プロセスにどのように反映されているかをチェックすることが重要である。

「ピープル」は、質的、量的に十分な人員を配置しているかどうかということである。専門知識や経験豊かな者が必要な数だけいることが重要だが、ファンド・マネジャー、運用責任者の交代頻度が高くないかといったことにも留意する必要がある。

「プロセス」は、資産運用の意思決定をどのように行っているかということ。運用方針を決定する組織や基準が明確で効率的か、リスク管理は適正に行われているか等が重要である。

「ポートフォリオ」は、パフォーマンスの源泉である資産の種類や銘柄構成等がどのようになっているか分析すること。

「パフォーマンス」は、運用結果の検証。運用結果を、市場ベンチマーク対比の運用利回りや、類似ファンドの複数のデータを集めたユニバースと対比して評価される。

企業年金連合会ホームページより

正直、哲学やプロセスといった”定性評価”については素人ではどうしようもないので、「パフォーマンス」である定量評価について、今回は掘り下げていきたいと思います。事前に断って置きますが、機関投資家向けの手法(この運用商品を採用or継続or解約するかの判断)ですので、ちょっとやり過ぎな説明ではありますが、定量評価の基本だと思ってご覧ください。

運用スタイルの分類

運用商品を評価する上でまずはじめに行うことは、運用スタイルの確認です。

運用スタイルとはバリュー・グロースやサイズ等が主要な分類になっていますが、運用者(マネージャー)がどのような要因でベンチマークを超過しようとしているかを表しています。ただし、どのスタイルが一概には優位とは言えず、市場の循環性にパフォーマンスが影響することもあります。

超長期的に見るとバリューが優位でしたが、低金利の近年ではグロースが優位な投資環境になっています。

逆に言えば、長期投資目線で安定的な投資を行うのならば、スタイルも分散する必要があります。上記に挙げたスタイルの他には以下のようなスタイルがあります。

- バリュー

PBR等による銘柄の割安度 - グロース

純利益や売上高の成長率等による銘柄の成長性 - サイズ

市場時価総額等による銘柄の企業規模 - モメンタム

過去一定期間の月次収益率等による銘柄の価格変動の方向性 - キャリー(高配当)

銘柄の配当利回りの高さ - ボラティリティ(最少分散)

銘柄の価格変動の小ささ - クオリティ

財務レバレッジ等による銘柄の財務健全性

具体的にどのスタイルに属するか・特徴を持つかは、Barra等によるリスク分析を行うことが一般的です。対ベンチマークのアクティブリスク(ベンチマークからの乖離幅)を分解するとスタイルリスク、セクター(業種)リスク、国別リスク、銘柄リスクに分類できるので、その運用商品がどのスタイルの特性を持つかを視覚化してくれます。

まぁこの辺は、エクセルだと算出が難しいので個人投資家には難しい話ですが、レポート等にリスク特性が記載してありますので、私はそれを参考にしています。

定量評価

運用スタイルが定まったら定量分析です。基本的に運用商品に求めている期待収益の指標(ベンチマーク)との比較・類似商品との比較が原則ですが、ベンチマークと言っても2種類のベンチマークがあります。この違いを踏まえながら、定量評価の考え方について説明したいと思います。

ポリシーベンチマーク・目標リターンとの比較

一つ目は、「投資する側」がその運用商品に求めているベンチマークとの比較です。Nomura-BPIやTOPIX等、その市場を代表するインデックスが該当します。このような「投資する側」が投資対象に求めている期待の平均(=ベンチマーク)を”ポリシーベンチマーク“と言います。

私の場合、米国株式と日本株式を運用の軸としているので、S&P500とTOPIXが私のポリシーベンチマークです。定量評価は、まずは自分の期待している投資対象のベンチマーク(ポリシーベンチマーク)対比のパフォーマンスを評価することが基本です。

まずは、そもそも自分の期待通りの結果を出しているか検証するために、ポリシーベンチマークとの比較評価を行います。中長期的に目標を達成できていない場合には、解約の検討が妥当だと考えられます。ただ、後述しますが、バリュースタイルは過去5年間ではグローススタイルに対して劣後している等、市場環境による面を考慮する場合があります。

スタイルを勘案した比較

定量評価においてスタイルを考慮しないで単純なベンチマーク・目標対比で評価を行った場合、短期的な市場環境の影響で十分に結果が発揮できておらず、長期的な目線で見れば優秀なファンドを見落とす可能性があります。

そこでポリシーベンチマークとの比較のあとに行う比較評価が、「マネージャーベンチマーク」との比較評価です。マネージャーベンチマークとは「運用する側」が設定しているベンチマークで、主に投資信託やETFの目論見書に記載されているベンチマークがこれです。

ポリシーベンチマークとマネージャーベンチマークが一致することはありますし、例えば私の場合、ポリシーベンチマーク対比で超過したいと考えているので、市場環境によってマネージャーベンチマークが「グロース」だったり「高配当」だったり、少し偏ったスタイルの運用商品に投資しています。

スタイルは短・中期的に市場環境によってポリシーベンチマークに劣後することがあるため、スタイルベンチマークや類似したスタイルの運用商品と比較し、市場局面毎に①自分が選んだスタイルが悪いのか、それとも②商品(運用者)が悪いのか、要因を区別することが重要です。そうでないと運用商品選択は間違っていなかった(中長期的には市場をアウトパフォームが期待)のに、ポリシーベンチマーク対比で劣後しているからといって、運用者のスキルが発揮されないうちに解約してしまうリスクがあります。

スタイルパフォーマンスの循環に少なくとも3~5年は必要と言われますので、中長期的な運用成績での運用評価を行うことが望まれます。

定量評価で比較する項目

新規採用の場合は5~10年、見直しの場合(解約するかどうかの判断)には3~5年のパフォーマンスを比較することが一般的です。具体的にパフォーマンスのどこを見ればいいのかというと、私個人では以下の項目を比較しています。

- リターン(時間荷重収益率)

- リスク(標準偏差)

- シャープレシオ(投資効率)

- アクティブリターン(超過収益)

- トラッキングエラー(超過リスク)

- インフォメーションレシオ(超過投資効率)

いわゆるパッシブ運用(スタイルのスマートベータ運用含む)の場合は、ポリシーベンチマーク(またはマネージャーベンチマーク)と1~3、アクティブ運用については3~5を比較します。基本的には投資効率(3と5)で結論を出すことが多いです。あとはもちろん「報酬率」です。1~6の微妙な差より、運用報酬率が0.5%の差のほうが圧倒的にパフォーマンスに影響しますからね。

最後に

資産運用の方針決定プロセスは、長期的な目線での資産運用の代表例である企業年金の資産運用の考え方を参考にすると、以下の順序で決定しています。

①目標(リターン)の設定

②投資対象の決定(=ポリシーベンチマークの設定)

③資産構成割合の決定

④運用スタイルの選定(=パッジブ/アクティブ、グロース/バリュー等)

⑤運用商品の選定

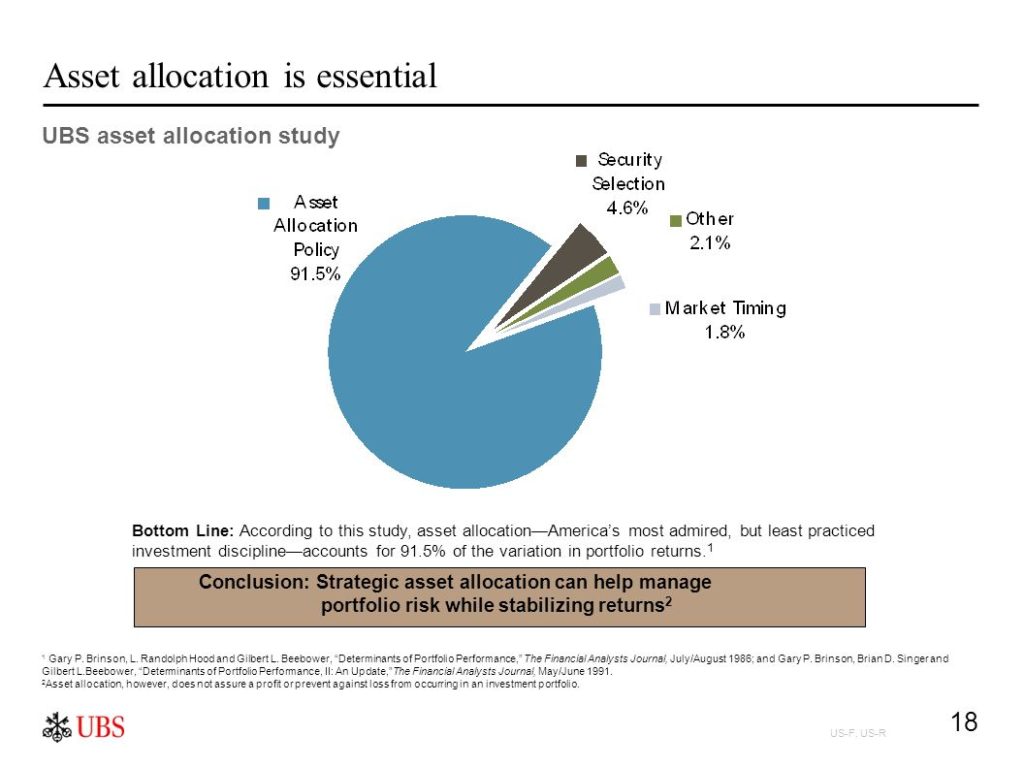

学術的には、③でポートフォリオの成績の90%が決まってしまうそうで、④と⑤はあくまで「プラスアルファの運用収益を期待する程度」というのが、長期運用の基本的な考え方(収益構造)のようです。

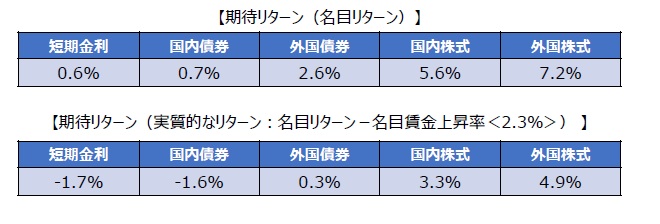

私の場合「年率5%」を目標リターンとしていています。5%あると15年複利で約2倍になりますし、だいたいどこの運用機関の見通しを株式の期待リターンを5%程度(=リスクは15%~20%)に設定しています。

あとはこのベンチマーク(=ポリシーベンチマーク)を少しでも超えられるように(プラスα)、なんとなくスタイルを選んでみたり、ビックデータをうたっている報酬率の高いアクティブファンド入れてみたり、AIに任せてみるTHEOに定期積立してみたりと、試行錯誤しています。なお、リスクの高い株式(ベンチマークベース)であっても期待リターンは5%~10%(年率)であるので、いわゆるテンバガー(10倍)や1年で資産額を2倍にしたい(年率100%)という場合は、個別株にシフトするしかないですね。その分リスクも大きくなりますが。