約170兆円もの資産を運用し、市場の”クジラ”とも呼ばれるGPIF。GPIFが2020年3月までにポートフォリオを変更しようとしています。

GPIFとは

GPIFの正式名称は”年金積立金管理運用独立行政法人”といい、公的年金の資産を運用している団体です。

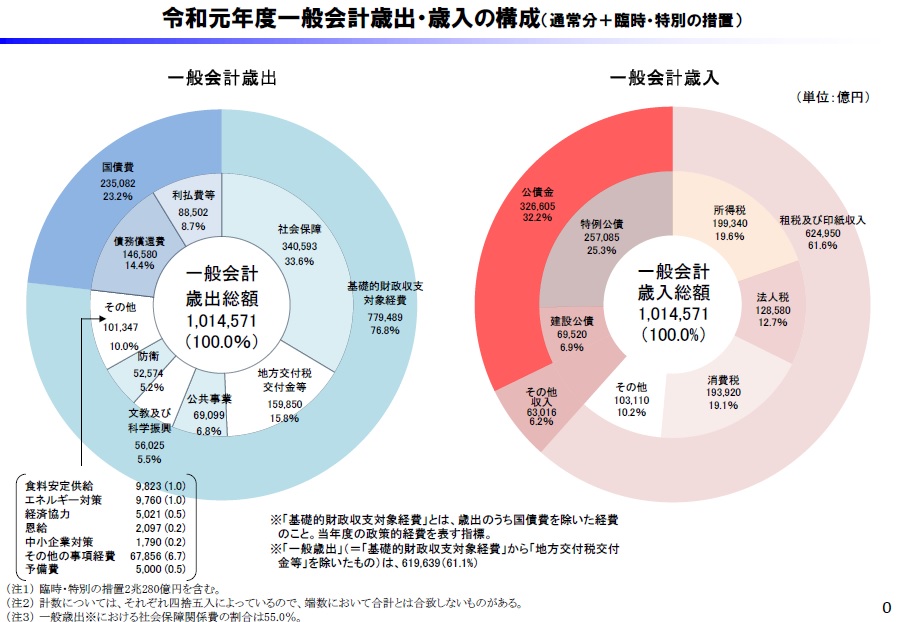

公的年金は毎年10兆円支払われています。これは国全体の支出(一般会計歳出)の10分の1の額になります。

この額が全てGPIFによる資産運用で賄われているわけではなく、年金給付を効率的に行うために一部運用しています。一部と言っても、公的年自体が大きいので、160兆円にもなるのですが。

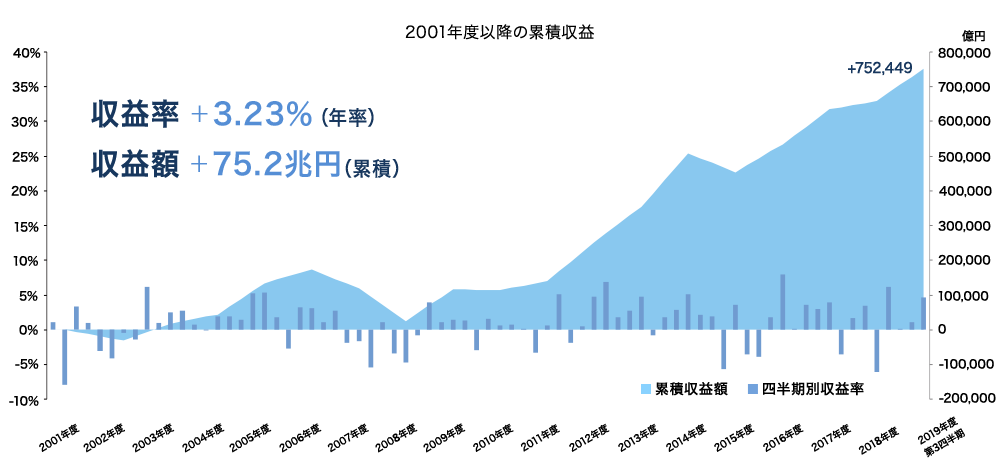

GPIFの運用目標と実績

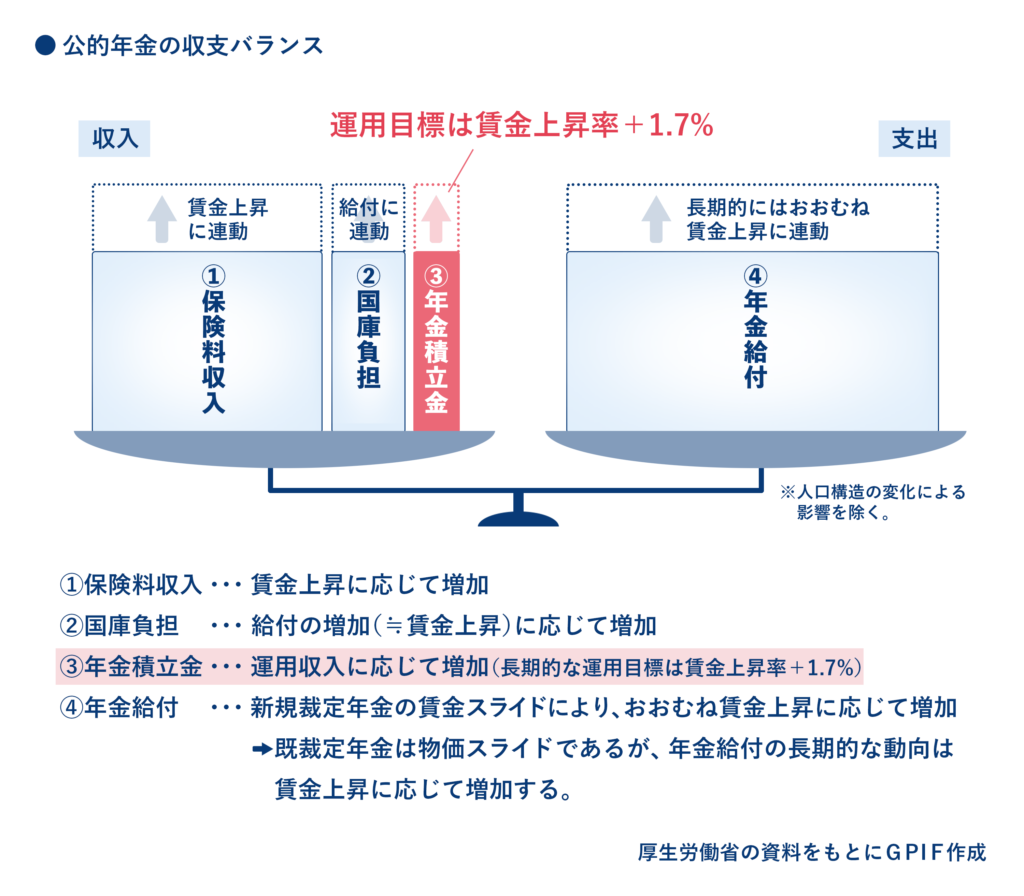

GPIFの運用目標は、”賃金上昇率を除いて1.7%”と定めています。

GPIFの運用目標は、主務大臣である厚生労働大臣が定めた「中期目標」において、「長期的に積立金の実質的な運用利回り(積立金の運用利回りから名目賃金上昇率を差し引いたもの)1.7%を最低限のリスクで確保すること」が要請されています。

GPIFホームページより

資産運用の世界では、運用目標に賃金上昇率が使われることは一般的ではありませんが、公的年金の保険料収入と年金給付が、賃金水準の変化に応じて変動するからです。賃金上昇率が10%増える(=保険料が10%増える)とした場合でも、給付側の運用目標が1.7%のままだったら意味がないですもんね。

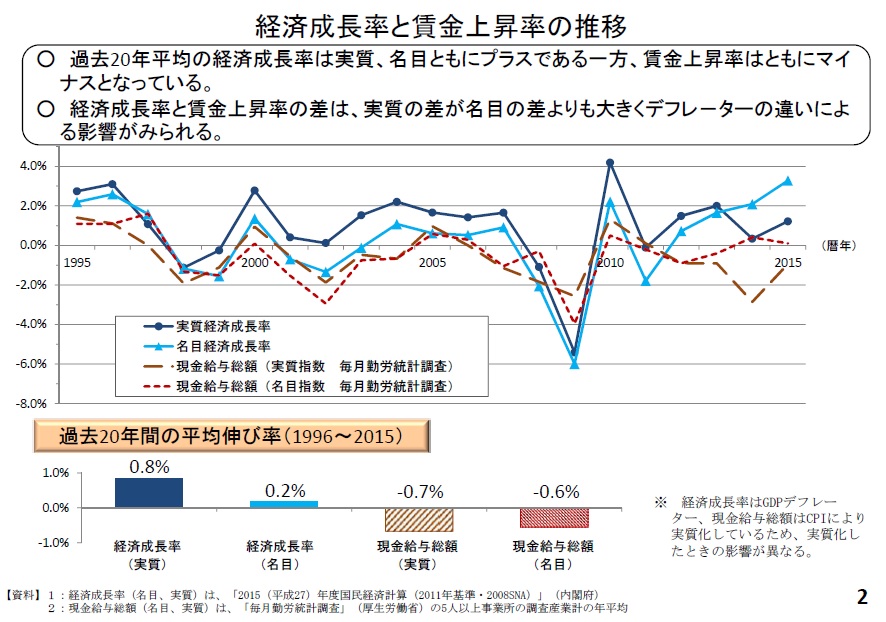

まぁこの20年間賃金上昇率はマイナス(実質△0.7%)なので、心配ご無用です。

実際の運用実績は3.23%(年率)。2001年からの約20年間の平均です。

年率3.23%で20年間だと、100万円投資していれば約180万円(1.8倍)になっている運用成績なので凄い実績かと思います。

GPIFのポートフォリオ

現在のポートフォリオ

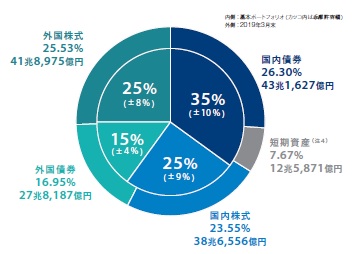

実際にどのようなポートフォリオ(資産構成割合)なのかというと、基本的は資産構成割合は株50%・債券50%となっています。

ただ足元は国内債券の一部をキャッシュ化、外国債券を少し多めに保有している状況です(2019年3月末時点)。

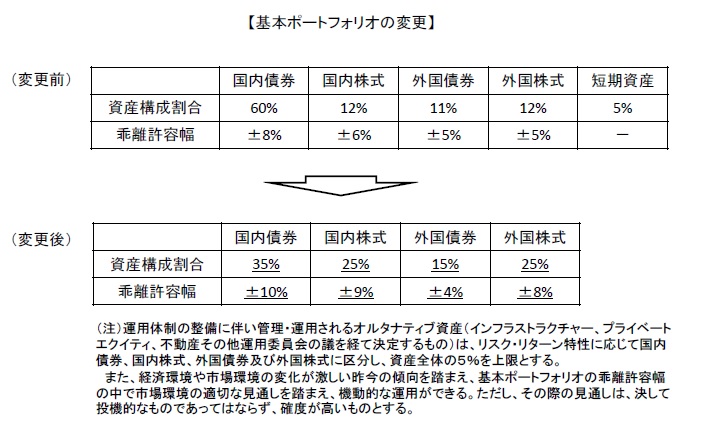

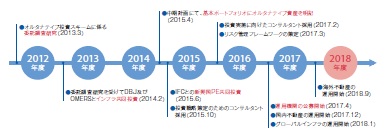

現在のポートフォリオは2014年10月から運営されています。昔(2014年10月以前)は債券71%・株式24%・短期資産5%という構成で、当時株式を現在の50%まで26%も引き上げるということで大きなニュースになりました。

26%引き上げるということは、40兆円も株式を買い上げるということですからね。

https://www.gpif.go.jp/gpif/pdf/midterm_plan_change.pdf

2014年ですから、ちょうどアベノミクスや日本の金融緩和も始まった頃で、GPIFも買ったせいか、それからするすると株価も上昇します。

GPIFのポートフォリオの見直し

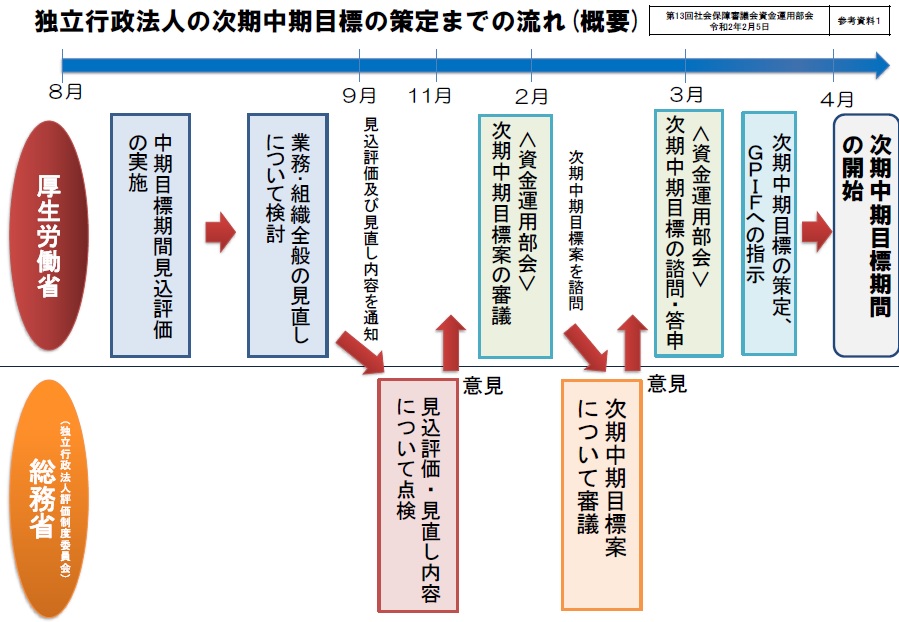

2014年にポートフォリオを見直して5年が経ち、再度GPIFはポートフォリオの見直しを検討しています。去年(2019年8月)に公的年金の財政検証結果が開示され、これに合わせてというタイミングになります。

スケジュールによると3月中には公表される見込みです。個人的ありそうな変更点は以下のところでしょうか。

- 外国債券比率の引き上げ

- 資産配分のグローバル化

- オルタナティブ枠の新設

すでに50%まで達している株式比率を上げてくるの可能性は低そうで、一方今後金利上昇も見込まれる状況で国内債券比率をキープするとも思えないので(すでに一部キャッシュ保有ですし)、国内債権比率を落として外国債券比率を増やすことが考えられます。

すでに、足元外国債券の比率もオーバーウェイトしていますし。

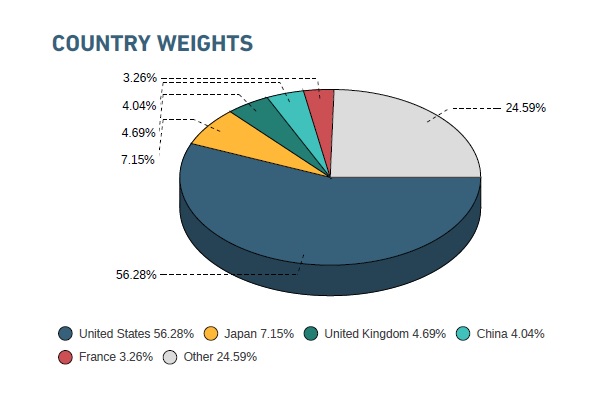

二つ目は、”国内・外国”という枠を取っ払って、ベンチマークでいうとMSCI-ACWI等の”グローバル株式・債券運用”になるのではないかということです。グローバル株式50%・グローバル債券50%というふうに。

結局、日本の数ある国の一つですから、そんなに日本にこだわらなくてもという考えです。ちなみにMSCI-ACWI(オールカントリー)ベースだと、米国約50%、日本は約7%(少ない・・・)という構成になります。

三つ目の予想される変更点はオルタナティブ投資です。基本資産配分には明記されていませんが、GPIFは中期経営計画で総資産額の5%を上限にオルタナティブ投資を行うことが認められており、現在2000億円程度オルタナティブ投資を行っています。

現在はPE(プライベート・エクイティ)、インフラストラクチャー、不動産に投資しています。

現在検討が進められている中期目標の改訂案でも、オルタナティブ投資については前向きに取り組む方向で検討が進められています。

4.運用手法及び運用対象の多様化

オルタナティブ投資については、伝統的資産との投資手法の違いや、市場性や収益性、個別性、取引コストや情報開示の状況等 の固有のリスク等があることを踏まえ、ミドル機能及びバック機能の充実を始めとした体制整備を図りつつ、各資産の確かな収益力の向上や流通市場の整備等、市場環境の整備等のオルタナティブ資産固有の考慮要素について十分に検討した上で取組を進めること。また、リスク管理及び収益確保の観点からの検証を継続的に行い、検証結果についても十分に検討した上で取組を進めること。8.情報発信及び広報

第4期中期目標案 新旧対照表より(第13回社会保障審議会資金運用部会 )

オルタナティブ投資について、投資手法や投資対象等を分かりやすく情報発信すること。

3月になって、どんなポートフォリオになるか気になりますね。日本株のウェイトが下がるということは日本株の魅力が外国株に比べて低いというメッセージにもなりますし、今回の変更によってPEやインフラ投資が一般的になるのでしょうか。