4月も半分が過ぎ、ゴールデンウィークが近づいてきました。これと言って何も予定はないのですが。

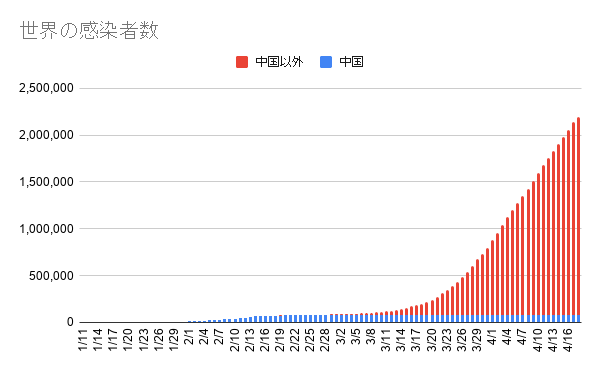

新型コロナウイルス(COVID-19)の感染拡大も、中国の影は完全に薄れ、米国、そして日本へ感染拡大の勢いは止まらず(鈍化しているようですが)、より身近に感じるようなってきました。

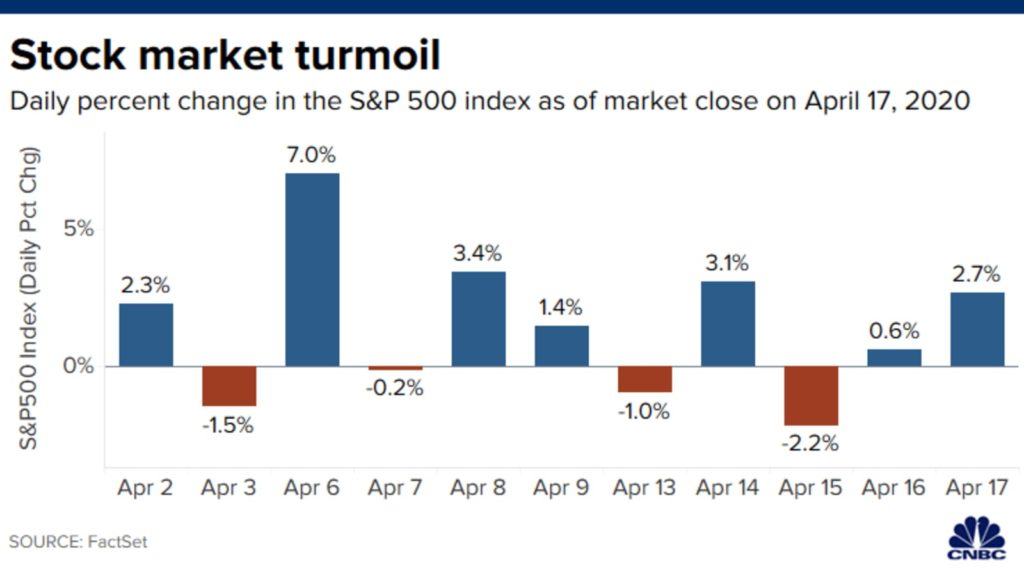

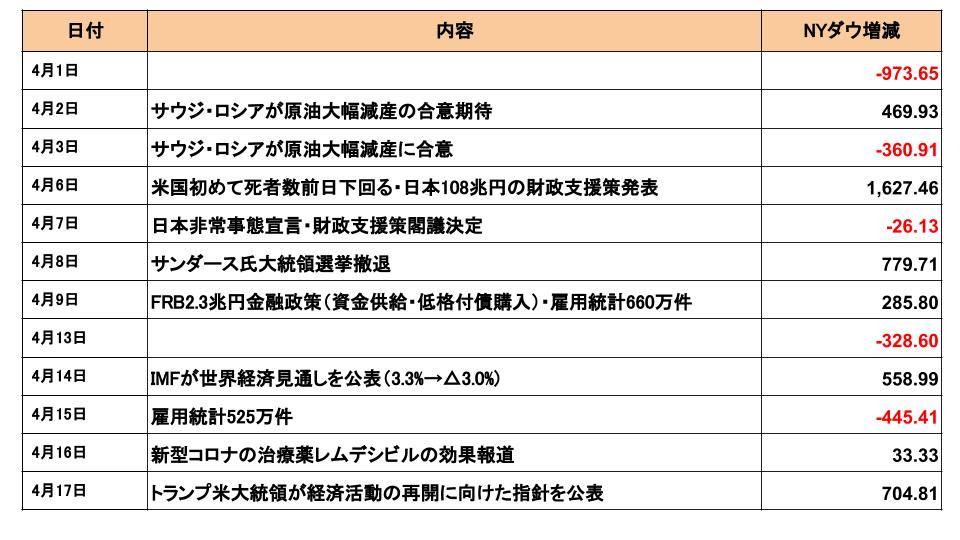

3月に続き、経済活動はストップしていますが、希望の表れなのか、悲観の中の悪あがきなのか、株価は右肩上がりです。

4月前半(4月17日まで)で、日経平均株価は19,897円、NYダウは24,242ドルという水準となり、NYダウに関しては3月23日の最安値(18,591ドル)から30%近く上昇しました。

なお、直近最高値は日経平均24,083円、NYダウ29,551ドルです。

新型コロナウイルスの感染状況

この不況の起点は新型コロナウイルスによる需要の低迷(需要ショック)です。

これが続けば「企業の倒産→信用リスクの増加→借入コスト増加→企業の倒産」という悪循環に陥ってしまうので、世界中で需要供給(実体的な経済活動)の低迷が金融危機にならないよう様々な金融・財政政策を打っています。

何はともあれコロナウイルスの感染拡大が現況ですから、感染状況を確認したいと思います。

世界の感染者は4月3日に100万人を超え、4月16日に200万人を超えました。いろんな国でロックダウン(都市閉鎖)をしたというニュースが流れますが、もう気にしなくなりましたね。

米国は4月17日現在で70万人前後の感染者数となっています。

.png)

以下のグラフは指数目盛りの米国の感染者増加数で、増加数は少し鈍化してきました。

4月に入ってから概ね3万人前後で推移しています。

.png)

株価・為替等

NYダウは3月23日に底値の18,591ドル(終値)を記録してから右肩上がりです。冒頭でも書きましたが、底値から30%も上昇しています。

為替・金利の動向ですが、3月中旬頃のボラタイルな状況から落ち着いて、為替は107円台、金利は0.6%~0.7%で落ち着いています。

一番落ち着かないのが原油。減産協定に至ったものの、やはりコロナショックによる現有需要の低迷から、低下に歯止めがかかりません。消費者にとってはいいのですが、シェールガス企業や、オイルを備蓄している企業は評価損の対象になるので、マイナス影響です。

2020年4月前半の出来事を振り返る

サウジアラビア・ロシア等が原油減産協定合意

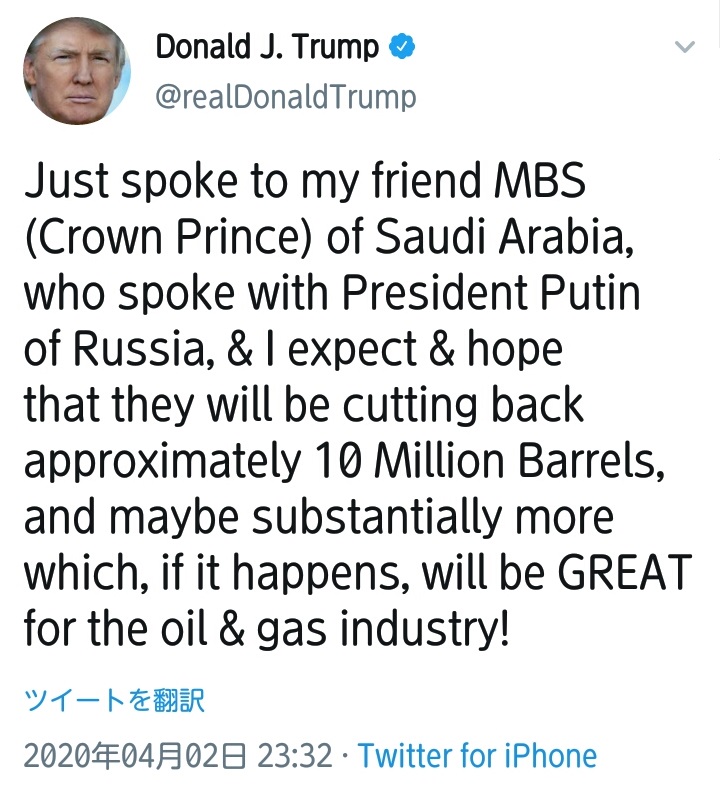

3月9日にサウジアラビア・ロシアの減産協定が決裂していましたが、トランプ大統領は4月2日、サウジアラビアのムハンマド・ビン・サルマン皇太子と会談したとしたうえで、サウジアラビアとロシアが原油生産を約1000万バレル削減すると見込んでいるとツイッターに投稿しました。

最終的に4月13日、サウジアラビアおよびロシア、サウジアラビアが主導するOPECは、1日の生産量を5月と6月、世界の原油供給量の1割にあたる1000万バレル減らし、その後は減産の規模を徐々に縮小することで合意したと発表しました。

4月6日に大きく株価が反発

トランプ米大統領とペンス副大統領が5日、米国での新型コロナウイルスの感染拡大について、頭打ちか落ち着きが始まった兆候が見られるとの認識を示したことから株価が大きく反発しました。米国内で感染拡大が最も深刻なニューヨーク州での1日当たりの死者数が594人と、前日から36人減少しました。

サンダース氏が大統領選撤退

4月8日、サンダース上院議員が民主党大統領選挙予備選からの撤退を表明しました。

この日、新型コロナウイルスの感染拡大が落ち着きつつあったことに加え、急進左派のサンダース氏が選挙戦から撤退することが伝わり、さらに株価を押し上げました。国民皆保険制度や大企業への増税を掲げるサンダース氏の撤退で、特に保険業界などの株が上昇しました。

FRBが最大2.3兆ドルの金融緩和を発表

FRBが4月9日朝、企業や家計を支援するための最大2.3兆ドルの緊急資金供給策を発表しました。

従業員1万人以下の企業に民間銀行を通じて6000億ドルを融資するほか、7500億ドルの資金枠を設けて大企業の社債も買い取るほか、購入対象にはダブルB格以下の低格付け債(ハイイールド債)も含まれ、企業の信用不安が改善するとの見方が広がり、株価が上昇しました。

パウエルFRB議長は、ネット配信の講演で景気回復軌道に乗ったと確信するまで「力強く、積極的に(政策ツールを)行使する」と述べました。ゼロ金利政策については「経済が困難を乗り切り、雇用最大化と物価安定という目標に向けた軌道に乗るまで続ける」と主張し、長期に渡る金融緩和の継続を示唆しました。

IMF(国際通貨基金)が世界経済見通しを発表

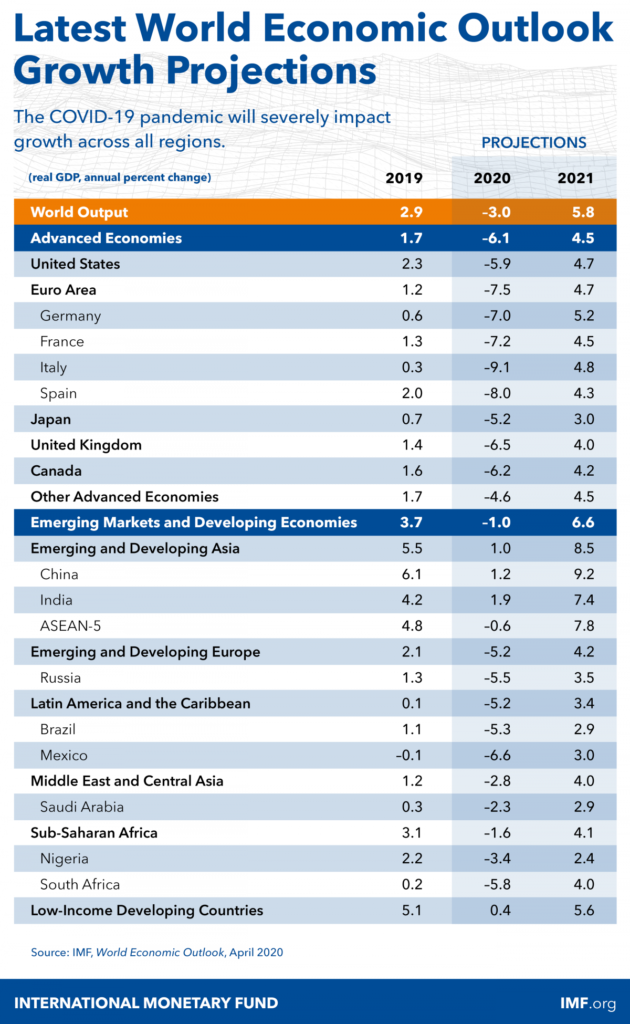

四半期に一度公表されるIMFの政界の経済見通しが、17日に発表されました。前回(1月公表)での2020年の世界経済見通しは3.3%でしたが、今回△3%へと大幅に下方修正されました。

既に織り込み済みだったのか、マーケットへの影響はありませんでした。

雇用統計の発表

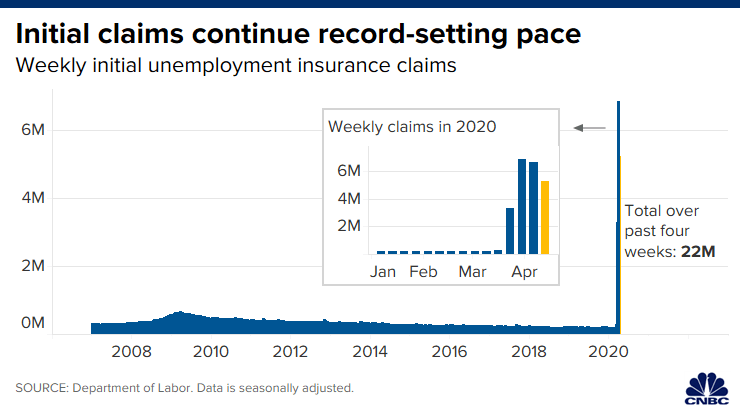

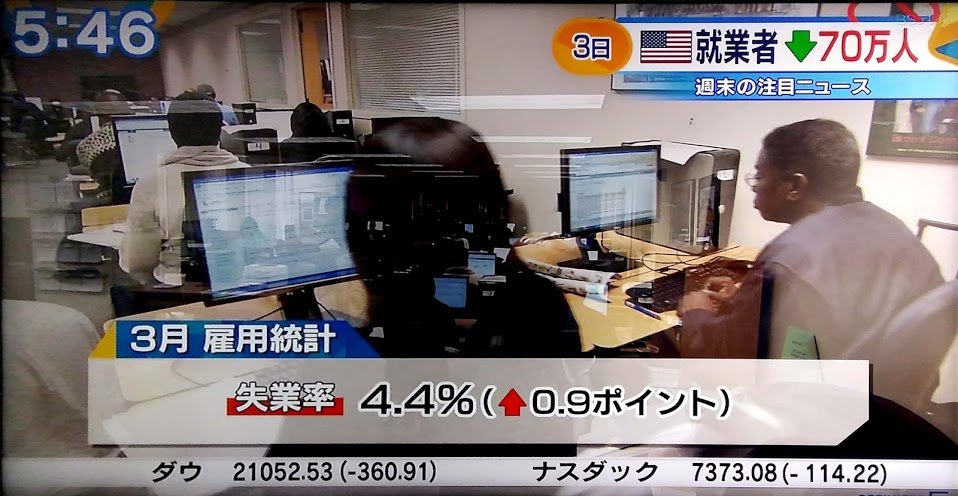

4月9日と4月16日に米国の週間失業保険申請件数が発表されました。9日が660万件、16日が525万件と、3月の後半から累計すると、この1ヶ月での累計申請件数は2200万件となり、新型コロナウイルス感染拡大に伴う経済活動停止で、過去10年間に創出された雇用が事実上全て消失したことになるそうです。

今回の統計は、失業率が現在少なくとも17%前後となっていることを示唆しています。なお、2008年にあったリーマンショックでは、失業率は10%台まで悪化しました。

新規失業保険申請件数は2週連続で減少しており、当初の失業の波という点で見れば既にピークを付けたのかもしれないとの見方もあるようです。

新型コロナウイルスの新薬登場

米医薬大手ギリアド・サイエンシズの新型コロナウイルス治療薬候補「レムデシビル」の投与が、重症患者の急速な回復につながったとのリポートが米医療関連ニュースサイトに掲載され、話題となりました。報道を受けてギリアドの株価はもちろん、市場全体も新型コロナウイルス終息への期待から、上昇しました。

今後は2番底を探る動きになりそう

冒頭でも記載したとおり、3月23日の底値から30%以上の上昇し、このまま2番底はないのではないかと楽観ムードも漂っています。

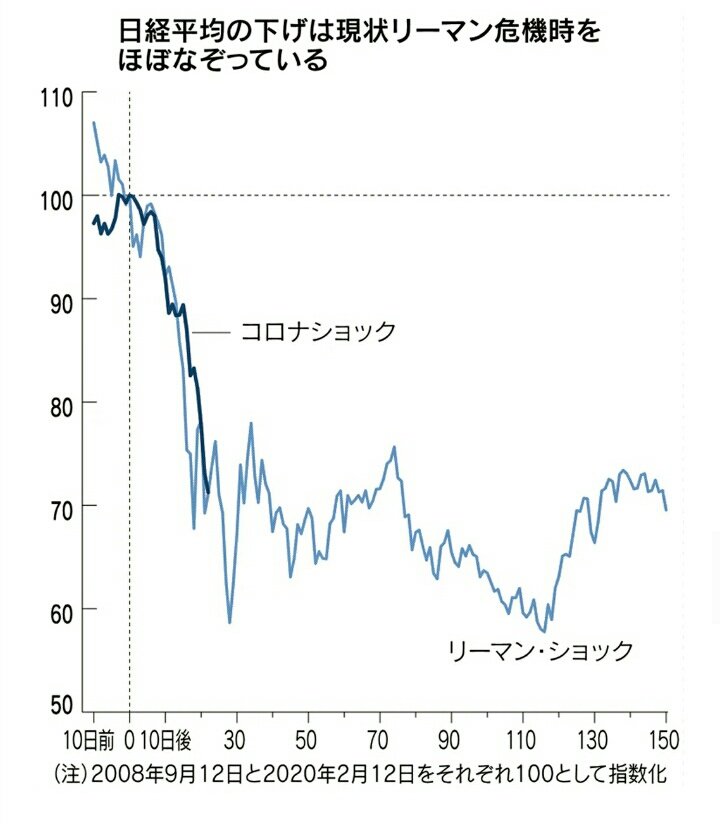

リーマンショック時は、今回と同様に1ヶ月程度で1番底がきて、その後決算発表や経済指標が出てきて「やっぱり悪いよね」という雰囲気が出てきたため、2番底を形成した記憶があります。

リーマンショック時は1番底から約90日(3か月)程度でした。3月23日から、これを勘案すると、7月~8月頃(第2Qの決算発表後くらい)になるのでないかと考えています。

なんとなくコロナウイルスが落ち着いてきたムードが出てきており、市場はすでに回復を織り込み始めている感じがしますが、結局何も解決していない状態かと思います。

例えて言えば、重要な心臓疾患があるのに、ひたすら輸血(金融政策)と投薬(財政政策)だけして、肝心の病気自体を治していないという状態になっているような気がします。

とはいえ、10年スパンでみれば、この数か月のタイミングリスクは誤差でしかないので、長期目線の投資家としてはひたすら資金を投入していくだけですね。笑