新型コロナウイルスの感染拡大による経済活動の停滞で、株価が連日連夜下落しています。世界各国も様々な経済対策を打ってきています。

“期末”という評価軸がある機関投資家だけでなく、個人投資家も投げ打ってしまっている状況かと思います。

今回の大幅な下落は”パッシブ運用主流の弊害“とも言われています。ちょうど1年前にパッシブファンドとアクティブファンドの運用資産額が逆転したというニュースがありました。

こういった下落局面では、アクティブファンドの場合は独自に”割安”と判断して、逆張りで株を購入する動きがあったのですが、パッシブファンドの場合は基本的に順張りまたはウェイトを落とす(=株を売却する)という動きになるため、下落が下落を呼ぶ状態になってしまっています。

長期投資家はパニック売りするべきではない

CNBCでこんな記事を見つけました。

直訳すると

“なぜ長期投資家はパニックで株を売るべきではないのか”

です。

こんな格言があるそうです。

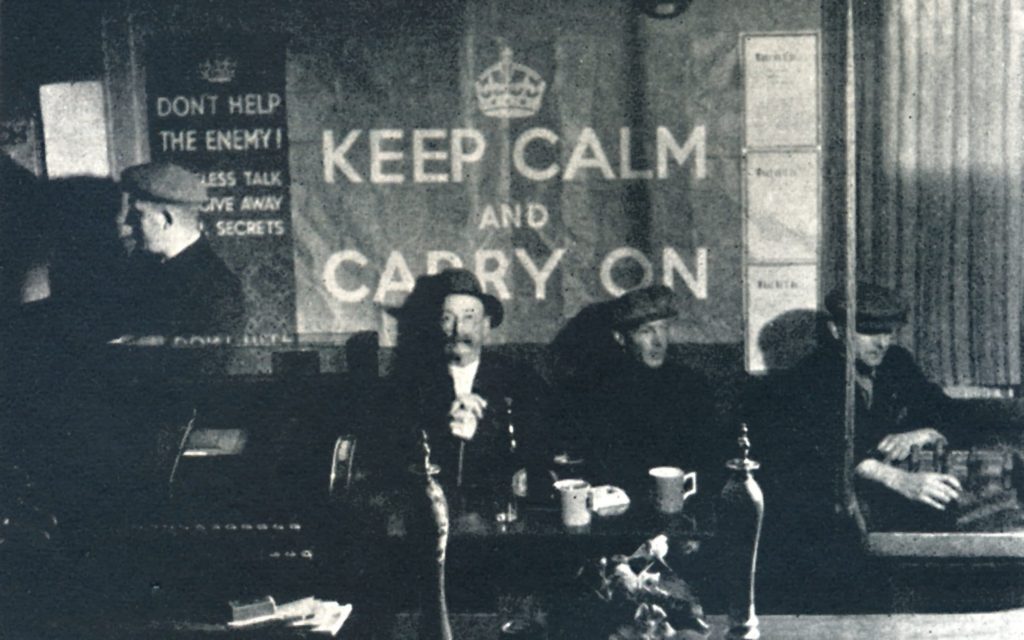

Keep Calm and Carry On(平静を保ち、普段の生活を続けよ)

イギリス政府が第二次世界大戦の直前に、開戦した場合のパニックや戦局が悪化した場合の混乱に備えて作成した、国民の士気を維持するための”宣伝ポスター”だそうです。

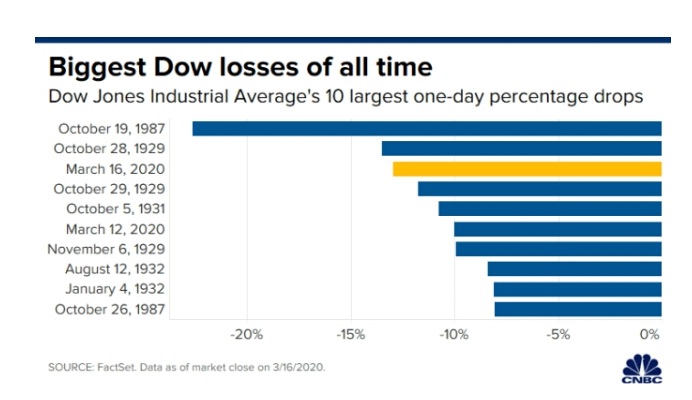

3月16日の米ダウ工業株30種平均は前週末比2997ドル安の2万0188ドル急落しました。

額で言えば過去最高額ですし、率で言っても1日の下落率はリーマンショックを超え、ブラックマンデーや1929年以来の下落に次ぐ記録となりました。

一方で長期的に見ると、1930年から約100年の間で、有名な米国株式指数であるS&P500は、上がったり下がったりを繰り返しながら、14,962%(約150倍)の成長を遂げています。

その100年間の間に何度も熊(ベア)と牛(ブル)がやってきましたが、経済政策もあってベアは短く、ブルは長くなるよう調整されており、長期的にはプラスのリターンとなっています。

投資の極意は”buy low, sell high”(安く買って高く売る)ことであり、ベアマーケットで買って、ブルマーケットで売ることが良いとされています。

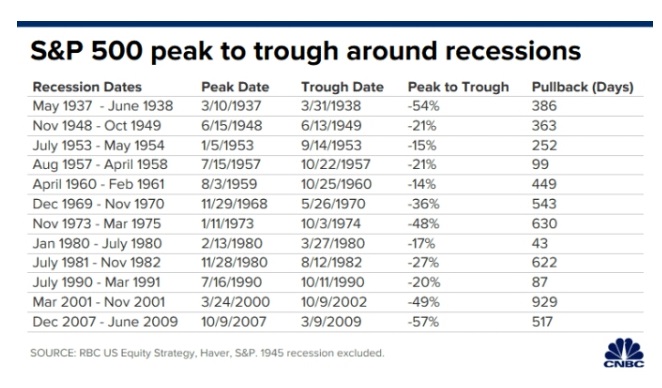

過去にも何度もリセッションを迎えましたが、長くても2~3年で元に戻っていることがわかります。株式投資家にとって一番のレシピは、”投資期間の長さ”であり、投資期間が長いほど評価損となる可能性を減らすことができると言われています。

通常、ストラテジストや経験豊富な投資家の場合、下落局面でいったん売って、損失を抑えにいきます。しかし、ボラティリティが高い環境では、”売りが売りを呼ぶ”状態になってしまっている場合があります。こうなると、プロのトレーダーでもこの局面を乗り越えるのは難しいものです。

バンクオブアメリカは、「個人投資家でもこういった売り買いをするのはコイントス(勝率50%)よりわずかに良いが、20年間株を持ち続ければ”勝率は100%“だ」と言っています。

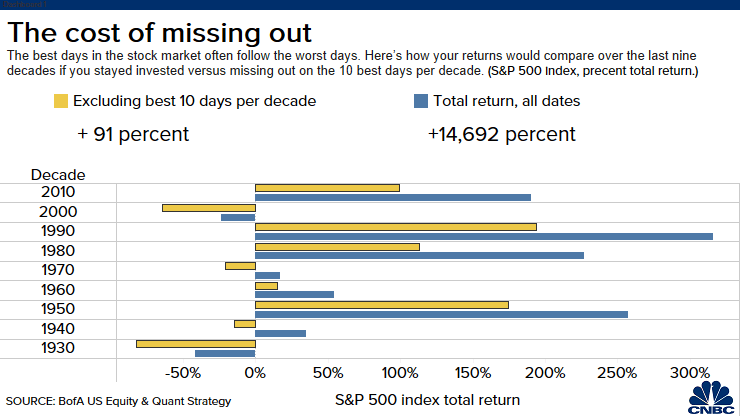

“最高の日”を逃したパフォーマンス

個人投資家は、局面で売買を行う場合、損失を抑えることができたとしても、”最高の日”を逃すリスクを負う可能性もあるため、やはり長期投資の場合”long only”の戦略を取るのが一番有効だということです。

具体的に”最高の日”(the best day)を逃すリスクがどんなものかというと、10年間のうちの10日間の”最高の日”を逃してしまった場合、約100年間で14,692%だったパフォーマンスが、たった91%になってしまうということなので、気を付けましょう。