年末が差し迫ったこの季節、兼ねてから考えていた超長期債(米国)を購入しました。本当は前回の記事(10月20日)からさほど寝かさず購入しようとかと考えていたのですが、前職の退職金を眠らせていた定期預金を解約したり、それを手数料をかけずに証券会社に移すために時間がかかり、こんな年末の時期になっていました。

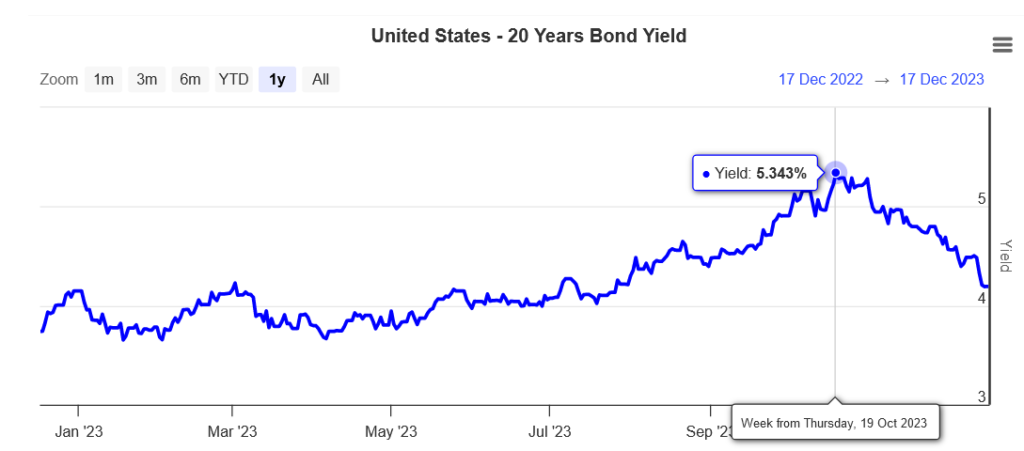

この間に為替(ドル円)は150円から142円になった一方で、肝心の超長期債(米国20年)は利回りが5.3%から4.2%に低下し、為替差損5%を回避できた一方で原資産価格20%上昇を見過ごすことになってしまいました。もともと長期で持つ、ということとここまで長期債(=金利リスクが大きい)ということで為替リスクは許容したのですから。2年回れば10%の利回りを確保できたわけで、135円くらいまでの円高は許容でき、そのあとの18年も変わらず利回りを受け取れる権利を得るわけですから。(デフォルトしない前提の議論)

今回の投資金額で考えると50万円くらいの機会損失になるので、結構凹んでおります。

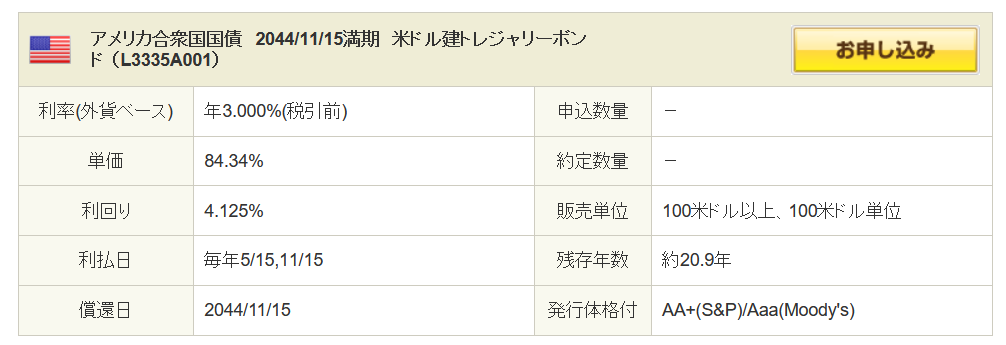

今回購入した債券はこちら。残存期間が21年で、利回りは4.125%(税引き前)でした。

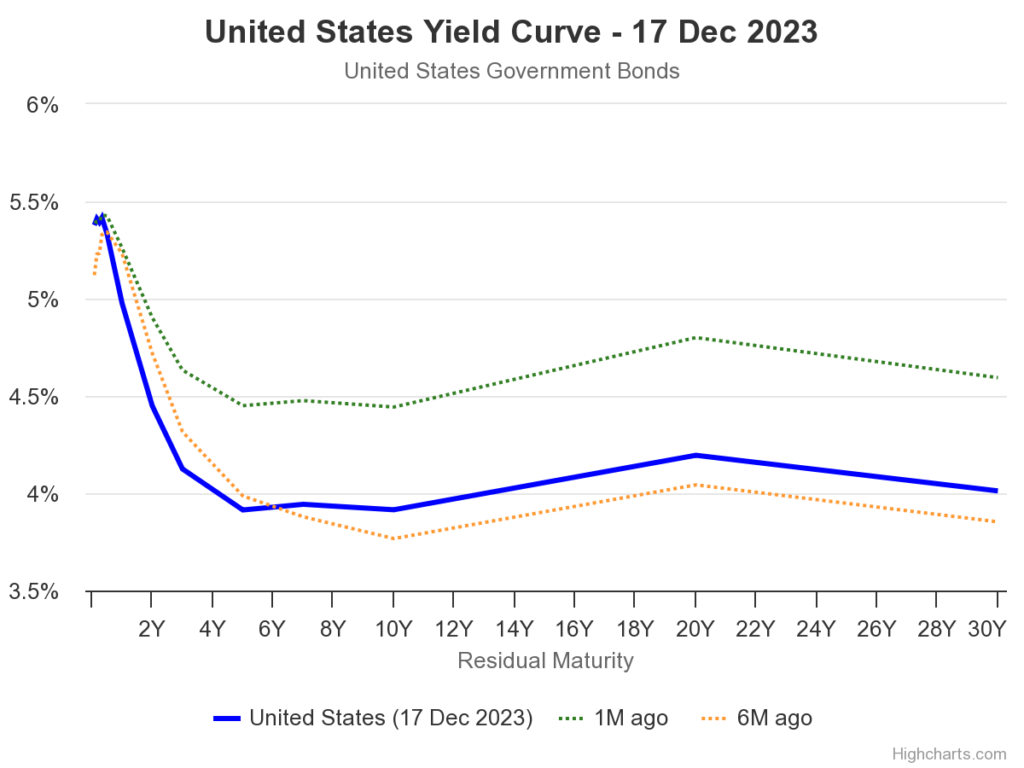

「なぜこれにしたのか」ということにですが、12月のFOMCで利下げ期待が思ったより強くなったことで、「早く買わなくちゃ」という焦りのほうが強く、あまり深く考えてはいません。正直、FOMCは「言うて利下げ期待をけん制するだろう(いつも通りのタカ派劇場)」と思っていたのですがまさかのハト派発言(パウエル議長が「失業率の急上昇を招かず、インフレが緩和していることは朗報」とコメント)となり、仕事も年末のバタバタで平日もろくに家に居られなかったことが要因です。

正直「20年も30年も変わらないから一番高い利回りのやつ!」という発想で、米国債のうち

一番利回りが高かったのがこれ(4.125%)

というのが唯一の理由です。

ちなみに同年限の社債は以下の通り、国債よりも0.8%ほど利回りが乗っています。ただし、個別企業となると20年後も存続しているかというと、そんな感じもしないので超長期債での社債投資は辞めておきたいと思います。(BBB格ですし。)

なお、BBB格のスプレッドは、景気のソフトランディング期待が高まってきているせいか、米国地銀の破綻が生じた3月以降低下してきています。

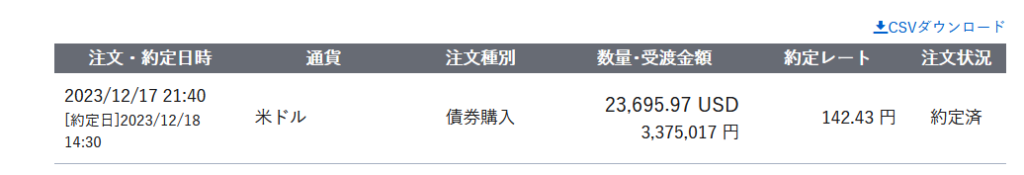

余談ですが、この超長期債の決済が行われたのが12月18日でした。ドルを常に持っているわけではないので「円建て決済」となり、142.4円での購入となりました。

その後、日銀決定会合でマイナス金利の継続が決定されたことから一時145円まで円安が進んで喜んでいたのですが(これだけで5万円ほどの評価益)、週末にかけて再度142円まで戻ってきてしまいました。(為替評価は気にしないと言っておきながら。笑)