第一生命が企業年金の保証利率を引き下げました。

利率を引き下げたのは”一般勘定“という運用商品で、個人では購入できず、主に企業年金(機関投資家)の運用対象として販売されてきました。

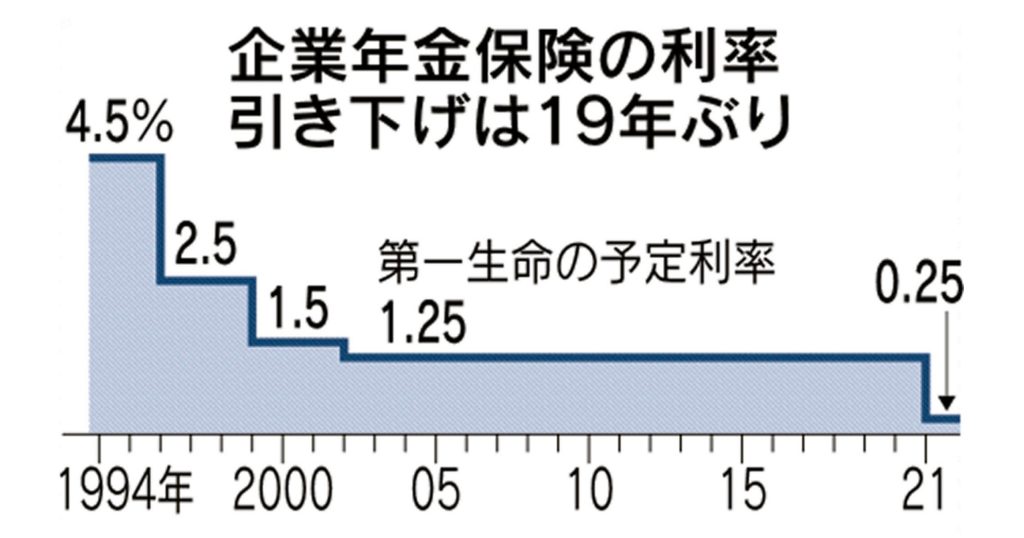

第一生命保険は29日、企業から預かる年金資金の運用で約束していた予定利率を2021年10月に年1.25%から0.25%に引き下げると正式発表した。日本生命保険も検討している。運用環境の悪化で企業年金は確定給付型が退潮し、確定拠出型などへの移行が進む可能性がある

日本経済新聞 2020/10/30

一般勘定とは

一般勘定は第一生命だけでなく、日本生命や明治安田生命でも販売しており、第一生命が先陣を切って利率の引き下げに踏み切りました。ですので、他の生命保険会社も追随して引き下げる可能性があります。

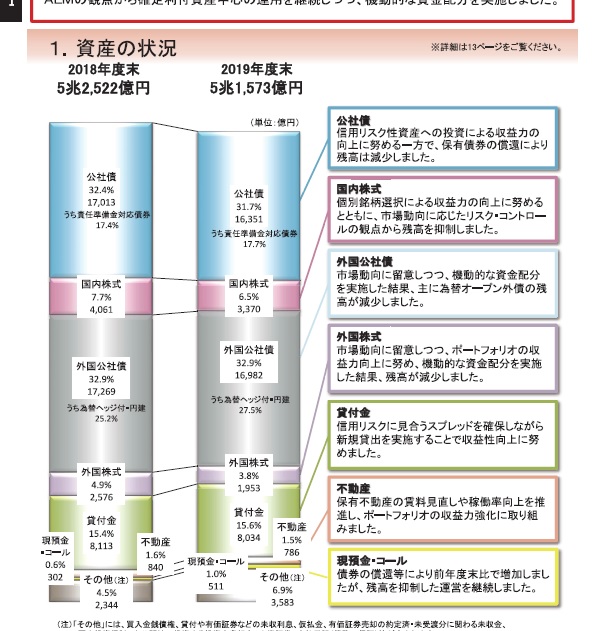

そもそも一般勘定とは、生命保険会社が運用利率を保証する元本保証型の運用商品です。具体的には80%ほどは内外債券・貸付金の安定資産が占め、20%が内外株式や不動産等のリスク性資産に投資しています。約束した利率(現在は1.25%)に達しない時は、保険会社が自ら補てんする仕組みになっています。運用報酬は最大0.5%ほどで残高が増加するほど減少(最少で0.15%)するようです。

一般勘定の利率引き下げは19年ぶりで、30年前の4.5%(なんと元本保証です)から、だんだんと引き下げられてきました。

引き下げてきた理由としては、債券の利回り低下です。国内債券はずいぶんと前からゼロ金利となっていましたが、まだ利回りの高い外国債券に寄せることでなんとか1%前後の利回りを確保してきました。しかし、ご存じのとおり、1年前はまだ3%もあった米国利回り(10年)も、コロナショックを受けて、ほぼゼロ金利政策になってしまいました。

もちろんトルコや南アフリカですとまだまだ金利は高いですが、デフォルトリスクはもちろん為替リスクを考えると安定運用とは言えません。(為替リスクを考えただけでも先進国株式よりリスキーなのではと思います。)

運用の結果が出ないのに「高い利率を保証しますよ」というと、保険会社自体の経営リスクに繋がりますので、今般やむなく利率を引き下げたのかと思います。実は新規受け入れは10年ほど前から停止していたので、いつかはこうなると思っていました。この時代に1.25%の元本保証は魅力的です。

ちなみに話は反れますが、個人的には債券の利回りが2%~3%あれば債券投資したいと考えています。投資信託ですと金利上昇・下落で評価額が変動してしまいますが、いわゆる「持ち切り」で持っていれば、ほぼ確実に2%~3%の利率(クーポン)が確保できます。株式との逆相関も魅力的です。しかし今や社債ですらそこそこ長期でも1%を切って発行できる時代ですので、「だったら多少リスクを取って株式オンリー!」という選択になってしまいます。

企業年金や市場への影響

一般勘定の利率引き下げで一番影響を受けるのは企業年金です。企業年金は予定利率という目標利回りを設定していて、その目標が達成できないと、保険会社同様に企業年金を運営している企業が現金で補てんするルールになっています。企業のリスク許容度や退職給付会計との兼ね合いに寄りますが、概ねこの目標収益率は2.0%~2.5%ほどです。

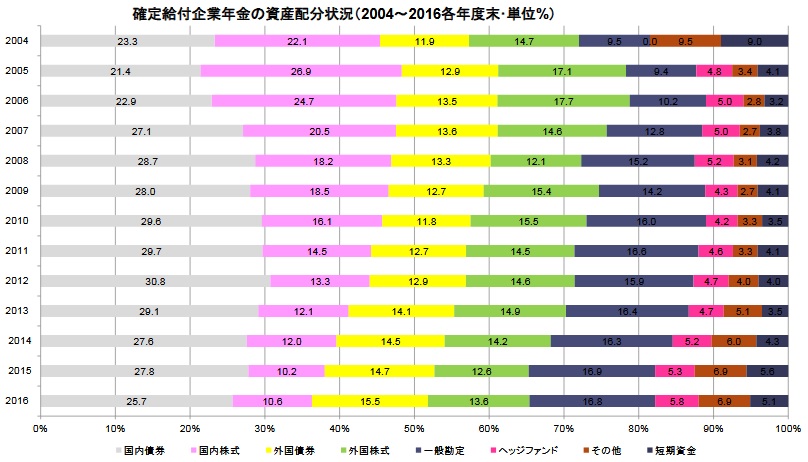

現在、企業年金の約25%は一般勘定に投資しており、上記の目標利回りを達成するための重要な土台となっていました。

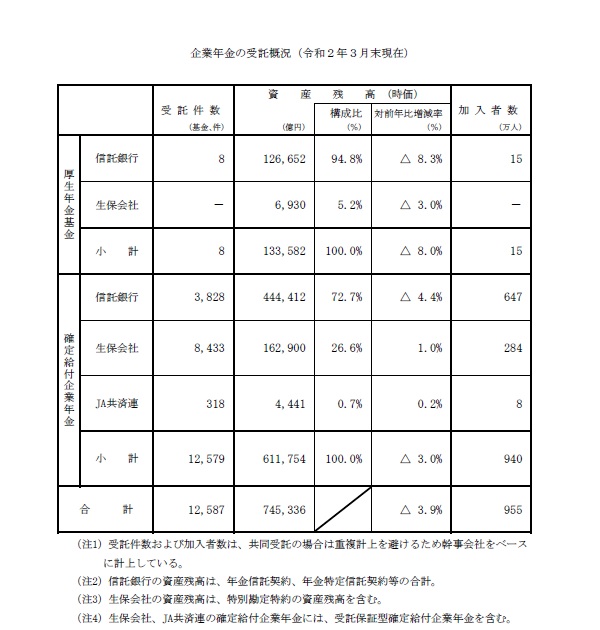

20年3月末時点で確定給付型の企業年金があるのは日本全体で約1万3千社、加入者は940万人に上る。合計の資産規模は61兆円程度で、おおよそ4分の1は生保の企業年金保険で運用している。低金利で運用難の生保各社が利率の引き下げで足並みをそろえれば幅広い企業が影響を受ける。

日本経済新聞 2020/10/28

企業年金は統計によると内外株式に25%、国内債券に25%、外国債券に15%、一般勘定に25%、オルタナティブに5%、キャッシュに5%という割合に投資しています。仮置きですが、中長期的な収益率予想を内外株式5%、国内債券0%、外国債券2%、一般勘定1.25%、オルタナティブ2%、キャッシュ0%と期待されるリターンは約2.0%となります。

一般勘定が0.25%に引き下げられたと仮定すると、ポートフォリオの期待リターンは0.25%引き下がり(△1.0%×25%)、1.75%ほどになります。この足りなくなった0.25%を補うためには内外株式を合計で5%引き上げる必要が出てきます。

| 資産クラス | 期待リターン | 比率 |

| 国内債券 | 0.0% | 25.0% |

| 国内株式 | 5.0% | 12.5% |

| 外国債券 | 2.0% | 15.0% |

| 外国株式 | 5.0% | 12.5% |

| オルタナ | 2.0% | 5.0% |

| 一般勘定 | 1.25% | 25% |

| キャッシュ | 0.0% | 5.0% |

| 合計 | 1.96% | 100% |

外国債券比率を引き上げても良いのですが、外国債券の期待リターンがここまで下がってしまうと、外国債券は為替リスクがある分投資効率が悪く、投資理論的には株式かオルタナティブ比率を引き上げる必要があります。一方で株式比率はそのままでオルタナティブ比率を引き上げるという選択肢もあるのですが、今より12.5%引き上げる(ポートフォリオ全体の2割弱にする)こととなり、変化を嫌う日本文化(しかも年金)を踏まえると、受け入れづらい内容になってしまいます。

企業年金のマーケット規模は約80兆円です。もし株式比率が5%引き上げらえると仮定すると、4兆円が株式市場(国内なのか外国なのか分かりませんが)に流入することになります。(他の生命保険会社も0.25%に引き下げた場合を仮定)

3月に金融政策としての日銀のETF年間購入額を「上限年12兆円」に増やしましたが、4兆円になるとそこそこ規模が大きいように思えます。第一生命は一般勘定の代替として、ゴールドマンサックスの提供するオプション取引を組み込んだ新商品を販売するそうです。

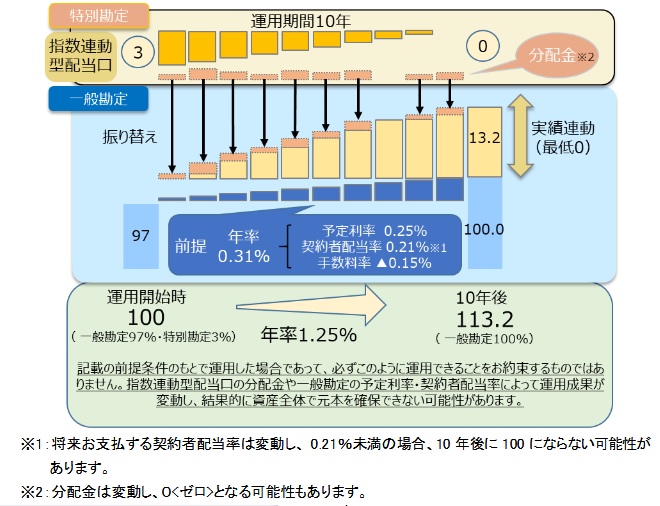

第一生命は既契約の利率を下げると同時に、新たな条件で11年ぶりに企業年金保険の販売を再開する。低利回りを補うためゴールドマン・サックス証券と組んでオプション取引を活用。「一定以上の確率で合計で年1.25%の利回りを確保できる」という。新型コロナウイルス禍で運用に悩む企業年金の受け皿として、年間1000億円規模の受託を目指す。

日本経済新聞 2020/10/29

ファンドのほとんどは変わらず一般勘定(利率0.25%)で運用するのですが、3%~13%はこのオプションで運用するようです。オプションの方はもちろん元本保証ではなく、しかも年率16%(10年で4.4倍になるよう運用)を目指すようなものなので、かなりリスクは高いと思われます。

第一生命のニュースリリースによると、1.25%を確保できる確率は”50%を超える(10年間の投資期間を想定)“とのことですが、いままで「確実に1.25%」だったものが半々になってしまうと、やはり商品の魅力度は落ちてしまいますね。