日本の長期金利もそうですが、米国の長期金利が上昇しています。

少し前にも金利上昇懸念について記事にしましたが、あれから(当時は1.2%程度)一段と上昇し、足元では1.4%に届こうとしています。

今回は日経の記事で分かり易くまとまっていた記事がありましたので、その記事の紹介です。

市場心理が明らかに変化している。良いニュースがもはや市場にとって良いニュースでなくなり、悪いニュースがもはや市場にとって良いニュースでなくなっている

日本経済新聞(2020/2/22)

コロナショック以降、投資家の楽観心理がどんな悪材料も好材料に変えていました。米大統領選直後には増税が推進されるとしてマイナス材料とみられていた、米民主党が大統領と米議会上下両院を制する「ブルーウエーブ」も、12月になって雇用統計が悪化したときも、なんだかんだ「追加経済対策の後押しになる」や「金融緩和が継続される」といった解釈で、株高の材料になってきました。

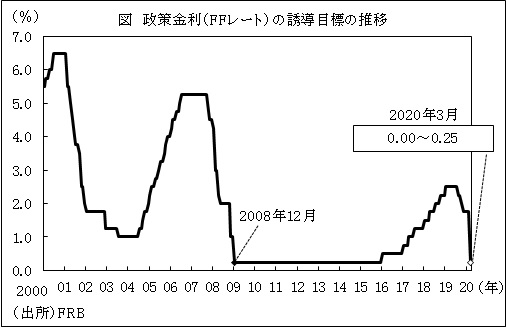

しかし、ここにきて明確な懸念材料となってきたものが「金利上昇」です。コロナショックによる金融緩和で0.5%まで下落しましたが、2020年末に0.9%、足元(2月下旬)は1.4%にまで届こうとしています。なお、リーマンショック後のゼロ金利政策時でも、長期金利(10年)は2.1%程度までしか下落しませんでした。

金利とは

経済学的に見ると、「金利(名目金利)」は「実質金利」と「(期待)インフレ率」に分解されます。実は8月から昨年12月にかけて(=名目金利が0.5%から0.9%にかけて)はほぼ、(期待)インフレ率の上昇が要因でした。逆に言えば、実質金利はそれほど上昇しませんでした。

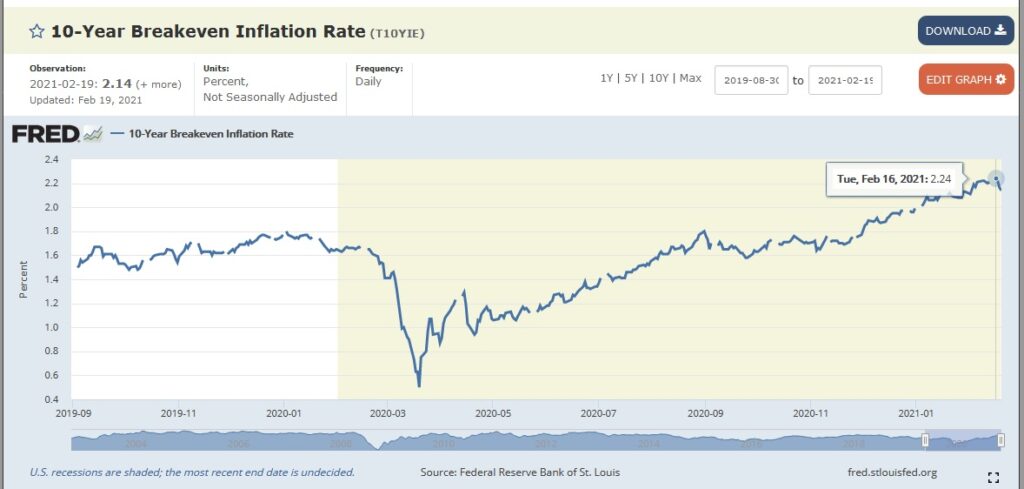

なお、期待インフレ率はBEI(Break Even Inflation rate)を使います。

BEI(Break Even Inflation rate)とも呼ばれます。一般的に10年利付債の流通利回りから10年物価連動債の流通利回りを差し引いた値を指します。ブレークイーブンインフレ率がプラスで推移しているときは、市場は物価が上昇すると予測しており、マイナスで推移しているときは物価が低下すると予測していることを示します。

大和証券ホームページより

記事でも言及していますが、インフレは株価にとって悪いことではありません。

急激なインフレでなければ、モノやサービスの価格がほどよく上昇し、賃金の上昇に繋がります。現金の価値が少しずつ下がっていくので、現金を持っているより投資したほうがよいですし、国も民間も借金が減ります。日銀もFRBも2%のインフレをターゲットとしています。

実質金利上昇による株価への影響

今回、株価に対する影響として問題視しているのは「実質金利」の上昇です。先ほどのBEIを用いると、実質金利は△1.0%(1.2%-2.2%)で推移していることになります。

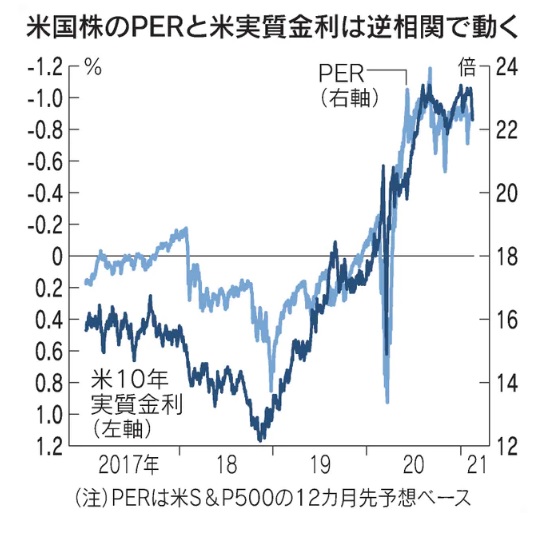

さて、この実質金利とPER(株価収益率)が逆相関の関係にあります。(割引率がどうとか、配当割引モデルがどうとかと説明があるのですが、端折ります。)

つまり、「実質金利が上昇するとPERが低下」します。「PERが低下すると株価が低下」してしまいます。

金利はどこまで上昇するのか

ここ5年程度を見てみると、期待インフレ率は2.2%を上限に推移しています。つまり、現在は既に期待インフレ率が高い水準にあるということです。

記事では「1.5%を上限」としており、これを超えなければ株価の大きな調整はないだろうと言っています。

FRBの意図に反して市場が利上げの前倒しを織り込んでいかなければ、たとえば期待インフレ率を2.3%程度、実質金利をマイナス0.8%程度とし、米10年債利回りは1.5%程度が当面の上限となる可能性が高い。その場合は、株価が大きく下落することはないだろう。

日本経済新聞(2020/2/22)

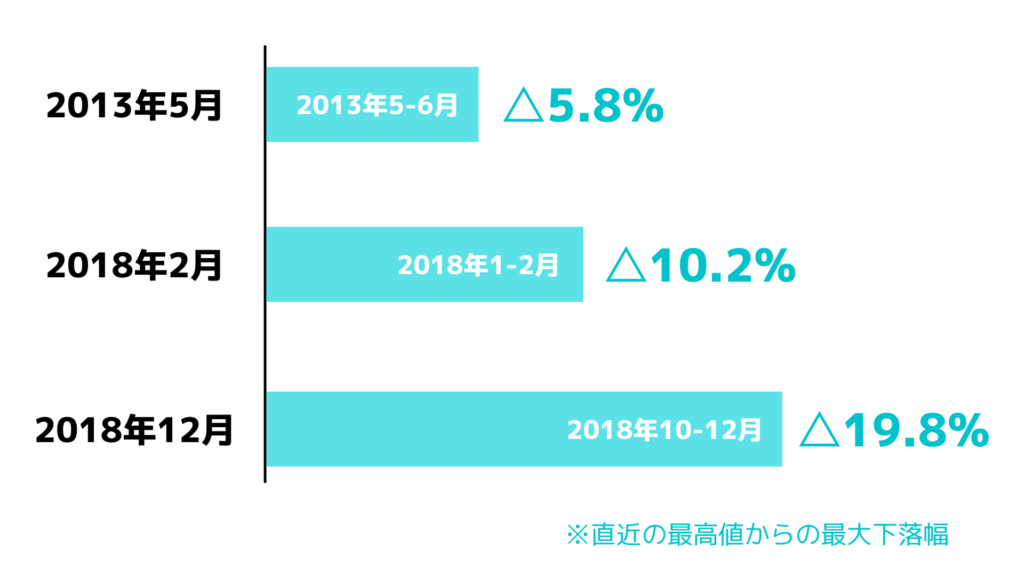

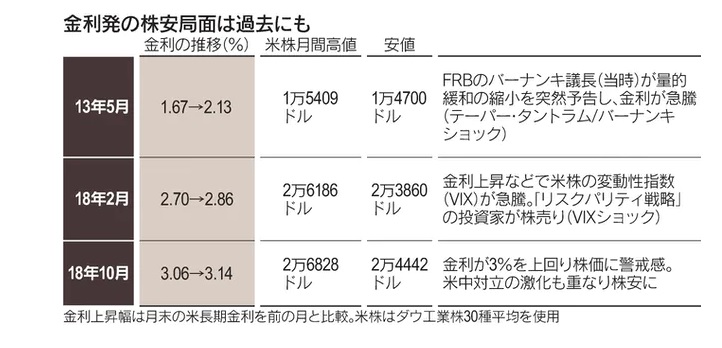

過去の金利上昇による下落を振り返って見ると、2013年5月と2018年2月は2か月ほどで元の水準まで戻りましたが、2018年10月から始まった下落は、当時の米中貿易摩擦もあり、底値の12月からさらに4か月を要しました。