大手格付け会社フィッチ・レーティングスは8月1日、米国の格下げを発表しました。外貨建て長期債務格付けを最上位の「トリプルA」から1段階低い「ダブルAプラス」に引き下げました。

Fitch Ratings – London – 01 Aug 2023: FitchRatings has downgraded the United States of America’s Long-Term Foreign-Currency Issuer Default Rating (IDR) to ‘AA+’ from ‘AAA’. The Rating Watch Negative was removed and a Stable Outlook assigned. The Country Ceiling has been affirmed at ‘AAA’.

Fitch Rating より

米政府の債務負担が増える見通しに加え、債務上限の引き上げを巡る「度重なる政治の膠着と土壇場での解決が示す(米国の)ガバナンスの低下」を格下げの理由としています。具体的には、一般政府赤字は、景気循環的な連邦歳入の減少、新たな支出への取り組み、金利負担の増加を反映して、2022年のGDP比3.7%から2023年には6.3%に上昇すると予想していおり、また2024年11月の選挙に向けてさらなる実質的な財政健全化策は期待されていないこと等を挙げています。

これを受けて株価は急落。好調な決算結果を受けて株価は上昇していましたが、急な冷や水となりました。

なお、米国債は過去にも格下げとなった経緯があります。米格付け会社スタンダード・アンド・プアーズ(S&P)は2011年8月5日、長期債務格付けを「トリプルA」から「ダブルAプラス」へ1段階引き下げました。米国では、当時も債務上限問題を巡って与野党が対立し、8月2日には債務上限を引き上げる法律が成立していましたが、S&Pは財政健全化計画が不十分だと判断し、格下げを決定しました。

当時は債務上限問題もあり、直近の最高値から15%以上下落しましたが、米国債は格下げされたからで見ると5%程度下落しました。

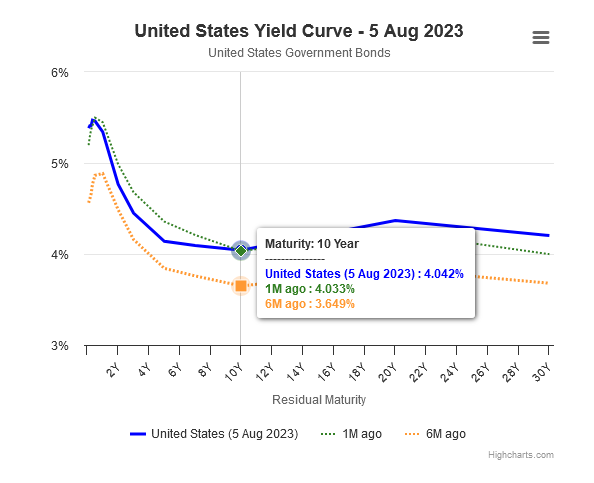

当たり前ですが、格下げを受け金利も上昇しました。米国債格下げや米財務省による中期債発行額の引き上げなどを背景に債券売りが続き、10年利回りは一時4.1955%前後と昨年11月8日以来の高水準を付けました。

市場の反応はというと、”一時的”と見ているようです。

PIMCOは、今回のフィッチの格下げは、静かに眠る財政赤字と債務の持続可能性に関するリスクが一度顕在化すると、懸念を引き起こす可能性があることを思い出させるリマインダーだとしており、市場のボラティリティを高める可能性があることはあっても、好機を活かすことができる投資家には恩恵をもたらすことができる可能性があると言っています。

ウォーレン・バフェット氏が率いるバークシャー・ハサウェイは、米国を格下げした後も変わらず米国債を購入しており、今回の格下げについて「心配しなくていいこともある。これはその一つだ」とコメントしています。

バフェット氏は「バークシャーは先週月曜日に米国債を100億ドル(約1兆4300億円)購入した。今週の月曜日にも100億ドルの米国債を購入した。来週の月曜日について唯一の問題は、100億ドルを3カ月物の財務省短期証券(TB)で買うか6カ月物で買うかだ」と米経済専門局CNBCで語った。「心配しなくていいこともある。これはその一つだ」と述べた。

bloombergより