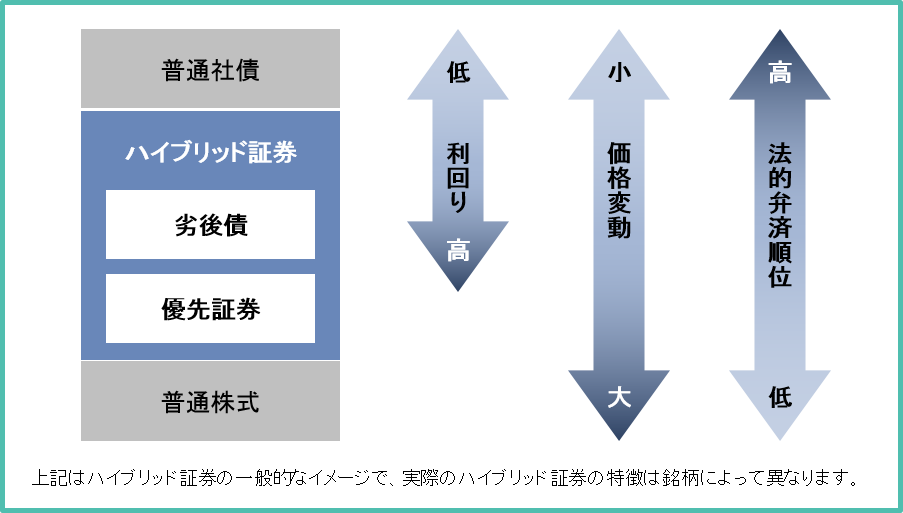

最近の新聞では劣後債の発行のニュースが飛び交っています。劣後債とは文字の如く、普通の債券より会社が潰れた時の返済順位が低い代わりに、利回りが高く発行されるものです。

企業が社債を発行する際、通常無担保で発行される社債を一般無担保社債もしくは優先社債(シニア債)というが、一般無担保社債と比べて、元本および利息の支払い順位の低い社債を劣後債ないし劣後社債(またはシニア債に対しジュニア債)と呼ぶ。債務不履行のリスクが大きい分、利回りは相対的に高く設定されている。(略)

金融機関の発行する劣後債については、一定の制限の下、自己資本比率規制上において資本として計上することができることから、金融機関の資本増強策として利用されることがある。

野村證券ホームページ

具体的な劣後債

なお日本で初めて劣後債が発行されたのは2015年のことです。三菱商事が2015年6月に国内事業法人として初めて公募発行しました。なお、期間は60年ですが、下記で説明する慣行に従って、初回コール(期限前償還)日を迎える2020年年6月に償還されました。

具体的に最近発行されたものを見ていきましょう

東急不動産HD(35年:400億円)

第1回利払繰延条項・期限前償還条項付無担保社債(劣後特約付)

1.06%(2025年12月17日まで)、翌日以降6カ月円LIBOR+2.10%

イオン(50年:700億円)

第7回利払繰延条項・期限前償還条項付無担保社債(劣後特約付)

1.74%(2030年12月2日まで)、翌日以降6カ月円LIBOR+2.70%

楽天(35年:500億円)

第4回利払繰延条項・期限前償還条項付無担保社債(劣後特約付)

1.81%(2025年11月4日まで)、6カ月円LIBOR+2.10%(2045年11月4日まで)、翌日以降同+2.85%

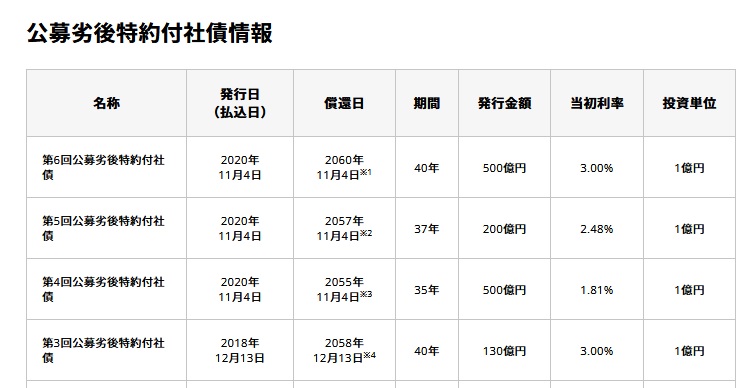

楽天(40年:500億円)

第6回利払繰延条項・期限前償還条項付無担保社債(劣後特約付)

3.00%(2030年11月4日まで)、6カ月円LIBOR+3.20%(2050年11月4日まで)、翌日以降同+3.95%

劣後債の用語(条項等)

この「劣後特約付」が劣後債であることを指します。ちなみに格付けは、イオンの第7回、楽天の第4~6回劣後債ともに「BBB」(R&I)と「投資適格」となっています。

第○回というナンバリングは有期?劣後債と永久劣後債で区別しているようです。

また、どの劣後債にも「期限前償還条項」というものが付されていますが、これは発行者の都合で償還できる権利が付いていることを指します。コールボンドと呼ばれます。早期に償還するかどうかは発行者(企業)が任意に決定できるのですが、市場慣行として、初回のコール日(期限前償還が可能な最初の日)に償還することが一般的です。

なぜ慣行となっているかというと、初回のコール日に償還しない場合、「あそこやっぱり財務状況が悪いのではないか?」と思われてしまい、次回以降の起債時に十分な資金調達が難しくなるリスクがあるからだそうです。

例えば楽天の第4回~6回の劣後債の初回任意償還日はそれぞれ「5年後」「7年後」「10年後」となっていますので、ほぼ「5年」「7年」「10年」の債券と考えてよいでしょう。第6回に注目してみれば10年で3%の利回りですから、10年国債の利回りが0.01%の現在にとって魅力的ではあります。

当社の選択による期限前償還 当社は、2025年11月4日(以下「初回任意償還日」という。)及び初回任意償還日以降の各利払日(以下初回任意償還日と併せて「任意償還日」という。)において、任意償還日に先立つ30銀行営業日以上60銀行営業日以下の期間内に本社債権者及び財務代理人に対し事前の通知(撤回不能とする。)を行うことにより、当社の選択により、その時点で残存する本社債の全部(一部は不可)を、各社債の金額100円につき金100円の割合で、任意未払残高の支払とともに期限前償還することができる。

ただし、超長期債として発行されることを前提に格付けしている格付会社にとっては、悩ましい問題となっているようです。

なぜ劣後債を発行するのか

なぜ普通社債や株式ではなく、企業が資金調達する際に「劣後債」という選択肢を取るのでしょうか。その理由は主に2つあります。

株式の希薄化の防止

株式を発行(増資)すると株式の希薄化が起こります。株式の希薄化とは、発行済み株数が増えることにより、1株当たりの価値が低下することになり、株主に対して不利益を被ることになります。また、株式はリスクが高い分株主に高いコスト(資本コスト)を支払うことになるので、経営者としても高いプレッシャーを受けることになります。

資本規制に対する対応

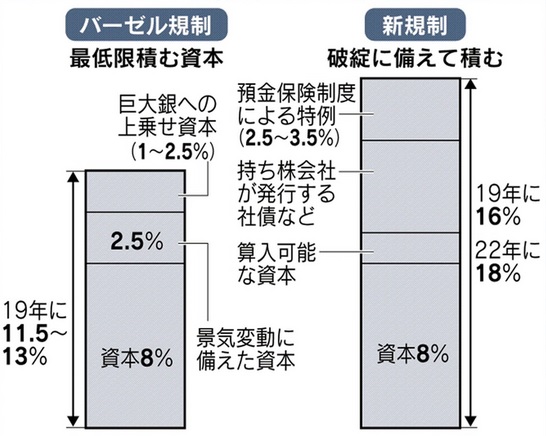

主に発行体が金融機関の場合のメリットですが、「バーゼルⅢ」と呼ばれる国際的な資本規制に対する対応として使われます。

「バーゼルⅢ」とは、2008年の金融危機発生時、リーマン・ブラザーズは破綻時に自己資本の30倍ものお金を投資に回していたとも言われおり、これを受け、金融機関に安全性を求める声が大きくなったことを反映して2010年できたルールのことです。

要は「金融機関がリスクのある投資をするのならば資本はたくさん持っておけよ」というものです。手元の現金が50万円しかないのに、1000万円の車を買うのは危ないから、手元の現金を200万円まで増やすまで買っちゃダメというものです。

万が一の経営破綻に伴う税投入を避けるためリスク資産に対する社債や資本などの割合を2019年に16%、22年に18%の2段階で引き上げるよう求めた。(略)新規制の対象は世界の金融システムに影響を及ぼしやすい3メガ、英HSBC、米JPモルガン、中国工商銀行など30行。リーマン・ショック後、銀行の経営破綻を避けるため、いわゆる「バーゼル3」の資本規制を導入し、自己資本比率を8%以上に引き上げた。

日本経済新聞(2015/11/10)

劣後債(ハイブリッド証券)は株式に近い性格を持つことから、 株式を希薄化することなく、自己資本にカウントすることが認められており、金利の低下も相まって、バーゼルⅢの対象となる 銀行や生命保険といった多くの金融機関が劣後債を発行するようになりました。

個人が投資できるのか

普通債券が10年でもおおむね1%も利回りがない中で、(初回コールで償還されることを前提とするのならば)劣後債は3%以上の利回りがあるのは魅力的です。

「劣後」とはいえ、発行体はソフトバンクや楽天、大手金融機関等で正直デフォルトすることは考えられませんし、金利上昇による時価変動はありますが、満期保有目的で構えていれば確実に利率分は設けることができます。

ただし、ネックになってくるのは最低投資金額。楽天は1億円でした。それに発行市場(プライマリー)でどうやって手を挙げたらよいのでしょうか。

流通市場(セカンダリ―)でも個人で買えるものが流通しているのですが、海外もので為替リスクがあったり、すでに債券市場で高騰していて、利回りが3%なのに市場価格自体が高くなっていて、満期保有の利回りが小さくなってしまっているようです。

まぁそもそもいろんな証券会社で「劣後債」と調べても、新発(プライマリー)はもちろん、既発(セカンダリ―)も出てこないですね。個人で10億円くらい持っていたら野村證券あたりからご紹介いただけるようになるんでしょうか。