ロボアドバイザー投資のTHEOの資産配分を確認していて、新興国株式のウェイトが上昇していたので、6月初旬に新興国株式を購入しました。5月では新興国株式のウェイトが10%も上昇していました。

蓋を開けてみると、中国株の上昇もあって、6月~7月にかけて新興国株は上昇しました。この後紹介しますが、ヴァンガードの新興国株式のETFは約15%上昇しました。

私はこれをきっかけに29万円ほど新興国株式を購入しました。SBI証券の投資信託です。パッシブ運用で、ベンチマークとするインデックスは、FTSEのインデックスでした。報酬は0.2%です。

投資信託ですので注文から約定までタイムラグがあり、6月8日の価格で約定されました。ちょうどピークの値段で約定されましたね。今(7月10日)では基準価格が10,116円まで上昇しましたが、一時8,901円まで下落しました。このとき買えていれば・・・。

市場環境(主に中国)

中国では7月に入り、株価が大きく上昇しました。6月もじわじわ上げていましたが、7月1日に発表された6月の中国製造業購買担当者景気指数(PMI)が、前月の50.7から51.2へ上昇したことをきっかけに、中国の代表的な株価指数である上海総合指数は節目の3,000ポイントを上回って取引を終了しました。終値で3,000ポイントを上回るのは、3月6日以来、実に約4カ月ぶりのことでした。

6月に入ってから7月10日までで上海総合は15%以上上昇しました。S&P500は約4%、絶好調のNASDAQでも約11%上昇でした。

新興国株のインデックス

中国は新興国(Emerging Markets)の一つです。新興国といえば中国の他にロシアや、ブラジル、ギリシャ、インド、中東のサウジアラビアといったところが含まれます。

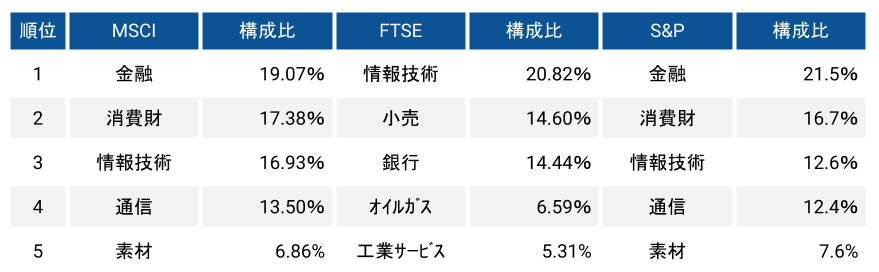

調べていくと、新興国株式インデックスは3種類あるようです。MSCI社(モルガン・スタンレー・キャピタル・インターナショナル)のものと、FTSE社・ラッセル社共同のもの、そしてS&P社(スタンダード・アンド・プアーズ)のものです。パフォーマンスを比較するとそれほど大きな差異はありません。(2020年6月末時点)

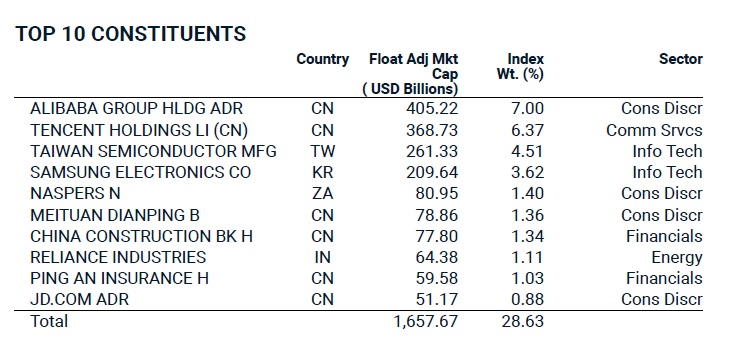

MSCI Emerging Index

まずは世界株式といえばの「MSCI社」です。アリババを筆頭にテンセント、台湾セミコンダクター、サムスン電気で20%を占めます。

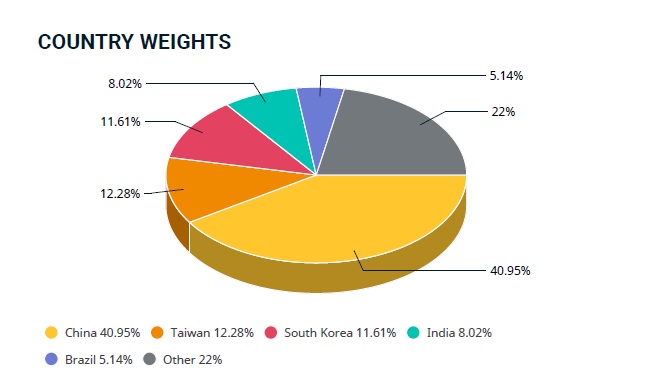

国別構成比は、中国が40.95%、台湾が12.28%、韓国が11.6%を占めます。

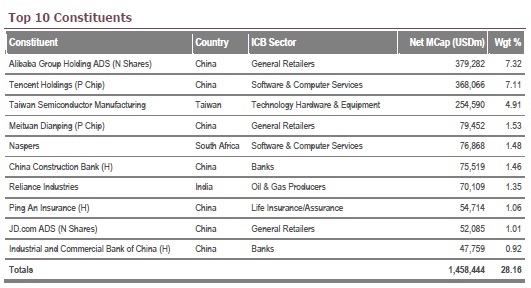

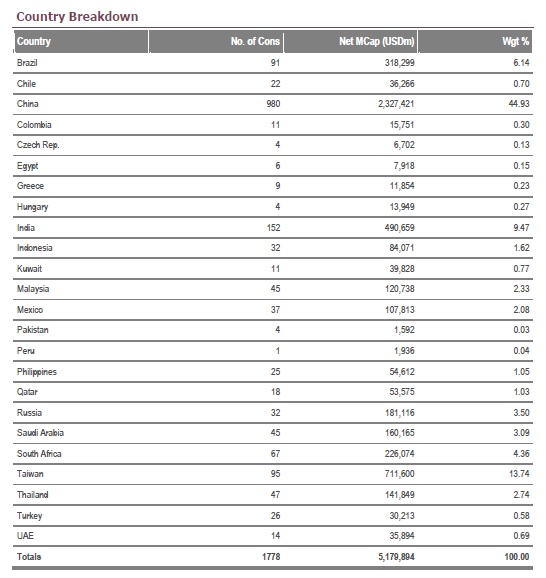

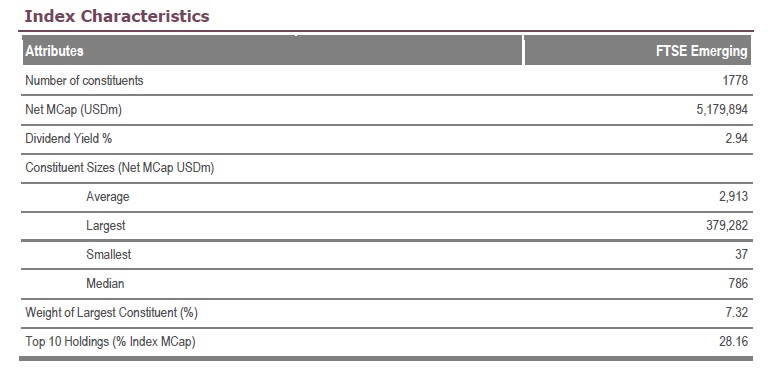

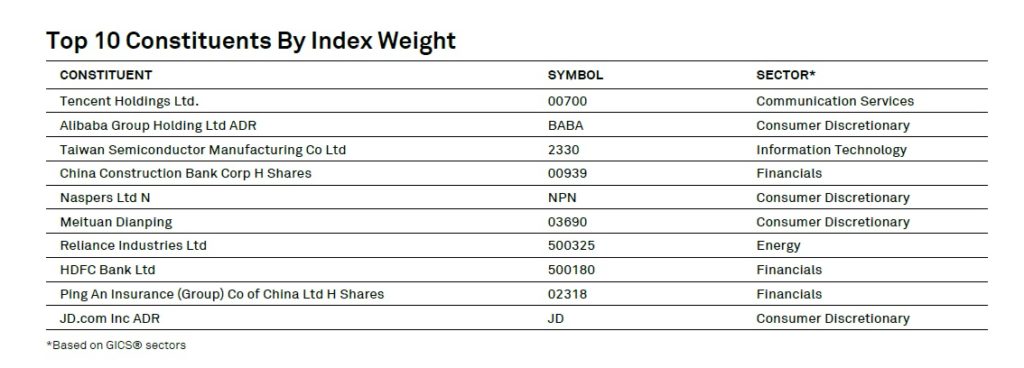

FTSE Emerging Index

続いてはFTSE・ラッセルのインデックスです。結論をいうと大きく中身は変わりません。構成会社のTOP3であるアリババ・テンセント・台湾セミコンダクターは変わりませんが、韓国のサムスン電気が上位から外れています。

国別の構成比は中国が44.93%、台湾が13.74%、インドが9.47%、ブラジルが6.14%となっています。

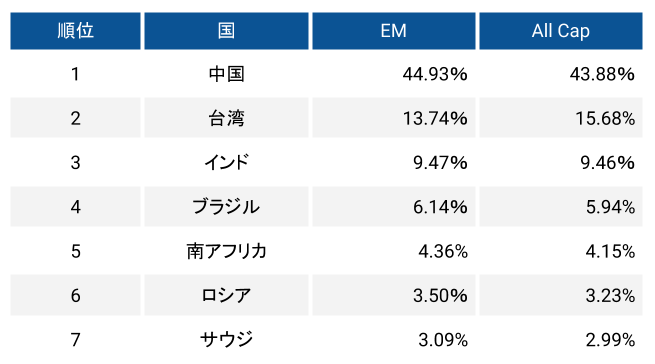

(参考)FTSE EM ALLCAP Index

ご参考に、FTSEの「ALL CAP(オールキャップ)」というインデックスも紹介します。普通のFTSE EMと何が違うかというと、ALL CAPは小型株まで含まれています。結果、銘柄数が多くなっています。

2020年6月末時点を比較すると、EMインデックスは1778社、EM ALL CAPインデックスは3233社で構成されています。

国の構成比は大きく変わりません。

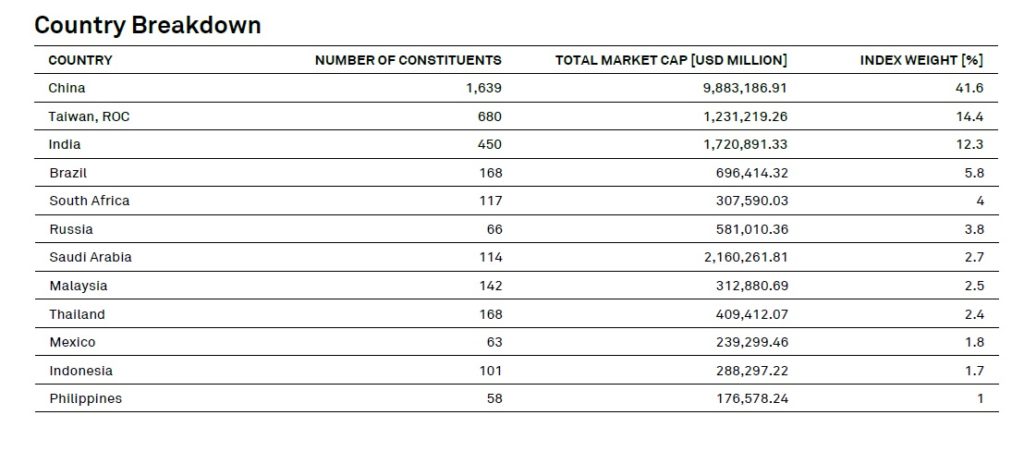

S&P Emerging BMI

最後はS&P社の新興国株式インデックスです。こちらは個別銘柄の構成比は公表されていませんでした。他のインデックスとアリババとテンセントが逆になっています。

国の構成比は他のインデックスと同様に中国が4割を超えています。

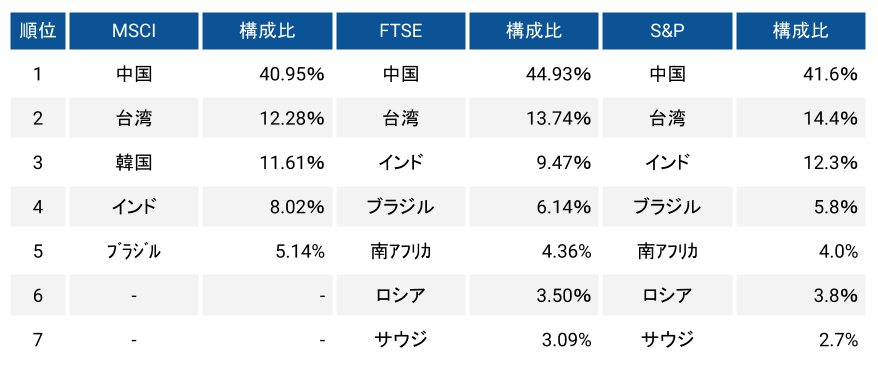

各インデックスの違い

MSCIの韓国を除けば、構成比は概ね同じです。どれも中国が4割以上を占めます。

セクター構成比を比較すると、意外とMSCIとS&Pは金融が一番なんですね。MSCI・S&P組とFTSEでセクターの分け方が違うので、一概には言えませんが。とはいえ、消費財=小売り(retail)とすると、金融・情報技術・小売・通信で概ね6割を構成しているのは同じです。

新興国株式のETFと投資信託

実際に新興国株式に投資するとしたら、どんなものがあるのか紹介しますと、基本的にはETFか投資信託という形で購入するかと思います。

新興国株式のETF

私自身は投資信託を購入したのですが、投資信託は運用会社毎に数多存在するので、ここではETFをご紹介します。結局パッシブの投資信託はETFからの派生ですので、ETFを抑えておけば、投資信託は販売会社の違いでしかありません。

ETFは以下の3つがメジャーなものになります。

| ティッカー | 運用会社 | インデックス | 経費率 | 運用資産 |

| VWO | ヴァンガード | FTSE-EM | 0.10% | $74B |

| EEM | ブラックロック | MSCI-EM | 0.68% | $23B |

| SPEM | ステート・ストリート | S&P-EM BMI | 0.11% | $4B |

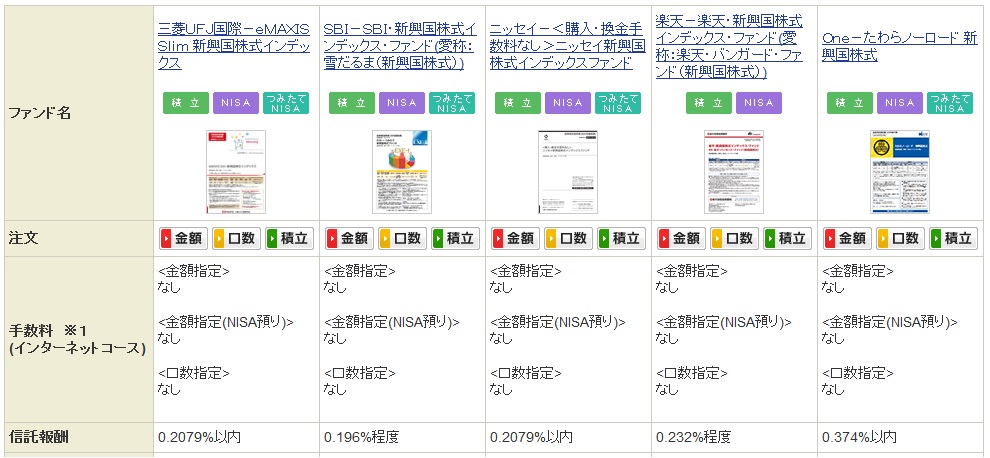

新興国株式の投資信託

SBI証券で新興国(エマージング)の投資信託を調べると10種類ほど(2020年7月現在)ありました。

| 運用会社 | 手数料 | レーティング | ベンチマーク | 騰落率(1M) |

| 三菱UFJ国際 | 0.208% | – | MSCI EM | 6.62% |

| SBI | 0.196% | – | FTSE EM | 7.40% |

| ニッセイ | 0.208% | – | MSCI EM | 6.51% |

| 楽天 | 0.232% | – | FTSE AC | 7.17% |

| アセマネONE | 0.374% | 3 | MSCI EM | 6.63% |

| 大和 | 0.374% | 3 | FTSE RAFI | 2.17% |

| 三井住友DS | 0.374% | 3 | MSCI EM | 6.59% |

| ブラックロック | 0.484% | 4 | MSCI EM | 6.02% |

| SBI EXE | 0.364% | 4 | FTSE EM | 6.75% |

| りそなAM | 0.374% | – | MSCI EM | 6.49% |

偶然にも私が購入したSBIの投資信託が、手数料最安・直近のパフォーマンスが最大となっていました。SBI証券を利用しているので、手数料は他の証券会社の口座だったらまた異なるのかもしれませんが。また、中国株の比率が大きいFTSEのインデックスをベンチマークとしている商品が比較的高パフォーマンスでしたね。