ピクテから年末の挨拶(無料のメルマガ)が来ておりまして、その中では明確に

「リセッションになる」

と記されていました。

2024年は株式市場が調整局面に入る年と想定しています。米国は金利構造が逆イールド局面に入って1年以上経過しており、景気はこれから鈍化することが予想される一方、物価上昇圧力により大幅な金利低下は期待しにくいと考えています。

PICTET 年末のご挨拶/Best wishes for the New Yearより

大統領選に向けてバイデン大統領がこれまでに行ってきた景気刺激策もほぼ効果が落ちてくると考えられます。また、中国では90年代の日本のように債務問題が深刻化しており、こちらもリスクが高まってきています。

そのような中、ゴールドマン・サックスのレポートでは「2024年は、60:40ポートフォリオが優れたリスクリワード(リターンとリスクの効率性)を提供する」と記されていました。(60/40=traditionally split between the S&P 500 Index of stocks (60%) and 10-year U.S. Treasury bonds (40%))

ちなみに「60:40ポートフォリオ」とはリスク性資産60%、安定資産40%のことを言います。(自分は今までは逆だとおもっていました。笑)

60:40ポートフォリオは、投資ポートフォリオを構築する際のアセット配分の一種です。このアセット配分の数字は、一般的に資産のうち60%をリスク資産(株式などの成長性が高いがリスクも高い資産)、40%を安定した資産(債券やキャッシュなどの低リスクで安定した資産)に割り当てることを指します。

この割り当ては、投資家がリスクを分散し、ポートフォリオの安定性を高めるための戦略の一部です。60%のリスク資産は、成長とリターンの可能性が高い一方で、40%の安定した資産は市場の変動から保護され、ポートフォリオ全体のリスクを緩和することが期待されます。

ただし、これはあくまで一例であり、投資戦略は個々の投資家の目標、リスク許容度、投資期間などに合わせて調整されるべきです。異なるアセット配分や戦略が異なる状況や目標に適している場合もあります。投資においては個別の状況を考慮することが非常に重要です。

CHAT GPTより

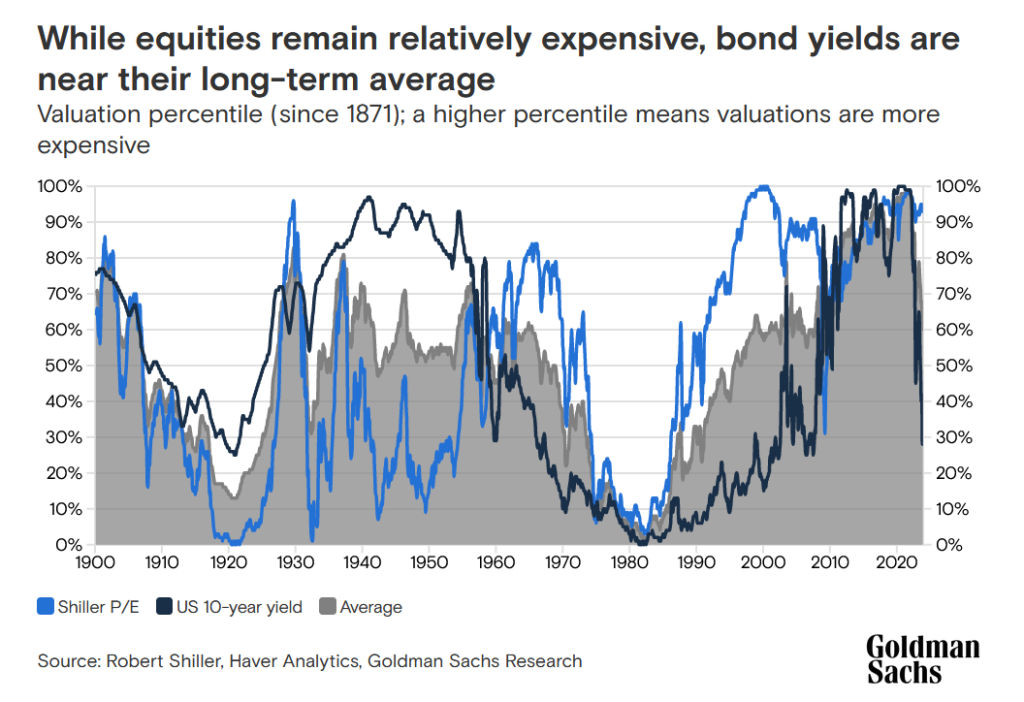

150年のマーケットを振りかえると、現在株価はソフトランディングを反映しているため、バリュエーションは過去対比高い水準となっています。そのため、今後12月間、株式の高いリターンは期待できません。一方で、債券のバリュエーションは過去対比低い水準になっており、ポートフォリオでは直面するリスクが低下、結果として良いリスクリワードを示しているとのことです。

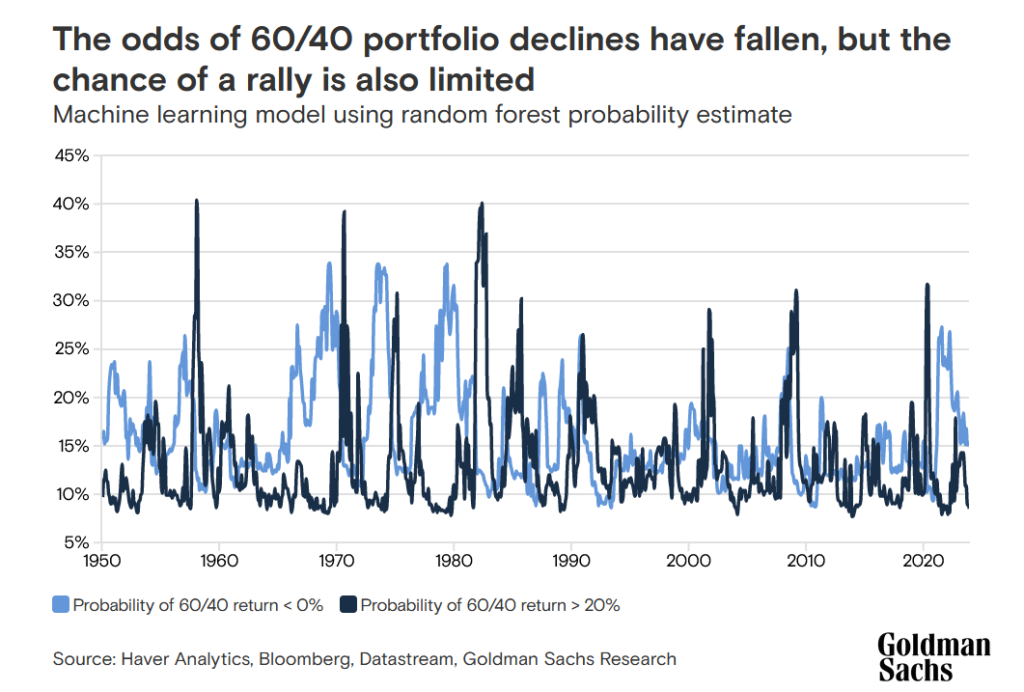

ゴールドマン・サックスの機械学習モデルによるシミュレーションによると、60/40ポートフォリオで大きなドローダウンが発生する確率(薄い青線※おそらくレポートの記載が逆?)が低下しています。一方で、60/40ポートフォリオのリターンドライバー(稼ぎ頭)は株式であるため、現在のバリュエーションを踏まえると、アップサイドリスク(濃い青線)も非常に少なく見積もられています。

しかし、債券の利回り水準が高いため、60/40ポートフォリオの来年の期待リターンは、過去と比較して低リスク環境下で、4~5%がのリターンが見込まれています。

The best way to put it is less downside risk, but also very little upside risk. Our machine learning model perfectly summarizes how I think about 60/40. The dark blue line is the probability of a large drawdown for the 60/40 portfolio. That probability has come down significantly and is below average, because the inflation momentum remains negative. Inflation is the biggest risk to a 60/40 portfolio because it can trigger central bank tightening which pushes up real rates, which weighs both on equities and bonds.

Goldmann Sachsより

なお、ゴールドマン・サックスの2024年末株価(S&P500)は5000と、現在から4%程度の上昇を予想しています。確かに過去平均(10%程度)比較すると”低い”と言える水準です。

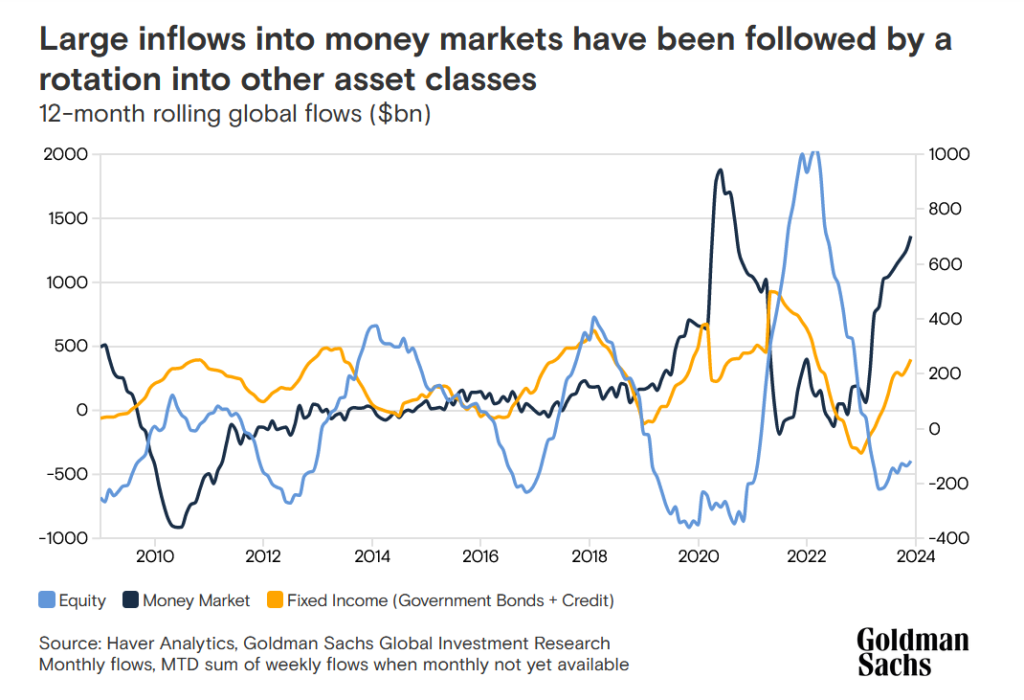

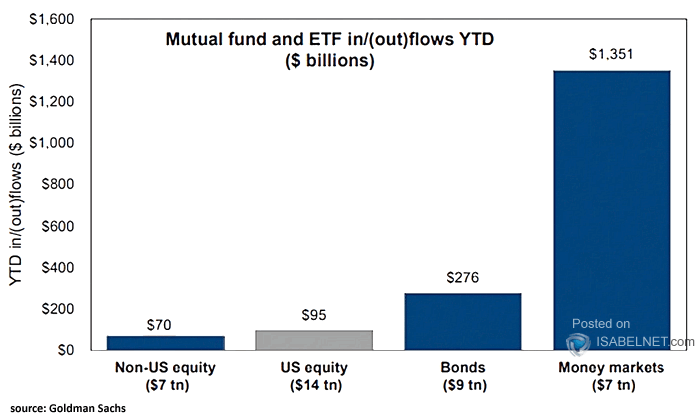

「利回り5%のキャッシュはどうなのか?」という議論に対しては、中央銀行の利下げが予想されるため、今後1~2年で現金の魅力も薄れていくと言っています。つまり、投資に戻り、伝統的な資産クラスの購入に戻り、そしておそらく 60/40 ポートフォリオに戻るとのこと。

Importantly, cash is also getting less attractive over the next one to two years, because we expect central banks to cut. So that’s the argument of shifting back to being invested, going back to buying traditional asset classes, and maybe also going back to the 60/40 portfolio, which is something we’ve been quite worried about over the last two years.

Goldmann Sachsより

この1年間、利回りの高いキャッシュに多くのお金が流れ込んできました。今後利下げが進めばキャッシュの利回りが下がり、債券・株にお金が戻っていくことを予想すると、 60/40 ポートフォリオはとても魅力的なのかも知れません。