先日、2020年の運用実績をまとめました。振り返ってみると、新規の資産はほとんど米国株ETF(VOO)に投入しました。理由としては、投資信託のほうが再投資に関する税制メリット大きいのですが、購入・売却がタイムリーに行えず、日に10%以上上下するような環境では、リターンが稼げないのではないかと思い、タイムリーに売買できるETFに資金を注力したことにあります。

2月後半から3月にかけての下落局面では、「結局長期の上昇トレンドなんて信じてないんだろ」と言われないよう、”長期投資家としてのプライド“を保つために泣きながら投資しました。笑

結果論ではありますが、見事V字復活を遂げてくれたので良かったです。

さて、ここでふと思ったのが

本当にタイミングを狙って投資して意味があったのか?

ということ。コロナが本格化してきた2月後半は毎日深夜までニュースを見て、FRBやトランプ大統領の動向をチェックし、過去のウイルス感染を調べたりと通常以上に体力・時間を費やしました。なんたって年間ですら10%のリターンを見込んでいないのに(米国株の期待リターンは年率5~7%程度を見込んでる)、一日でその幅を動くのですから。タイミングを合わせられれば、一年の目標リターン達成ですし、ミスすればまたどこかで取り戻さなければいけません。

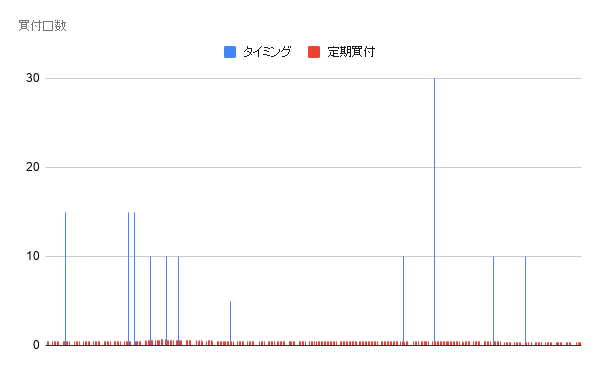

それでは定量的に分析したいと思います。実際に投資した額(円)とS&P500の実績です。円ベースでは年間で約420万円投資しました。ドルベースではほぼ4万ドル(当時の為替レートから逆算)でした。

.png)

正直、為替レートも勘案して分析することは至難の技なので、このドルベースの投資額(4万ドル)に対して、リターンがどうだったのかで考えたいと思います。

定期積立の前提としては、この4万ドルを原資に毎日(278営業日)同額(143ドル=4万÷278日)買い付けることを仮定します。そうすると平均約0.5口(最大0.70口、最少0.46口)買い付ける計算です。(実際は1単位ごとでしか買えないのですが)

これを1年間積立てていって、2020年末の時価(ドル)を比較した結果がこちらです。どちらも元本は4万ドルです。

.png)

結果として、2020年末の評価額はタイミングを図って買い付けた場合は4.81万ドル(140口)、定期買付の場合は4.68万ドル(136.4口)と、なんとか実際(タイミング投資)が勝つ結果になりました。(買付手数料考慮せず。)

リターン(%)で示すと、それぞれ21.0%と17.9%です。金額で見ても、約13万円(1ドル103.2円換算)と正直僅差ですね。脳死して投資するか、精神削って投資するかの費用対効果が表れているのかどうか。汗

あまり差が出なかった要因としては、まさにV字回復中の7月~9月に、全く資金を投入しなかったことですね。この辺りは、コロナ後を伺うのに重要と言われていた4~6月の決算が出てくるのを待っていたことと、「第2派」や「2番底」を警戒していました。結果はいらない心配だったのですが。

結論は「黙って投資してろ」です。

実際にETFを毎月買い付ける場合、一括で買い付けるより手数料がかかりますし、一方で、年間の為替相場を振り返ると、昨年(2020年)後半に買い付けた方が、円高の影響により割安で1口が購入できるので、定期買付のほうがもしかしたら有利な相場であったかもと思うところです・・・。(とはいえ2月~3月のドルが1強になった時に一括で買い付けたタイミングもあるのでなんとも言えませんが。)いずれにしよ、誤差の範疇(1~2%)かと思います。

というわけで、2021年は定期積立を増やそうかと思います。今のところTHEOではなく、投資信託を考えていますが。一方で、全く脳死で定期積立だと相場の勉強しなくなってしまうので(あとブログのネタも枯渇する)、趣味程度にタイミングは狙っていきたいと思います。ボリューム的に半々ですかね。そもそも今年はいくら投資に回せるんだろ。