1月25日・26日にFOMCが開催されました。

結果としては、政策金利は0%付近維持、3月で資産の新規購入はストップ(3月までに段階的に減額)ということで、12月のFOMCから変更点はありませんでした。

ただし「物価上昇率は2%をはるかに上回っており、労働市場も堅調なことから、当理事会はFF金利の誘導目標レンジを引き上げることが間もなく適切になると予想している」と、労働市場についてははっきりと「堅調」という言葉を選択しました。

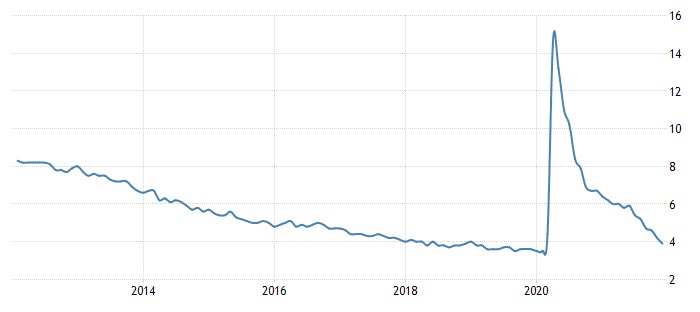

12月のFOMCでは「インフレ率はこのところ(物価目標の)2%を上回っているが、労働市場が雇用最大と判断される水準に達するまでは」と、含みを持たせていたのですが、12月の失業率が3.9%となり、ほぼコロナ前(最低が2020年2月の3.5%)の水準まで改善しました。

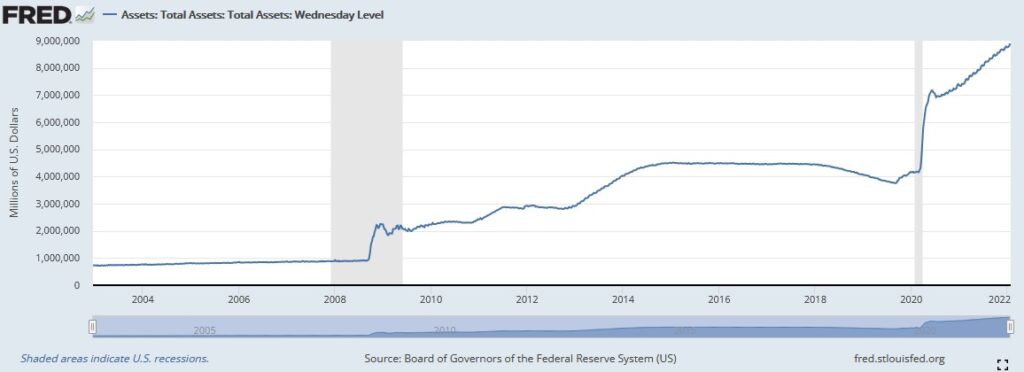

さて、今回のFOMCで初めて言及があったのが「バランスシートの縮小」でした。コロナショック後の大規模金融緩和で、FRBのバランスシート(≒市中に配分したお金)は

今や900兆ドル(約1京円)

にまで登っており、この残高と共に株価も鰻登りとなっていました。

これが今後どのようなペースで資金を引き揚げていくか、というところが注目の的です。

FRBは、今回、バランスシートの縮小に関しての方針を発表しました。

・The Committee views changes in the target range for the federal funds rate as its primary means of adjusting the stance of monetary policy.

・The Committee will determine the timing and pace of reducing the size of the Federal Reserve’s balance sheet so as to promote its maximum employment and price stability goals.

・The Committee expects that reducing the size of the Federal Reserve’s balance sheet will commence after the process of increasing the target range for the federal funds rate has begun. The Committee intends to reduce the Federal Reserve’s securities holdings over time in a predictable manner primarily by adjusting the amounts reinvested of principal payments received from securities held in the System Open Market Account (SOMA).

・Over time, the Committee intends to maintain securities holdings in amounts needed to implement monetary policy efficiently and effectively in its ample reserves regime.

・In the longer run, the Committee intends to hold primarily Treasury securities in the SOMA, thereby minimizing the effect of Federal Reserve holdings on the allocation of credit across sectors of the economy.

・ The Committee is prepared to adjust any of the details of its approach to reducing the size of the balance sheet in light of economic and financial developments

Principles for Reducing the Size of the Federal Reserve’s Balance Sheetより

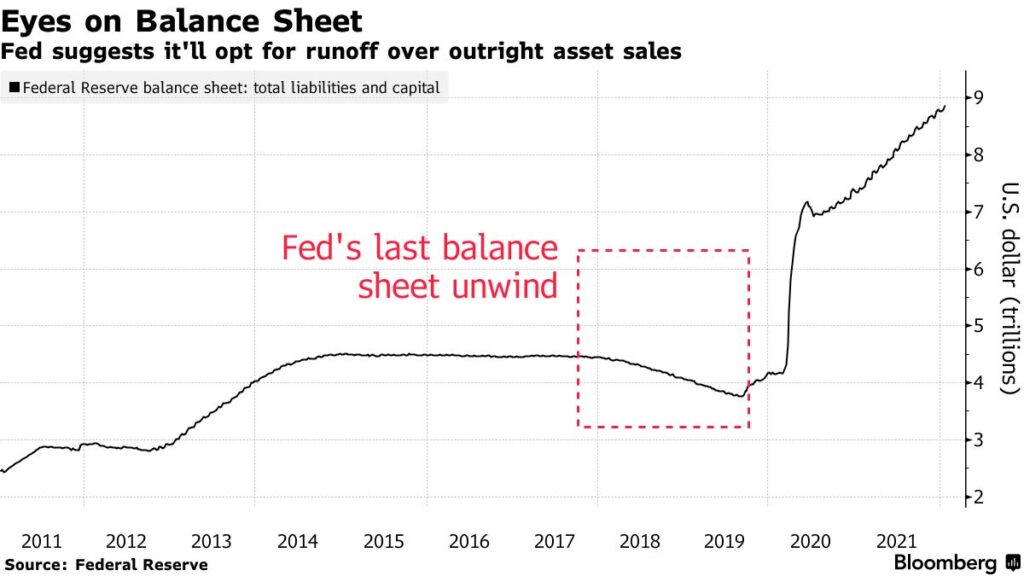

量的引き締め(QT)に関しては、①期限による償還分の再投資の停止、②実際に債券等を売却の2段階があり、今回②に関しての言及はありませんでした。なお、FRBが2017年から19年まで行った前回の量的引き締めでは、償還資金のうち他の証券に再投資しない分について月額の上限を設けました。

FRBのポリシーは最大雇用と物価の安定性ということで、失業率も4%以下とコロナ前の水準に戻りましたし、物価も前年同期比7%の伸びと、40年ぶりの高水準となってきまして、どうやっても

利上げをしない理由がない。

です。

というわけで、3月の利上げは確実となってきました。(0.25%なのか0.5%の名言は避けられましたが。)ちょっと前までは、2022年の市場のメインシナリオは「3回の利上げ」でしたが、ゴールドマンサックスは「5回」という予想を出してきました。

足元は、金利上昇(実質金利)を要因にして、ハイテク株を中心に株価が下がっていますが、ここから企業業績も付いて行ってもらって、しっかりとした業績相場になってほしいです。

とりあえず、10月-12月の決算状況と、3月のFOMCに注目ですね。なんとなく例年2月は、良いことないので(2018年のVIXショックや2020年のコロナショック)、3月のFOMCを警戒した調整とかきそうですね。