JPモルガン・チェースのチーフグローバル市場ストラテジストであるマルコ・コラノビッチ氏が「われわれは重要な転換点に立っている可能性がある」とコメントしています。

JPモルガン・チェースはウォール街で最も強気な1社でもあり、S&P500の年末目標を4400としています。

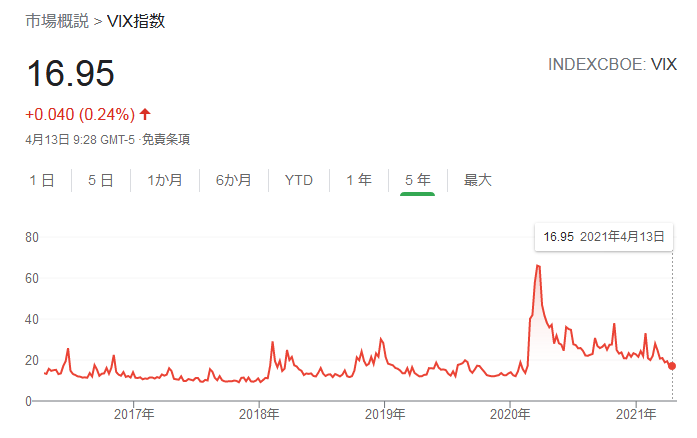

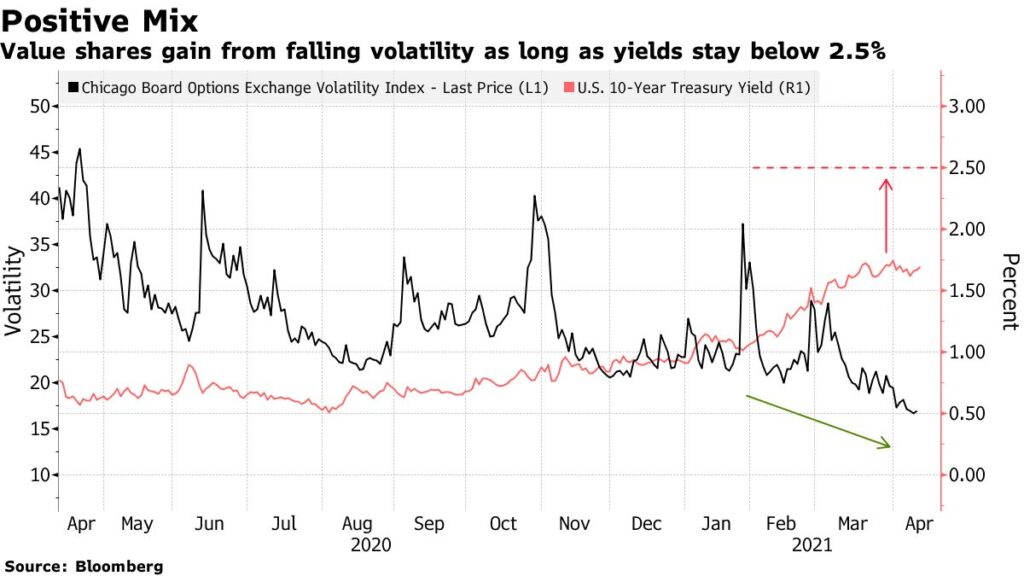

「ファンダメンタルズは改善しており、景気刺激策と緩和的な金融政策がある。ボラティリティー指数(VIX)が徐々に低下していることもフローを助けるだろう」とコラノビッチ氏は述べました。

コロナショック以降、長らく節目である20を切ることがなかったのですが、2021年に入ってから安定的に20を下回るようになり、足元では17を切る水準で推移しています。

米国債利回り上昇については、10年物利回りが2.50%に達するまでは株式のマイナス要因になる可能性は低いとの見方を示しています。

また、世界の株式相場の先導役が今年後半に米国から、相対的な出遅れ組に移る可能性があるとも述べた。「米国は新型コロナからの回復で先行しているため恐らく現在は優位だが、今年の後半には欧州、日本、新興市場株がより強くなるかもしれない」と語りました。

続いては、バンク・オブ・アメリカの記事から、世界のファンドマネジャーを対象に実施した4月の調査で、コロナウイルスの再拡大よりも「債券市場のテーパータントラム(市場のかんしゃく)」が最大のテールリスクだとファンドマネージャーが考えているというものです。

テーパータントラムとは、2013年5月に、当時のFRB(米国連邦準備制度理事会)議長であったバーナンキ氏が、量的緩和の縮小を示唆し、金融市場に大きな波乱を巻き起こしたことを指す(「バーナンキ・ショック」とも言う)。当時は、長期金利の上昇とともに期待インフレ率が低下したことで、実質金利が急騰し、引き締め的な金融環境をもたらした。

大和アセットマネジメント Market Eyes No.333

米株市場がバブル状態にあるとの見方はわずか7%。強気相場の初期段階にあるとの回答は25%、後期とみる投資家は66%で、10年物米国債利回りが2.1%になれば株式相場に影響し、2.3%になれば株式との比較で債券投資に妙味があるとの見方が調査の平均で示されました。

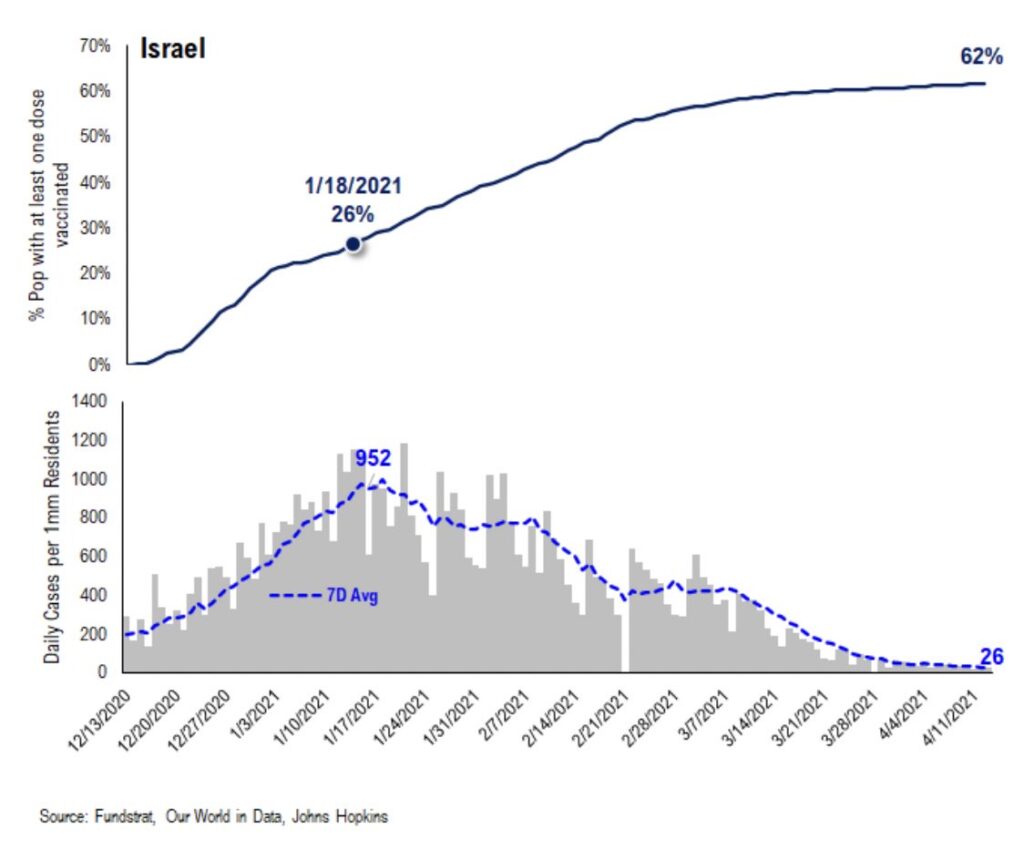

ちなみに世界で最もワクチン接種が早いイスラエルでは、新規感染者数は1月中旬で1日1万人を超えていましたが、最近は200人前後にとどまっているようです。

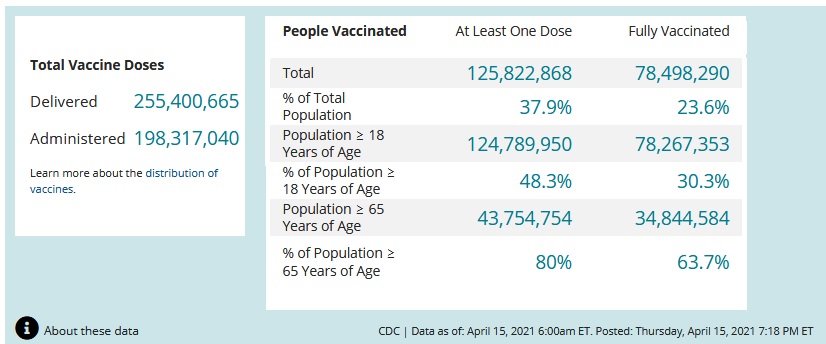

米国でもまだ接種率30%のようで、60%を超えてくると急速に感染者が減少するか期待です。