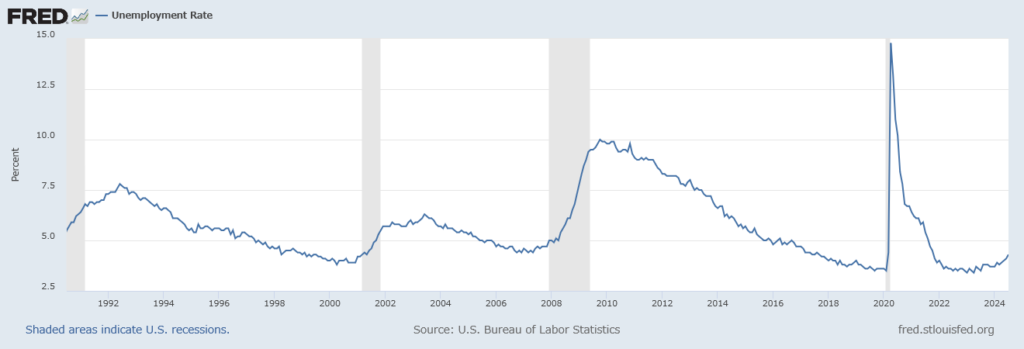

雇用統計が発表され、失業率は4.3%と前月の4.1%から上昇しました。

雇用統計の悪化は、先日発表されたISM製造業指数でも示唆されており、雇用統計の悪化は想像の範疇ではありました。

米供給管理協会(ISM)が発表した7月の製造業総合景況指数は、過去8カ月で最大の活動縮小を示した。受注と生産の縮小が加速し、雇用の指数は4年ぶりの低水準となった。

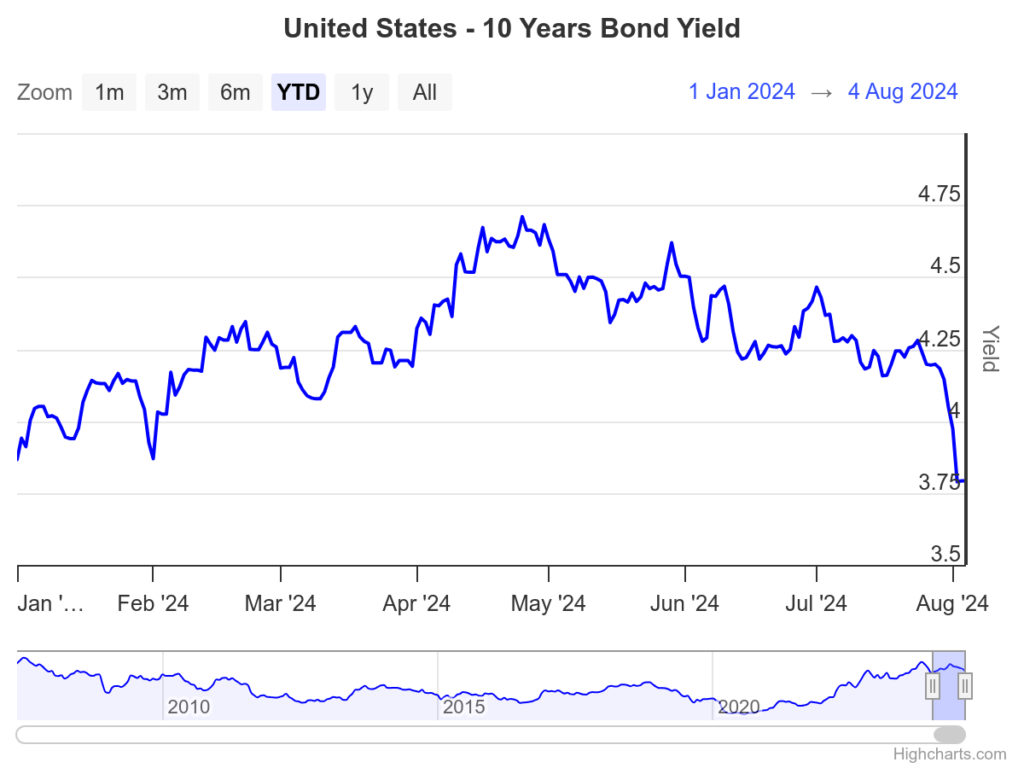

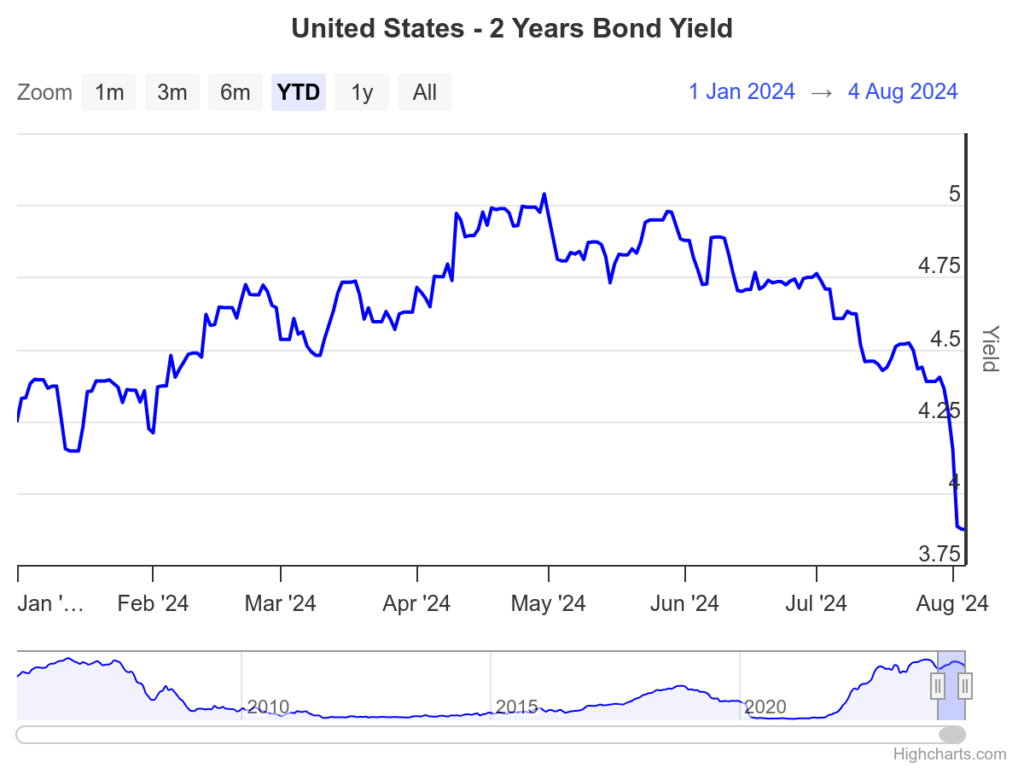

これを受けて、米国10年利回りは20bp、2年利回りは30bp低下しました。

2022年7月から逆イールド状態が続いていまが短期金利の下落を受け、米国逆イールドも解消が進み、あと0.1%を切る水準にまで戻りました。

過去の歴史を振り返ると、逆イールドが解消した後にリセッションが来ており、今回もこの逆イールドの解消により、利下げ期待よりも景気後退懸念が先行し、株価が調整しています。

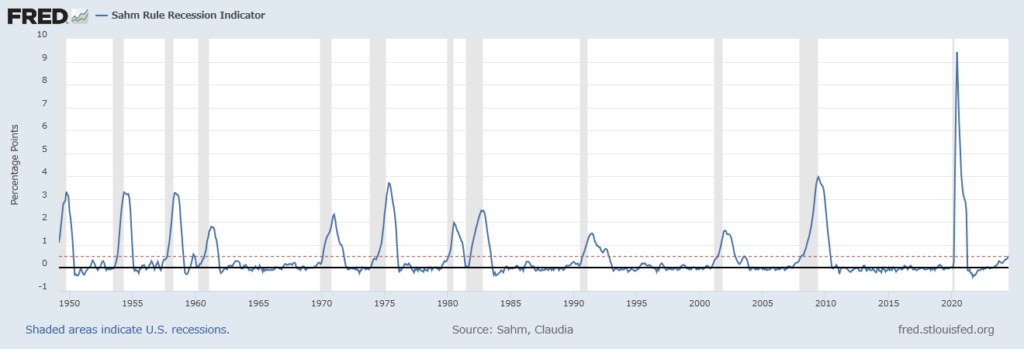

今回の失業率上昇で話題にあがったのが「サーム・ルール」というものです。

サーム・ルール

景気後退の確率が高いという経験法則で、元FRBのエコノミストClaudia Sahm氏が提唱したもの。失業率の3カ月移動平均が、過去12カ月間の最低値から0.5%ポイント超上昇した場合、景気後退に陥る可能性が高まるというもの。いわゆるリセッション(景気後退)のシグナルだが、過去50年のデータで検証し、完璧な有効性を示している。

セントルイス連銀が提供するデータベース(FRED)でも「サーム・ルール」がトレンド入りしていました。

失業率が4.3%だったことから、上昇率が0.53となり基準の0.5を超えたことから

サーム・ルール発動

ということになりました。

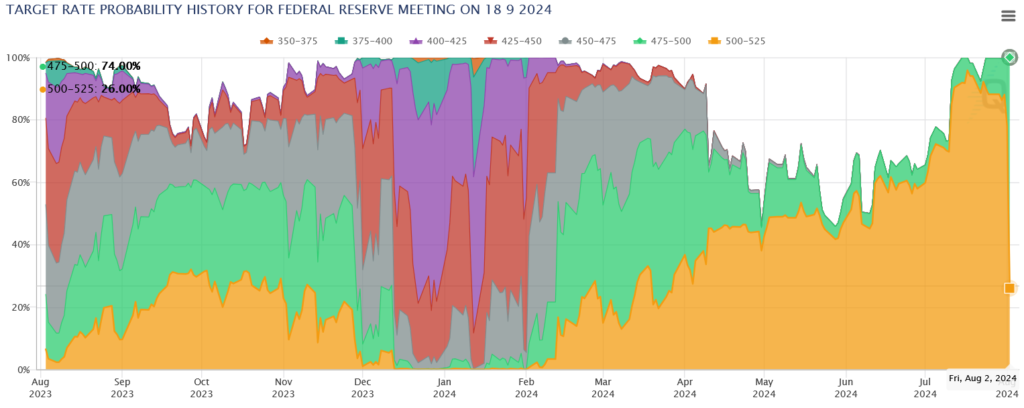

利下げについても、9月は利下げ確率100%になったどころか大半は0.5%の利下げ幅を期待しています。「Bad news is good news」になったり「Bad news is bad news」になったりと入れ替わりが激しいですが、個人的には買い場なのかなと思っています。