3月に入りました。投資を始めて早何年も経ち、感覚的に2月が苦しい相場が多いように感じます。そんな2月も無難に通過し、ここから「相場の春だ」と行きたいところですが、なんとも雲行きが怪しい状況です。

少し前な

悪いニュースが良いニュース

というように景況指数や雇用統計が悪化すると「インフレが落ち着くんじゃないか」との思惑の元、株価上昇・金利低下(債券価格上昇)となっていたのですが、最近では経済指標が悪ければそれはそれで”リセッションリスク”に繋がり、もうどの方向に向かっているのか判断が難しいです。

長期投資なので、足元の状況に一喜一憂している必要はないのですが、なんだかんだ気になってしまします。笑

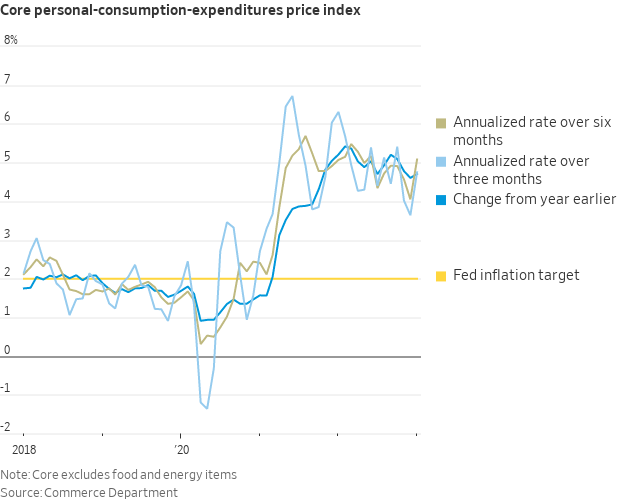

直近では個人消費支出が発表されましたが、年率では予想を0.5%を上回る結果となり、なかなかインフレの鈍化が明確に見えてきません。

※CPI(ラスパイレス指数)とPCE(パーシェ指数)の違いはこちら。

前年比は分かりづらいので、過去3か月や過去6か月のトレンドを年率換算した数値でも、直近は鈍化どころか反発上昇してきています。泣

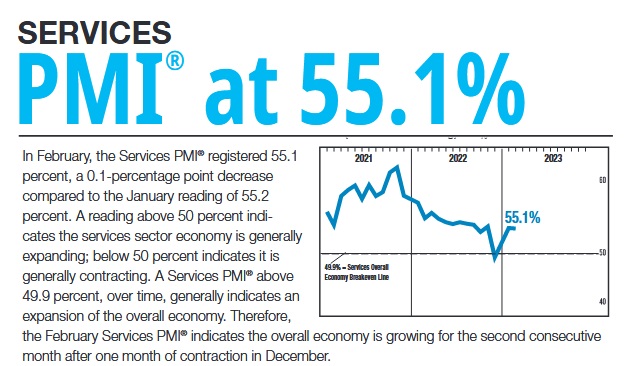

景況感も強いです。特にサービス業(非製造業)。一時は基準の50を下回りましたが、足元は55と強い数字を示しています。新規受注の指数は2ポイント余り上昇の62.6となり、21年11月以来の高水準となりました。雇用の指数も4ポイント上昇の54と、この1年余りの最高水準。新型コロナウイルス流行期に労働者の確保に苦労していたサービス業が、雇用状況を改善させつつあることを示唆しています。

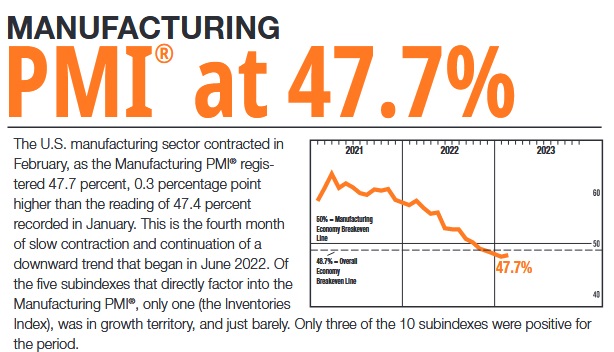

一方で製造業のほうは苦戦しています。50を4カ月連続で下回っています。ただ新規受注指数が2年半ぶりの低水準から回復するなど、製造業活動が安定化に向かい始めている兆候も示されました。

こうした経済の堅調さを示す指標から、巷ではインフレ懸念ではなく、ソフトランディング期待が高まっているようです。足元ではリセッション期待をソフトランディング期待が上回っているようです。

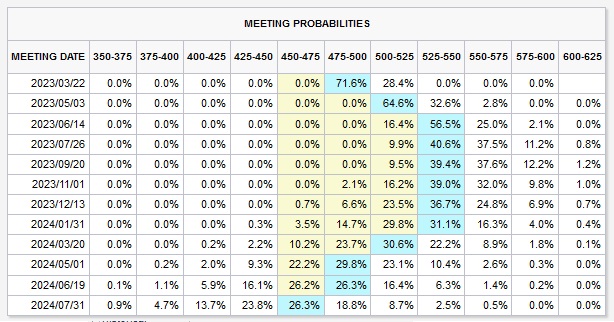

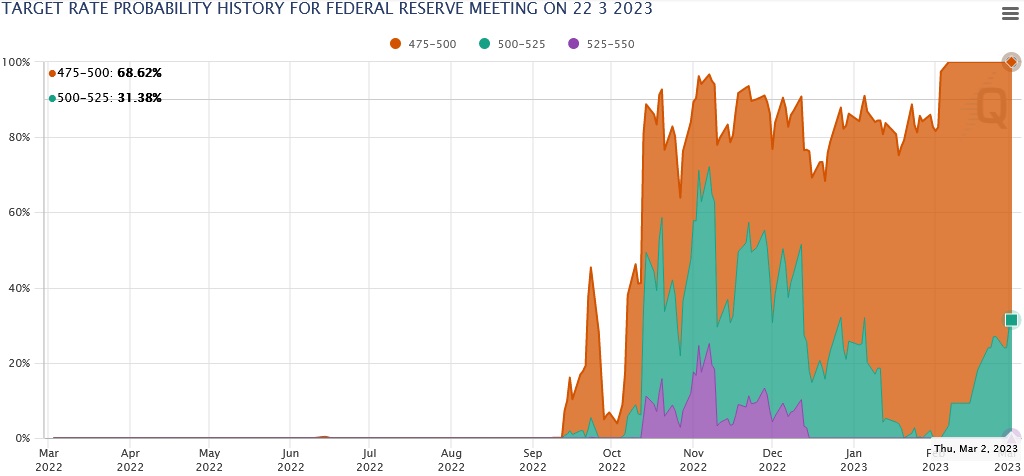

だいぶインフレの議論が忘れ去られてしまっていますが、債券市場では利上げ懸念が高まってきました。先物市場から利上げ確率を算出したFEDWATCHもだいぶ年内の追加利上げを織り込んできたことを示しています。先日も「利下げ期待が後退してきた」という記事を書きましたが(2月17日)、あれから半月が経った現在はより一層利上げを織り込んできました。

現在の4.50%-4.75%から始まり、2月1日時点では「1回の利上げで終了」だったのが、現在では

あと3回

の利上げを織り込んできました。市場予想のターミナルレートは5.5%付近とFED予想(12月のドットチャート)の5.1%を超えてきました。いまや市場の方がタカ派です。3月のFOMCもいつの間にか0.5%利上げ確率が30%上昇してます。

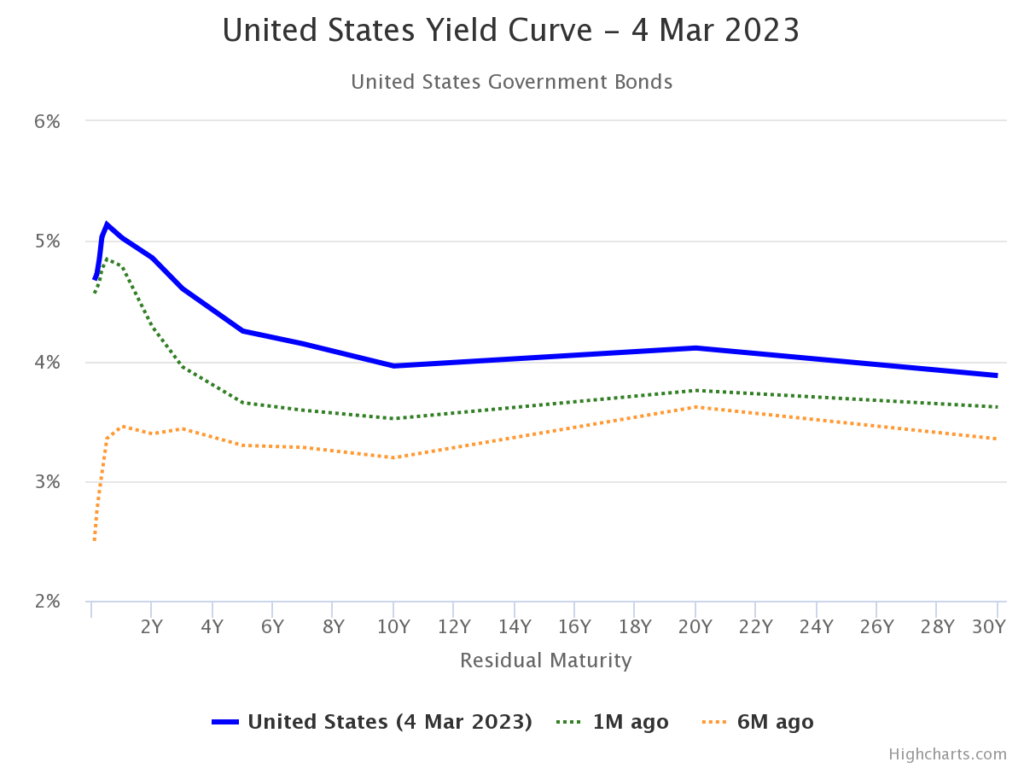

これを踏まえて金利自体も上昇しています。3月2日には、全ての年限で4%を超えました。

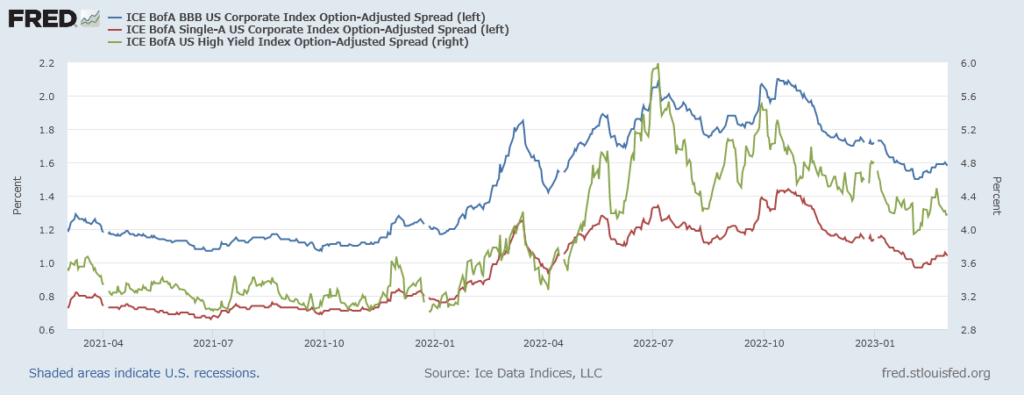

クレジットスプレットについては落ち着いています。一時期落ち着いていていた2月よりは上昇していますが。

いずれにせよ、次のCPI発表とFOMCまでは方向感が良く分かりませんね。