今回は、アライアンス・バーンスタインのレポートの紹介です。

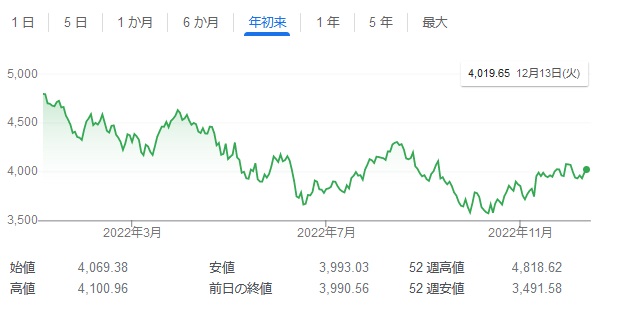

年初から米国株は下落を続け、年が変わろうとしているこの12月上旬でさえ、16%の下落で推移しています。ついこの間までは「円安だからノーダメージ」と余裕をかましていたのですが、152円まで進んだ円安も気づけば135円台。単純に為替だけみれば10%下落したことになりました。

こんな雰囲気が丸一年続き、気が滅入ってしまいそうな相場局面ですが、そこはこのレポートを読んで、初心に帰りたいと思います。レポートでは、以下10個の理由を紹介しています。

- 株式市場は総じて長期的に上昇する

- 長期的な投資家にとって、株式は依然として資産を拡大する最善の方法

- 金利は依然として比較的低く、株価は妥当な水準にあるもよう

- バリュエーションが圧迫されているにもかかわら ず、企業利益は今のところ堅調に推移している

- 高インフレ下における企業利益の落ち込みは、歴史的にみると緩やかだった

- 質の高い企業に焦点を当てれば、インフレの影響を和らげることができる

- 株式は歴史的に、穏やかなインフレ時に好調なパフォーマンスを示してきた

- 今日の控えめな株式ポジションは、将来の需給を後押しする可能性

- 米国では自社株買いが猛烈な勢いで続いている

- 投資を継続することは実証された戦略

いくつかピックアップしていきたいと思います。

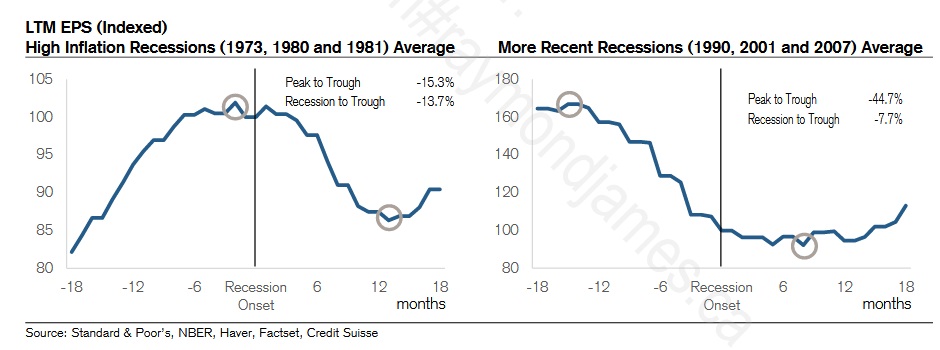

5.高インフレ下における企業利益の落ち込みは、歴史的にみると緩やかだった

レポートでは「インフレが景気後退につながった時期には、企業利益のピークから底までの落ち込み幅が歴史的に見て小さかったことが挙げられる。特に、1973年、1980年、1981年の3度のインフレ局面では、ピークから底までの減益幅はわずか15.3%にとどまった。」と述べています。(対照的にインフレ局面は44.7%の減益)

https://advisoranalyst.com/wp-content/uploads/2022/08/cs-guide-to-recessions.pdf

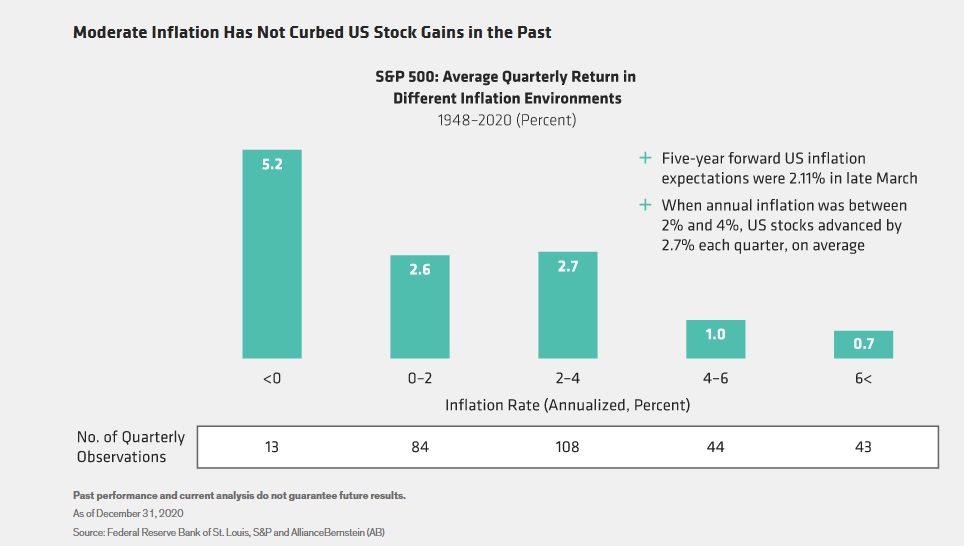

7.株式は歴史的に、穏やかなインフレ時に好調なパフォーマンスを示してきた

「インフレ率が最終的に4%以下の水準で落ち着けば、株式は良好なパフォーマンスを示すと予想される。」とのことです。

サンプル数が少ない(そして一番リターンが高い)0%未満の期間を除けば、1948年以降で、インフレ率が年2~4%の場合が最も四半期単位の平均リターンが高いです。平均的に四半期単位で2.7%稼いでいます。

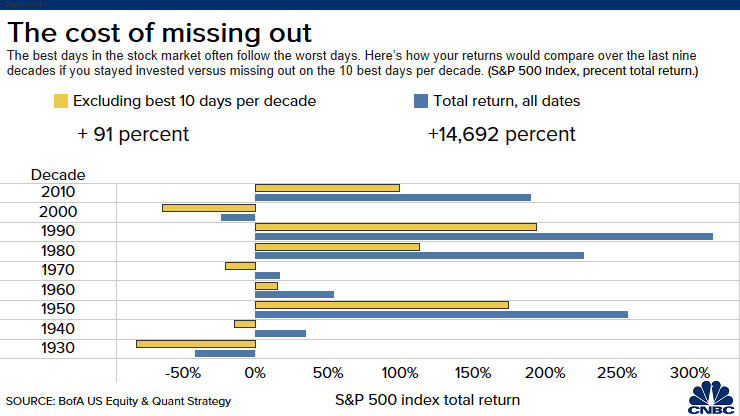

10.投資を継続することは実証された戦略

これはこのブログでも過去に紹介した内容です。

レポートでは過去20年のうち「最高の日」を5日間のがした場合、年率で約2%失うと言っています。

2002年10月1日から2022年9月30日までの20年間を振り返ると、MSCIワールド・トータル・リターン指数は年率8.65%のリターンを上げた。しかし、この期間に最も価格が上昇した5日間を除外すれば、リターンは1.97%押し下げられ、6.68%にとどまった計算になる。

投資期間が長くなれば長くなるほど、最高の日を失えば失うほど差が出まして、「とある10年間のうち、上昇日を10日失う(取れなかった)」を90年間続けた場合、その差は150倍異なるという結果になりました。

今の局面に挫けず10年後を見据えながら「Buy&Hold」していきましょう。