新NISAが始まりました。世の中「オルカン(MSCI-ACWI)」が流行っているというニュースを正月に見ましたが、まだ旧NISAありますし、お金も債券投資で使ってしまったり、特に証券会社のキャンペーン的にもおいしいものがなかったので、一旦様子見です。

と、思っていたら2019年の旧NISAが強制的に特定口座に移管されるとのことで、税金対策のために数多の本数がある状況を色々整理しなかきゃいけないと思い、少しづつ売却しています。

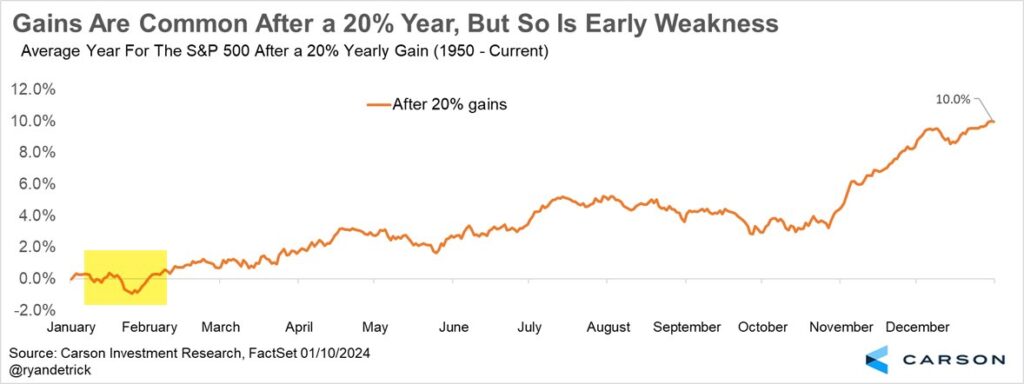

今のところ、売却に伴って現金がそれなりに増えてきましたが、過去のアノマリーでは2月に下落する傾向があるので(記憶ではコロナショックを除いても2018年や2022年と思い当たる節がある)、季節が暖かくなってきた頃を見計らって投資したいと思います。

NISA口座(全額投資信託)に数多の商品があると申し上げましたが、基本はインデックス運用で、日経平均連動なのか、S&P500連動なのか、MSCI-KOKUSAI連動なのか、はたまた運用会社が違う(たわら、SBI、eMAXIS)と分散とは言えない分散をしてしまっています。

いわゆるアクティブ運用商品は3本しかなく、以下の通りです。

・GSビッグデータ・ストラテジー(外国株式)

・ひふみプラス

・ブラックロック好配当(世界の息吹)

なお、ブラックロック好配当(世界の息吹)は毎月の配当型で、毎年配当が入ってきます。結局は再投資してしまうのですが、資金管理上のキャッシュフローに出てきてしまい、現物債券も増えてきた我がポートフォリオにおいて、無駄にエクセル管理が煩雑になるだけでしたので、2023年中に解約しました。このような感じで、他の投資信託についても新NISAへの移行の際には集約していきたいと思います。

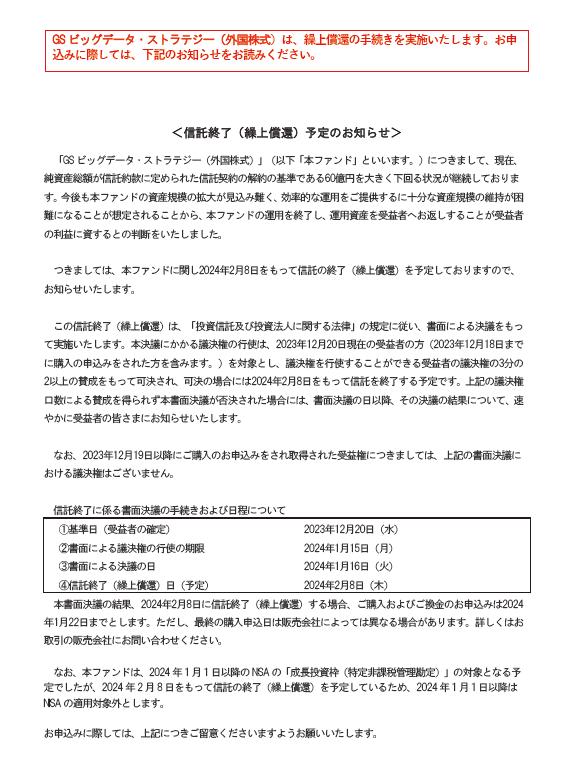

そんなことを考えていた矢先、家のポストに「ゴールドマンサックス・アセットマネジメント」からのお手紙が入っていました。そんな年収何千万円の方々からお手紙を貰う予定などなく、「何か悪いことしたのか」と、職員室に呼ばれる小学生の気持ちにしかなれませんでした。

恐る恐る封を開けてみると、結果は

投資信託の繰上げ償還

のご連絡と同意書提出の依頼でした。いわゆる「儲からないからファンドを終了したい」というものです。「あのゴールドマンサックス」をもってしても、という気持ちでした。ファンドの状況については後述しますが、初めて商品の立ち上げから投資していた(基準価格10,000円スタート)のでなんとなく思い入れはありますし、確かにベンチマークには劣っていましたが、それなりに儲けさせて貰ったので、少し寂しい気持ちにもなりました。

感謝の気持ちも込めて、同意書はすぐに

六本木ヒルズに向けて

返信しました。

ファンドの投資開始は2017年11月19日で、当時それほど耳にはしなかった「ビックデータ」に惹かれたのと、「ゴールドマンサックス」という響きに誘われました。

ファンドのポイント

交付目論見書より

- 日本を除く先進国の株式を主な投資対象とし、信託財産の長期的な成長をめざして運用を行います。

- ビッグデータやAI(人工知能)を活用したゴールドマン・サックス・アセット・マネジメント独自開発の計量モデルを用い、多様な銘柄評価基準に基づいて幅広い銘柄に分散投資します。

- 原則として為替ヘッジは行いません。

- MSCIコクサイ・インデックス(配当込み、円ベース)をベンチマークとし、長期的にこれを上回る投資成果を獲得することをめざします。

加えて、ファンド組成に立ち会ったことがなかったので、何か面白いことあるかもと信託報酬が1.3%以上にも関わらずネタ半分で投資しました。当時は信託報酬が高い分「何かしてくれだろう(好成績期待)」と考えていましたが、六本木ヒルズの家賃に消えてしまったようです。

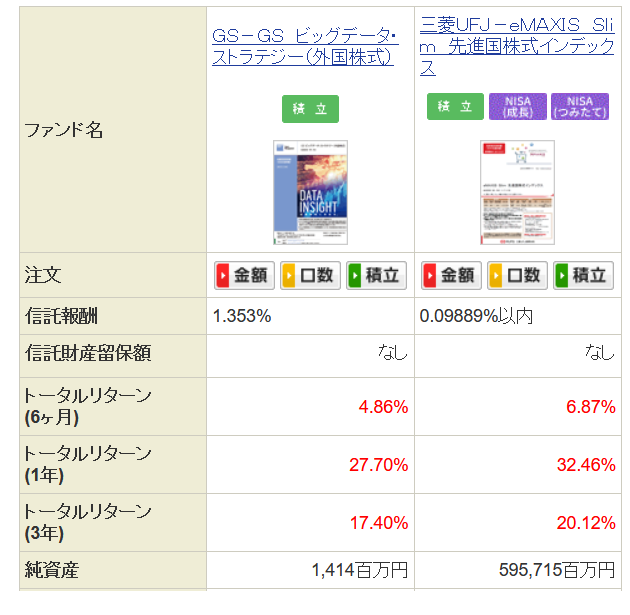

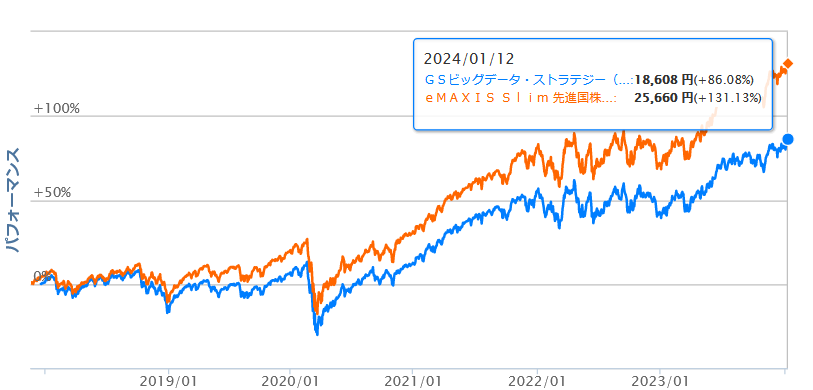

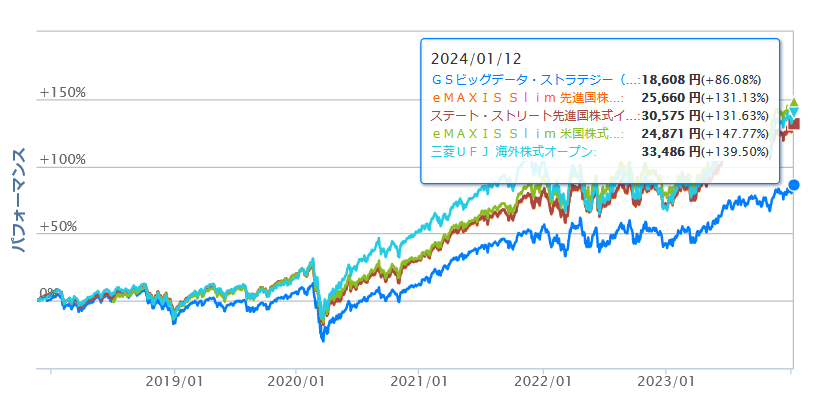

結果として全然投資資金が集まらなかったようです。開始投資がピークで26億円まで増えたのですが、その後は14億円で横ばい。同ベンチマークのインデックスファンドとファンド開始時(2017年11月)から開始すると、累積リターンでは40%近く劣ってしまっています。

ちなみに調べてみたところ、アクティブ運用商品のうち「この商品(ビックデータストラテジー)が悪かった。」というわけではなく、アクティブ運用商品全般が奮わなかったようです。

先進国株式(MSCI-KOKUSAI)をインデックスにしている商品で、かつテーマ型でないもの(AIとか電気自動車に絞ったもの)でインデックスより良い成績の商品(3年リターン)を検索したところ、それほど商品は多くありませんでした。(両手はない)

テーマ型を外した理由ですが、テーマは比較的短期で廃れてしまう、つまり「今だけ」感が強く、10年~30年でも放っておいてもファンドマネージャーが廃り流行を選んでくれる”全方位型”のほうが好ましいと考えたからです。

こうまでして選んだアクティブ商品でも、グラフから分かる通り結局は

米国株式インデックスと大差ない

ことが分かります。結局、成績の良かった先進国株式商品は米国の割合がインデックスより多かったことが要因ということになります。銘柄選択効果はほぼないと言っても過言ではないでしょう。

以前もチャールズ・エルスが「敗者のゲーム」という著書の中で

機関投資家の大多数が市場より良い成果をあげられる、という基本的な前提は正しくない。なぜならば機関投資家そのものが市場だから、機関投資家全体としては自分自身に勝つことができないのである。(加えて高いコストも支払わなければならない。)

「敗者のゲーム」より

と言っている通り、市場リターン(ベータリターン)がプラスサム・ゲームである一方で、アクティブリターン(アルファリターン)はゼロサム・ゲームであり、アルファリターンの取り合い(勝つ者がいれば負ける者がいる)になります。例えばアクティブ運用者達が市場の株式のほとんどを購入してしまったら、それはインデックス運用だからです。(加えて高いコストも支払わなければならない。)

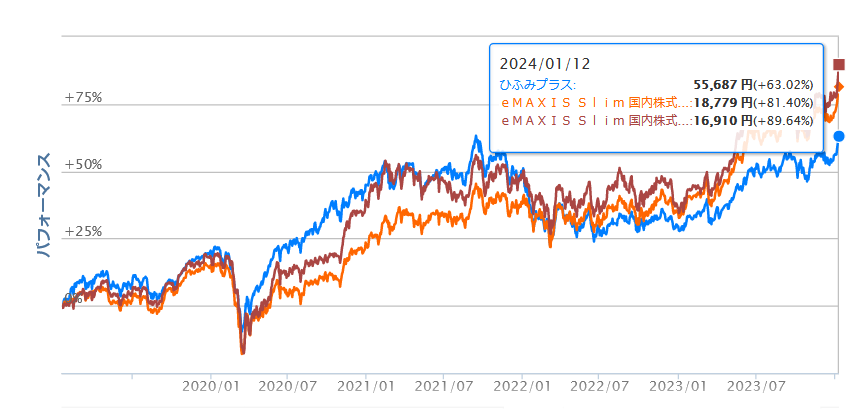

加えて悲しいことに、長年投資してきた「ひふみプラス」をこれを機に売却を決意しました。10年近い累積リターンで比較するとさほど日経平均とは変わらないのですが、直近5年で見ると20%近くインデックス運用に劣っています。

もちろん、いつかはインデックスを抜き去ることはあるかと思いますが、自分は誰かに監視されている機関投資家ではないので、そんな個別の投資信託の吟味に時間をかけて1%~2%の超過リターンに一喜一憂より、なるべく資産クラスの選定やアロケーションに注力したほうが、最終的に投資効率が最大化できると考えています。

こうしてとうとう自分のポートフォリオからアクティブ運用商品がなくなってしまいました。