5月3日・4日とFOMCが開催され

・0.5%の利上げ

・6月からの量的引き締め(QT)の開始

を決定しました。

In support of these goals, the Committee decided to raise the target range for the federal funds rate to 3/4 to 1 percent and anticipates that ongoing increases in the target range will be appropriate. In addition, the Committee decided to begin reducing its holdings of Treasury securities and agency debt and agency mortgagebacked securities on June 1, as described in the Plans for Reducing the Size of the Federal Reserve’s Balance Sheet that were issued in conjunction with this statement.

Federal Reserve issues FOMC statementより

In assessing the appropriate stance of monetary policy, the Committee

利上げは前回の3月ぶりですが、0.5%の引き上げはドットコムバブルで景気が過熱していた2000年5月以来です。これで米国の政策金利は0.75%(~1.0%)になったわけですが、中立金利(2.4%程度)と比較するとまだまだ乖離があるわけですから更なる引き上げは必須です。

6月から実施するQTは、能動的に国債等を市場で売却はせず、償還を迎えた際に再投資をしない手法を取ります。毎月の減額ペースは6~8月に国債を300億ドル、住宅ローン担保証券(MBS)を175億ドルとし、9月からは国債を600億ドル、MBSを350億ドルとするそうです。合計で月950億ドルを上限に、8兆9000億ドルの保有資産を減らしていきます。

Beginning on June 1, principal payments from securities held in the SOMA will be reinvested to the extent that they exceed monthly caps.

・For Treasury securities, the cap will initially be set at $30 billion per month and after three months will increase to $60 billion per month. The decline in holdings of Treasury securities under this monthly cap will include Treasury coupon securities and, to the extent that coupon maturities are less than the monthly cap, Treasury bills.

・For agency debt and agency mortgage-backed securities, the cap will initially be set at $17.5 billion per month and after three months will increase to $35 billion per month.

Plans for Reducing the Size of the Federal Reserve’s Balance Sheetより

決定事項より影響のあるFRB議長記者会見(Press Conference)です。市場が関心のあった内容をピックアップすると

・(全般的な経済活動は第1四半期に若干低下したものの)家計支出と企業の設備投資は活発

・0.75%の利上げについて、委員会は積極的に検討していない

・委員会では次の2会合において0.5ポイントの追加利上げを議題にすべきだとの認識が広く見られる

・(金融引締めによる景気後退懸念について)ソフトランディング(軟着陸)かそれに準じるランディングとなる可能性が高そうだ

・ndeed, household spending and business fixed investment continued to expand briskly.

・Seventy-five basis points is not something the committee is actively considering.

・only that moves of 50 basis points should be on the table at the next couple of meetings.

・The American economy is very strong and well-positioned to handle tighter monetary policy.I would say I think we have a good chance to have a soft or softish landing, or outcome if you will.

https://www.federalreserve.gov/mediacenter/files/FOMCpresconf20220504.pdf

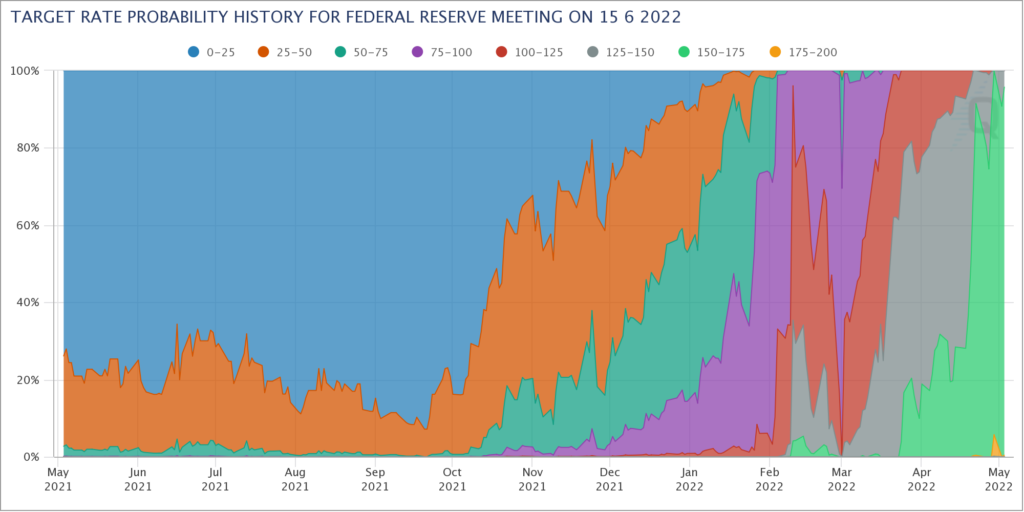

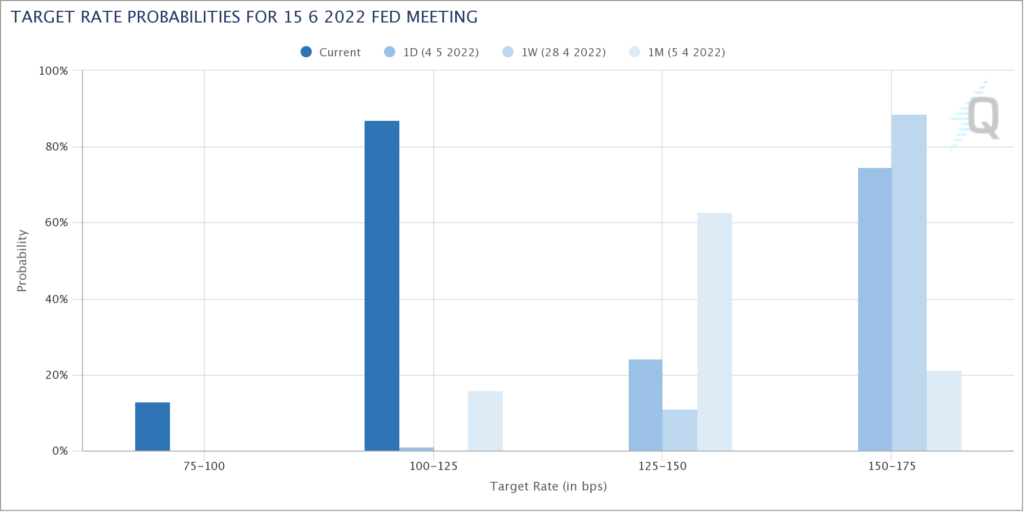

というように、市場にかなり配慮した説明が多かったです。特に「一度に0.75%の利上げはない」とコメントしたことは影響が大きかったのではないでしょうか。直前の市場予想では、6月15日のFOMCで、1.5%(現在から0.75%利上げ)がメインシナリオだったのですから、「そこまでは上げない」と正式にコメントがでたのですから。

FOMC発表直後の市場予想を見てみると、メインシナリオが1%(現在から0.25%利上げ)とかなり緩和的な予想に様変わりしてしまいました。

「投資家は心配しずぎ」というJPモルガンの記事が、”まさにこれ”ということでしょうか。

これに対しJPモルガンのチームは、投資家の不安は行き過ぎと反論。世界経済の成長は年後半に回復が見込まれ、米景気拡大は「減速しているが腰折れしていない」との認識を示した。

bloombergより

大幅な利上げ懸念が後退し、S&P500は2020年5月以来の大幅高となりました。一方で、米国債(10年)は2.91%に下落し、金利差から円安に偏っていた為替も129円10銭まで円高に動きました。

このままゴルディロックしていくのでしょうか。それともFOMC前後は毎回このようなドタバタ劇になってしまうのでしょうか。