11月のFOMCでテーパリング(金融緩和の引き締め)が決定され、次は2018年12月以来の利上げです。その割には金利(米国10年国債利回り)は1.5%~1.6%を行ったり来たりしていて、3月末に記録した1.7%ですら一向に超えようとしません。

一方で片方では

インフレ!インフレ!

と騒がれていて、ガソリン価格が上がったり、半導体が足りなくなったり、あの業務スーパーですら値上げをせざる得ない程に物価が上昇しています。あの吉野家も7年ぶりに値上げをするそうです。

インフレといえば・・・と証券アナリストやCFA(米国証券アナリスト)を勉強した者にとって思い出すのが

フィッシャーの方程式(効果)

です。「名目金利=期待インフレ率+実質金利」の式で表されます。

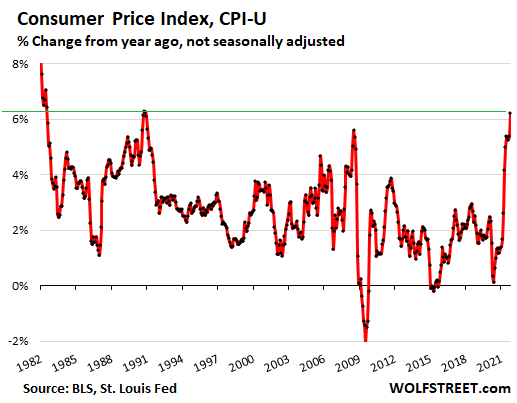

これによると、足元の米国CPI(消費者物価指数)は前年比6%程度で上昇しているので、上記の式に当てはめると(名目金利=1.5%)とすると、実質金利がマイナスになってしまいます。

「マイナスの金利」というのは違和感がありますが、2016年に日本がマイナス金利を導入して早5年以上経ちますので、0.数%ほどのマイナスは分からなくもないです。しかし、フィッシャー方程式から算出した実質金利はマイナス4%にもなってしまいます。

しかし、この記事でも言及しているように「実質金利の大幅なマイナス」は事実のようです。

金利は本来「お金を貸し借りするときの機会コスト」という考え方です。本来だったら商売をして、そのお金を2倍、3倍にすることができたのに、その機会を逸失してまで「あなたに貸す」のだから、その分コストを払ってくれ、というのが金利の正体であり、インフレ分を除いた純粋なコストが、実質金利です。

それがマイナスと言うことは

お金を払ってでもあなたに貸したい(渡したい)

ということであり、お金(貨幣)がゴミのように増えたのか、意味(価値)を失くしてしまったから誰かに押し付けたいという市場心理の現れです。

結局のところ、お金(貨幣)の需要が無くなってしまったため、株や仮想通貨と言ったリスク性資産にお金が流れて行っていることが想像できるかと思います。

米国の実質金利は世界のトレンドの先頭をいくように大幅にマイナスの一方で、日本の実質金利は逆にプラスだそうです。(米国の実質政策金利がマイナス3.8%で、日本の実質金利がプラス0.6%)

これは理論的には為替(ドル/円)に影響を及ぼします。米ドルで持っていると自然と年率4%程度(=実質金利)で減っていくので、実質金利がわずかにプラスな日本円で持っておいた方がまだ運用できているということになります。つまり、実質金利が高い円が買われる作用が働くので、円高に進むことが考えられます。

市場参加者からは「実質金利差を見ながらトレードはしない」という声を聞くとおり、短期的な為替相場の変動には名目金利差の方が影響を与え、実際に足元は円安に進んでいます。

少なくとも利上げの議論が具体的になるまでは(名目の)金利上昇も見込みずらいですし、名目金利が上昇しなければインフレが落ち着かない限り実質金利はマイナスのままですから、しばらくはリスク性資産への流入が続きそうです。

名目金利が2%を超えるのか、インフレ率が2%を下回るのか、いつ実質金利がプラスになるか分かりませんが、この辺りで今までの金融緩和の恩恵による相場も潮目を変えるのかも知れません。