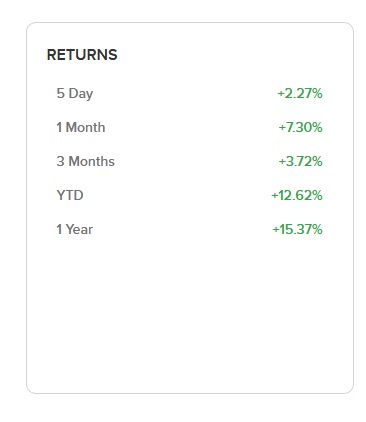

11月は株高が続き、S&P500は11月だけでも7%の上昇となりました。年初来で見ても、コロナを影響を戻したところか12%も上昇しています。この株高がいつまで続くのか・・・。

さて、このような投資家としてはウハウハな環境の中、ヘッジファンドは苦労しているようです。報酬を数10%近くとり、ヘッジファンドのファンドマネージャー(運用者)なんかは年収ウン億円を稼いでいるのに、報酬0.1%に満たないパッシブ運用に勝てないとは皮肉なものですね。

ヘッジファンドが世界的な株高に乗り切れない。米大統領選後にほぼ一本調子で上昇した日米の株価指数の年初からの上昇率に比べ、ヘッジファンドの運用成績は見劣りする。売り持ちを組み合わせた「ロング・ショート戦略」や債券、通貨なども含め運用資産を分散したCTA(商品投資顧問)は、文字どおり運用リスクをヘッジ(回避)する戦略が裏目に出たようだ。

米調査会社ヘッジファンド・リサーチ(HFR)によると、主要ファンドの運用成績を示す「グローバル・ヘッジファンド指数」は24日時点で年初からプラス4.2%となっている。株式の買いと売りを組み合わせるファンドの「株式ロング・ショート指数」はプラス0.6%、「マクロ/CTA指数」はプラス1.3%にとどまる。

日本経済新聞 2020/11/27

さて今回はヘッジファンドをディスるのではなく、アクティブ運用について考えていきたいと思います。アクティブ運用も、業界としては苦戦しているようで、少し古い記事(2019年9月)ですが、とうとうパッシブ残高がアクティブ残高を上回りました。

パッシブ運用ファンドは何十年にもわたりアクティブ運用ファンドの背中を追いかけてきたが、今年8月、史上最大級の節目に達した。米国のインデックス型株式投信とETFの運用資産が初めてアクティブ運用の株式投信の資産を上回ったのだ。

ブルームバーグ 2019/9/12

アクティブ運用とは

このブログでも何回かアクティブ運用については記事にしていますが、要は「ベンチマークを上回ることを目的」としている運用手法です。

運用成績は1%よりも5%よりもいい方が絶対いいじゃないか!

と私も運用を始めたころは考えていましたが。しかし、CAPM理論によるとベンチマーク(=市場の時価加重平均)が最も効率が良い投資手法だ、と投資理論の中では結論付けられているので、少しでもベンチマークよりずれてしまっていると、思いがけないリスクに曝され、運用効率が落ちてしまう(長期的には実績が悪化してしまう)ということになります。

株式市場が効率的であれば、どの銘柄についても、現在の株価は、市場参加者の総意が反映されたものと考えることができ、各銘柄の時価総額比率から成るポートフォリオは、リスク・リターンの観点から最も効率的であるとされる。この考え方を基にしておこなわれる運用手法が「パッシブ運用」である。パッシブ運用は、相場観がなくても、効率的マーケットに準拠したマーケットポートフォリオを保有すれば、マーケットリターンを狙うことができるとされているものである。

野村證券ホームページより

なので、基本的には長期投資目線(ロング)で市場平均より上がりそうな銘柄を頑張って探そう、売買タイミングを少し工夫しようとしているのがアクティブ運用です。少しヘッジファンドとの区別が曖昧ですが、先物やショートポジション(空売り)を使わないで運用している場合はアクティブ運用になります。

アクティブ運用は、上記のように「いかに市場平均を上回るか」を目的として企業調査を頻繁に行ったり、有能なファンドマネージャーを高い給料で雇ったりしなければいけないので、どうしても運用報酬がパッシブ運用より高くなります。

証券会社の営業の人には文句を言われそうですが、CAPM理論に基づくと、いくら銘柄やタイミングを工夫しようとそれはただの「ノイズ」でしかありません。また誰もがベンチマークを超過する収益(超過収益)を実現できるのではなく、ファンドマネージャーのスキル(運用能力)にもよります。

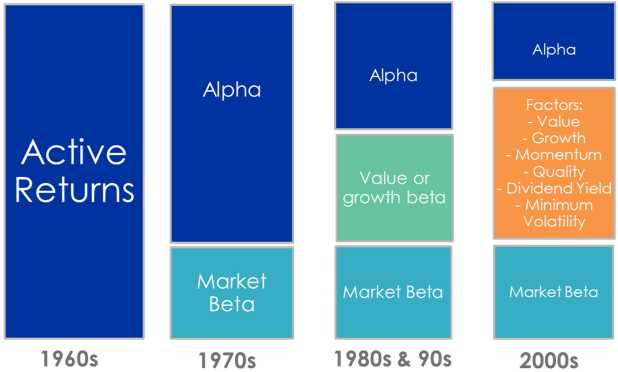

そのため、超過収益はプラスα的な「期待」でしかないので、アルファリターンとかマネージャーリターンと呼ばれます。一方で、市場から生み出されるリターンはベータリターンと呼ばれます。

歴史的には、頭のいい人たちがどうにか「このアルファリターンを”期待”でなく持続的に実現できないか」に心身を注いできており、アルファリターンをさらにスタイル(バリューとかグロース等)、最近ではさらに”ファクター“という考え方で説明できるのではないか、ということが流行っています。

アクティブ運用の実態

考え方はここまでにして、実際のアクティブ運用の実態について触れていきたいと思います。

最初に述べておきますが、過去の実績が将来を保証するものでないこと、超過収益はアルファリターンと呼ばれるようにあくまでファンドマネージャーへの”期待”でしかないこと(いろんな論文はありますが)から、高い運用報酬を払ってまで期待するかはあなた次第です。(私の考え方はこのあと述べます)

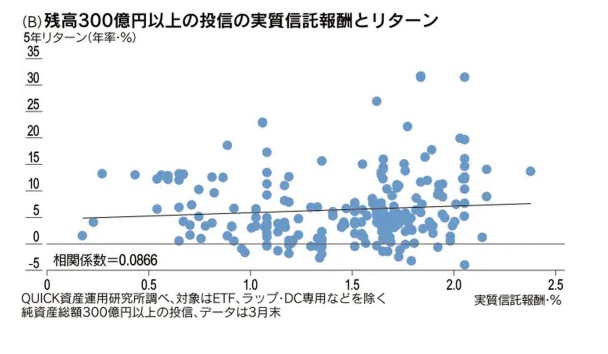

少し前(2018年)のデータになってしまいますが、高い報酬を払ったとしても、”超過リターンを得られるとは限らない“という悲しい結果が出ています。超過リターンを得られないどころか、報酬分でさらにパッシブ運用と劣後してしまうということです。

私の感覚としては、どんどんネット証券が拡大していっており、パッシブ運用の報酬は0.2%ほどになっています。一方アクティブ運用の報酬はピンキリですが、1%前後が最も多いレンジではないでしょうか。もちろん中には3%という強者もいますが、そもそも市場(パッシブ運用)が3%を超えない限りはネット(報酬控除後)でプラスになりません。最近だと、株とはいえなかなか3%を年初に期待するのもハードルが高くなってきました。

パッシブ・コアを考える

ここまで書いてきたとおり、あくまで「期待」に高い報酬を払うアクティブ運用を、私は信じていません。いわゆる私は「パッシブ信者」です。実際、報酬1%を超える投資信託を数本持っていますが、ここ5年以上パッシブ運用を上回ったものはありません。

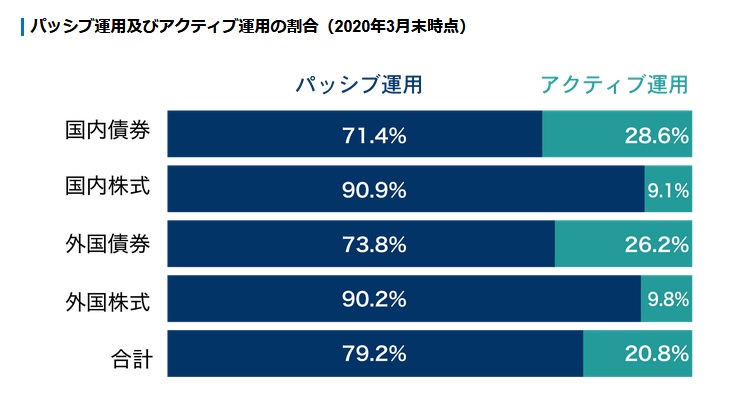

パフォーマンスはパッシブ運用に引けを取らないのですが、やはり報酬の高さが悪さをしてしまっているように感じます。あのGPIFも株式の9割、債券を合わせた全体でも8割がパッシブ運用です。規模も規模なので、アクティブ運用で個別の銘柄に集中することにより市場のバランスを崩してしまうリスクもあって避けているのかも知れませんが。

このまま100%(実際は95%ほどですが)パッシブ運用でもいいのですが、さすがに面白くないというか、多少はアルファを狙ってもいいかな、と思うようになってきました。もちろん、全てアクティブ運用にするわけではなく、一部です。このような考えを巷ではパッシブ・コアやサテライト・コアと呼ぶようです。

つまり、パッシブ運用を中心(コア)として、多少アクティブリターンを取りに行くという考え方です。アクティブ運用の場合、報酬が高いことに加え、いわゆるCAPMからずれることにより投資効率が劣後する(あくまでCAPMが成り立つとした考え方ですが)リスク、アクティブリスクが付きまといます。いわゆるベンチマークからの乖離をリスクとする、トラッキングエラーというものです。

アクティブ運用の資産の比率が大きくなると、トラッキングエラーはもちろん、引かれる報酬額も大きくなり効率が悪くなります。ですので、一定程度はパッシブ運用で市場リスクのみ許容して、少しだけアクティブ運用を加え、「プラスアルファが取れたらいいな」とどっしり構えるという手法です。

理論上の最適なパッシブ・アクティブ比率は「トラッキングエラーをどれだけ許容するか」から算出するようですが、個人の資産額・リスク許容度はそんなにシビアではないので、決め方は適当ですが。

結論としては、GPIFを真似て10%~20%ほどをアクティブ化していこうと思います。