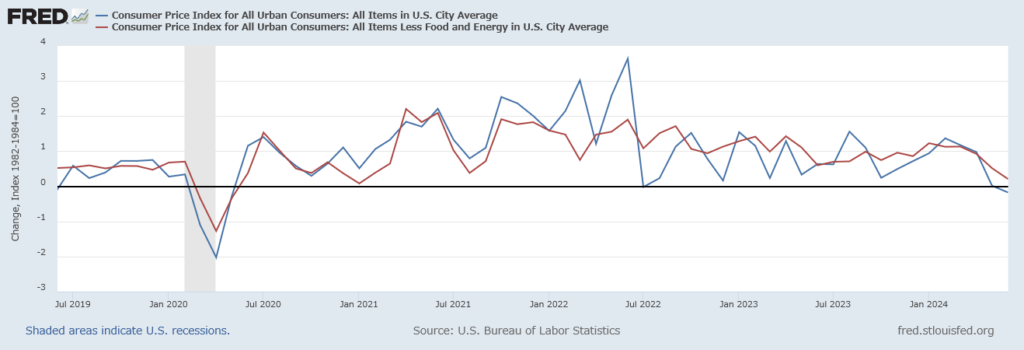

6月の消費者物価指数(CPI)が発表され、総合指数は前月比0.1%低下とコロナ禍初期以来のマイナスとなりました。ガソリン価格の下落が影響したそうです。前年同月比では、総合指数は3%上昇、コア指数では3.3%上と、コア指数は3年余りで最も低い伸びとなりました。

301 Moved Permanently

消費者物価指数の翌日に発表されたミシガン大学期待インフレ率(1年先)も2.9%となり、2か月連続で低下しました。

301 Moved Permanently

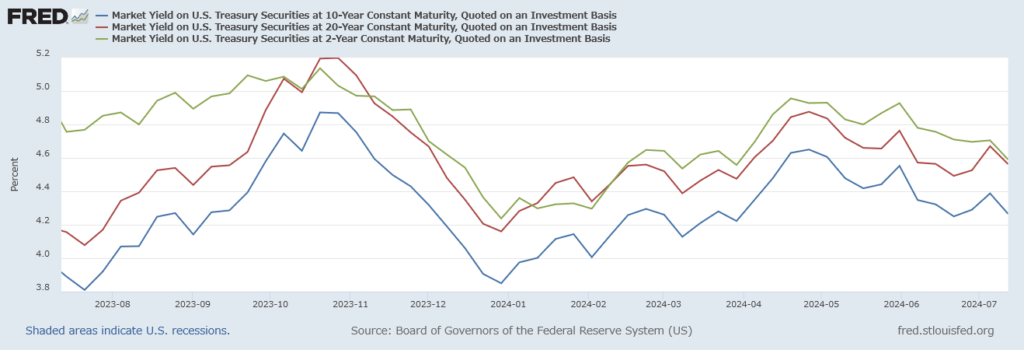

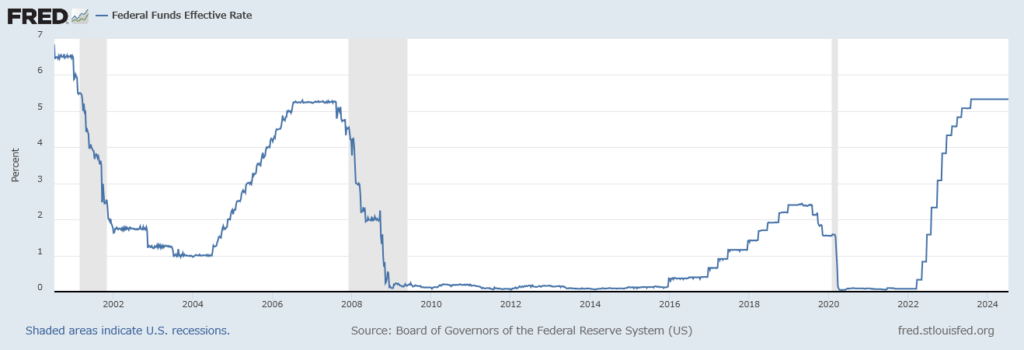

このようにインフレ率に関する指標が鈍化を示してきました。これに合わせて、米国金利も低下しました。まだ年末の水準にまでは戻っていませんが、10年債利回りも節目の4.3%を割り込みました。

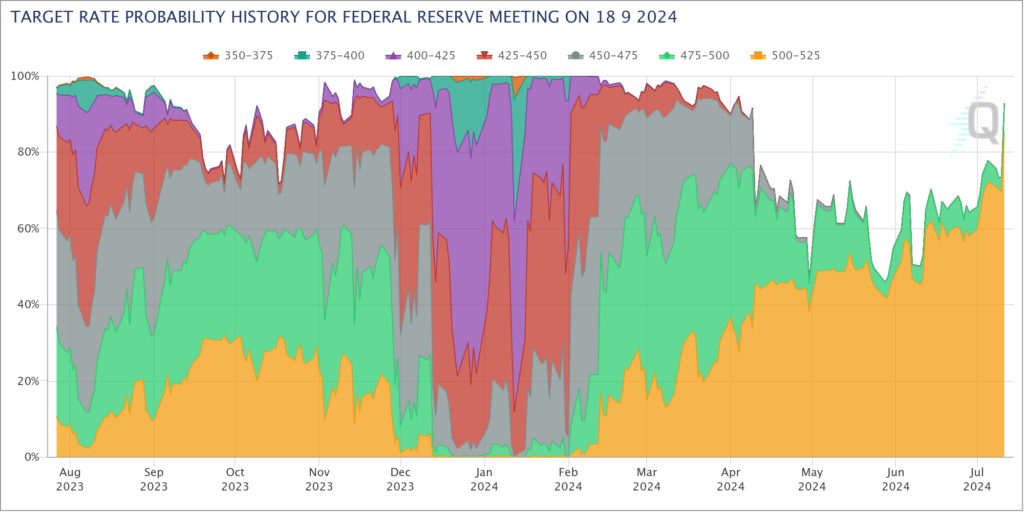

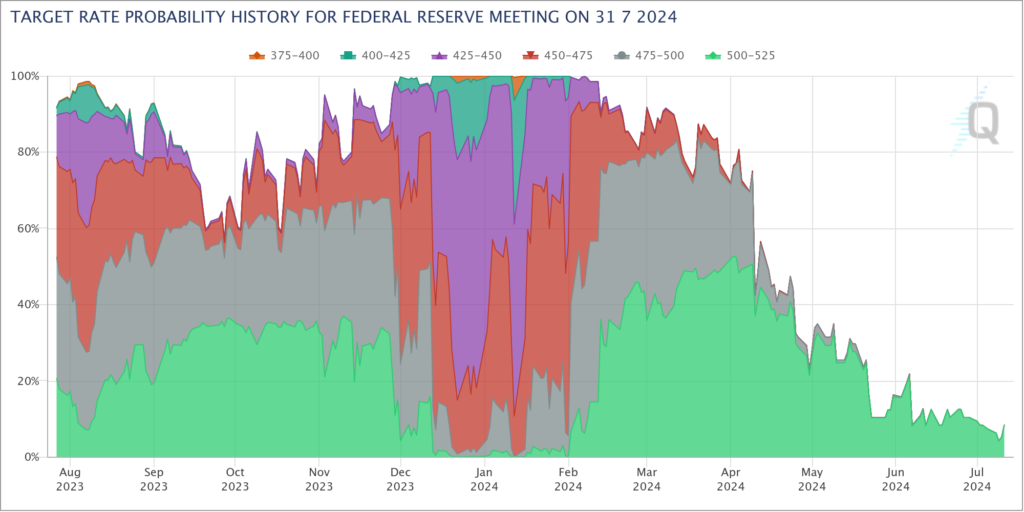

そしてとうとう9月での利下げ確率が90%を超えてきました。今月(7月)のFOMCは「特に動きまない」ということに変わりありませんでした。

利上げを停止して早1年。とうとう利下げが開始されるのでしょうか。

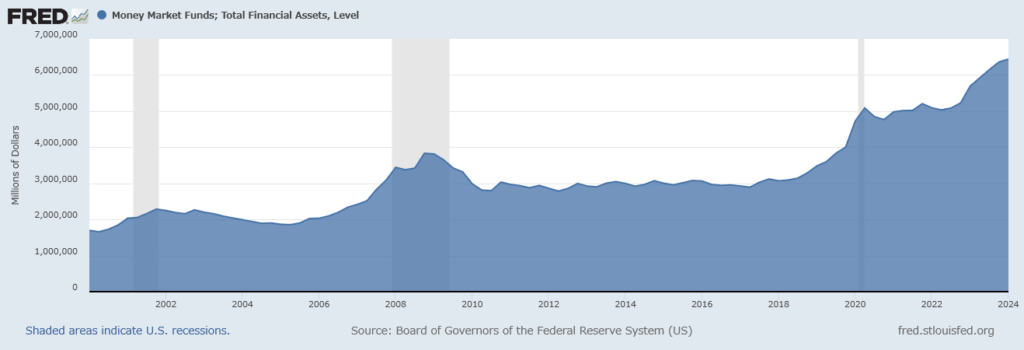

利下げによる金融相場への期待も高まりますが、MMFからの資金動向にも注目が集まっています。政策金利引き替えに伴い、ほぼノーリスクで5%の利回りが手に入るMMF。総資産は6兆1200億ドルと、資産残高の記録を更新し続けています。

301 Moved Permanently

利下げにより短期金利が下がれば、MMFからの資金シフトが起きる公算が大きいです。米バンク・オブ・アメリカが6月に238の機関投資家に調査したところ、MMFに滞留する資金の流出先として米国株を挙げた投資家は32%に達しており、世界株式の19%と合わせ、過半が株式市場に向かう計算とのことです。株高への一段の上昇に追い風となりそうです。

リンク