2021年も始まりました。2019年、2020年と大幅な株高となりましたが、2021年はどうなるのでしょうか。主要な運用会社・ニュースの予想をまとめてみました。

SBI証券

愛用しているSBI証券のレポートです。YOUTUBEでも「じっちゃま」として活躍されている広瀬隆雄さんのレポートです。マーケットと関係ない話ですが、NOTEの定期購読で月額1000万以上の収入があるとの噂も。凄いですね。

概要は以下のとおりです。

- S&P500指数は2021年は1年間で+3%程度を見込む

- 2月ならびに8月~10月に急落局面が来る

- 2021年のどこかで1ドル=100円を試しに行く

- FRBは2021年を通じて1回も利上げしない

- バリュー株へのシフトは起こらないでもない

- 消費者の貯蓄が増えているの、秋ごろにパーティーがある

- 景況感もあるが、コロナ次第

「2021年は株価指数的には上昇幅に不満の残る年になるかも知れないけれど、前半と後半では相場の柱になるセクターが大きく入れ替わり、トレーディング妙味のある年が期待できる」と締めくくっています。また、YOUTUBEでも取り上げていましたが、2021年は仮想通貨を含めた金融サービスのIPOが活況になるとのこと。私はチャレンジしませんが。

ソニーフィナンシャル

こちらも良く拝見させてもらっているソニーフィナンシャルのレポートです。

https://www.sonyfh.co.jp/ja/market_report/pdf/q_201225_01.pdf

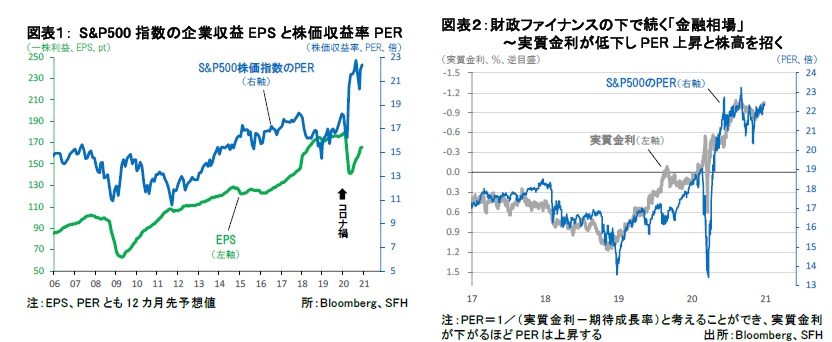

株価予想の大前提として、株価は「EPS(一株当たりの利益)×PER(株価収益率)」で考えることができます。EPSは「この企業の売り上げが伸びる」と言った要因で上昇します。一方で、PERは「株価が売上(または純利益)の何倍まで買われているか」を示す指標(平均的には15~20倍)であり、いわゆる”割引モデル”で単純化すると「1/(割引率 − EPS成長率)」と表すことができます。

そうすると、PERは①割引率が減少する②成長率が上昇することにより上昇します。②はテスラやZOOMのような企業を見る通り「これから来るな」という企業の株価が上昇することが容易に想像できます。(実際、テスラのPERは1400近いです。)

①の割引率は、主に市中金利に連動するものなので「金融緩和によって金利が引き下げられる」といった場合に下落(=株価が上昇)します。ですので、このようなコロナ禍で株価が上昇している現象は、この金利低下によってある程度合理的に説明できるという、FRBの見解も出ています。

ソニーフィナンシャルのレポートに話を戻しますが

- 景気の先行き不透明感が強いうちは、「金融相場」は続きやすい

- FRBは当面は金利を低位に維持するスタンス

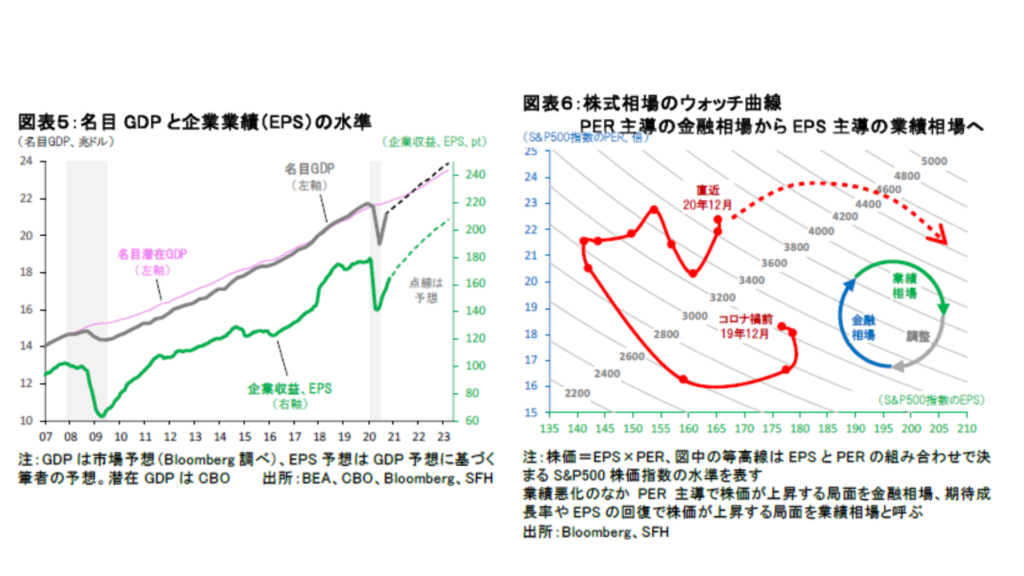

- 企業業績を表すEPSは、経済全体の付加価値を表す名目GDPとの連動性が高い

- 金融相場と業績相場のハイブリッド相場となって、株価上昇が持続する公算が大きい

といった見通しから、「S&P500が4000ポイント台で定着」との予想を立てています。

もう少し具体的に説明すると

- 期待インフレ率は当面は2%を若干上回る程度までしか上昇せず、実質金利は低下してもせいぜい▲1.2%程度(=名目金利0.9%程度-期待インフレ率2%強)

- その場合のS&P500指数のPERは23~24倍程度が天井

- 名目GDPの市場予想(Bloomberg調べ)に基づけば、EPSは21年後半にはコロナ禍前の水準を超える180㌽程度、21年末で190㌽、22年末で200㌽程度が見込まれる

- PERが20倍~24倍の範囲、EPSが170㌽から200㌽へ向かって増加=4,000㌽台の定着

ただし、上記の予想は「ねじれ議会=財政出勤は拡大しない=インフレ率は引き続き低調」という前提であり、結果としてトリプルブルーの場合は、財政出勤は大規模化し、実質金利の低下による株高が加速する可能性があること、もしかするとFRBが過度のインフレ防止のためにテーパリング(金融う引き締め)を行い、2013年のバーナンキ・ショックの再来を懸念します。

バーナンキ・ショック(Bernanke shock)は、2013年5-6月に発生した、FRBの第14代議長を務めたベン・バーナンキ氏の発言を引き金とした世界的な金融市場の混乱(動揺)をいいます。

具体的には、2013年5月22日に、当時のバーナンキFRB議長が、今後、幾度かの会合を経て、債券の購入ペースを徐々に減速することで量的緩和を縮小する可能性を示唆し、さらに2013年6月19日に、FRBが今年中に債券の購入金額を減額し、2014年半ばに完全に終了する可能性があるという一段の踏み込んだ発言をしたことにより、世界的な流動性懸念が生じ、新興国の通貨や株式などから資金が流出し、市場に大きな動揺をもたらしたものです。

金融経済用語集より

ヴァンガード

このブログの主戦力でるVOO(S&P500連動ETF)を販売しているヴァンガードです。世界で初めて指数連動型の「インデックスファンド」を個人向けに販売したことでも知られていますが、日本を撤退して中国に注力するとのこと。日本語訳のレポートがなくなってしまうかも知れませんね。

概要は以下のとおりです。

- 世界株式のリスクプレミアムは小幅なプラスで、トータル・リターンは債券のリターンを3~5%上回ると予想

- バンガードが予測する株価の適正価格によると、世界の株式市場は著しく過大評価されてはおらず、また今後過大なリターンを生む可能性も低くなっている

- インフレと中央銀行の政策に関する見通しを考えると、債券利回りが大幅に上昇する可能性は低い

- 消費者物価上昇率が、より現実的な2%程度まで上昇すると予想するが、急激なインフレの可能性は時期尚早

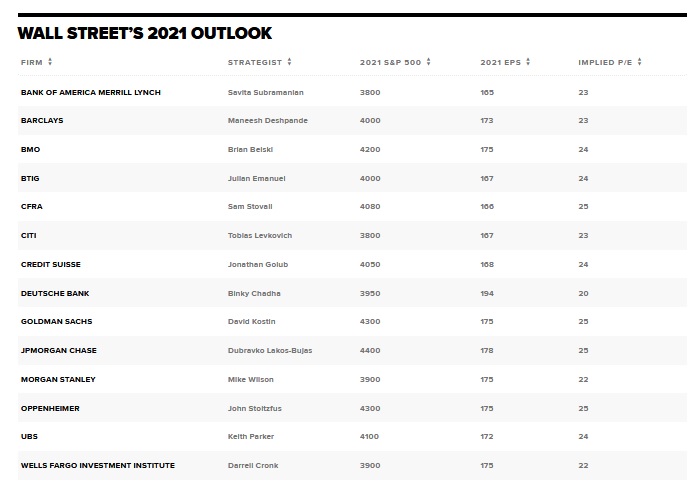

CNBC Market Strategist Survey

詳しいことは分かりませんが、CNBCが四半期に1度更新している各運用会社の年末予想(S&P500)です。

最大は4400のJPモルガン、BoAやシティが予想している最小でも3800ということで、現在の3700よりは上目線です。ただし、この人たちは株を売る側で、商売上「株価が下がる」なんて決して言葉にできない人達ですから。年末にかけて下落した2018年の予想も見たかったのですが、残っていませんでした。残念。

コロナ前で参考にならないかと思いますが、2020年初の予想を掘り返してみると、オッペンハイマー(どこ?)の3500を最高値予想に、GS、JPモルガンが3400という予想でした。ちなみに2019年の終値は3230でした。まさかこの後、こんな大規模な金融緩和が行われて、米国でさえゼロ金利になると誰が予想できたのでしょうか。

参考程度に予想を見て、後は脳死スタイルで定期積立していくのか、それとも細かな市場の変化を取らえてインデックス以上のリターンを取りに行くかは、その人のスタイルですが。私はきっと前者です。