米国金利上昇(債券価格下落)が止まりません。ブルームバーグからも悲観的な記事が出ていました。

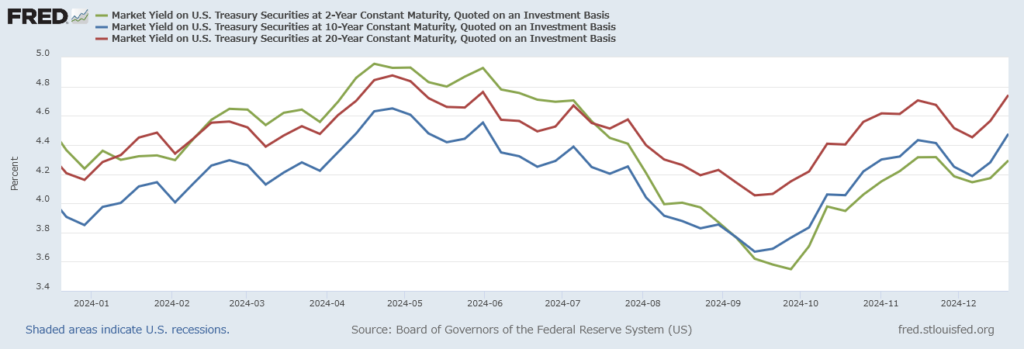

米国10年利回りは、2024年を4.0%で開始し、一時は3.6%まで低下したものの、足元は4.6%で推移しています。デュレーションの考え方に基づけば、金利が1%受賞したわけですから最高値から最安値まで債券価格が10%下落したことになります。

年初来では5%程度のキャピタルロスに相当する一方で、利息(インカム)が5%程度出る時代ですので、記事の通り年初来リターンが「利息割れ」するかどうかの瀬戸際ということです。

一方で2年利回りは利下げもあったことから相対的には低下し、10年・20年共に逆イールドは解消した1年になりました。

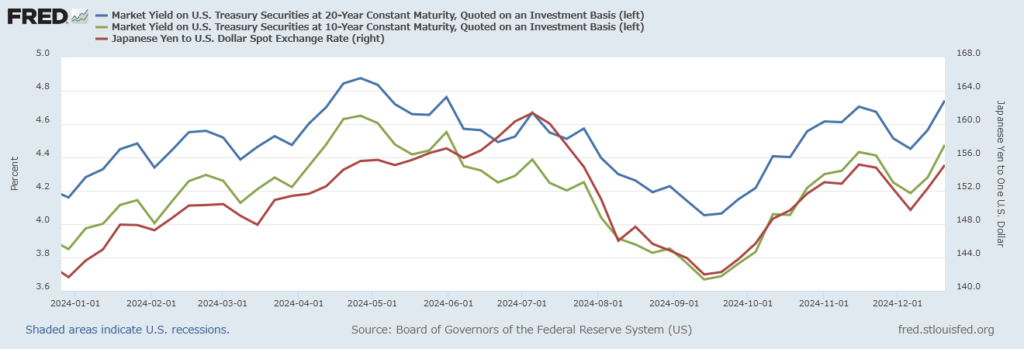

さて、ドル建てだとマイナスリターンになるかどうかの瀬戸際ですが、円ベースだともう少しマイルドになります。米国以外の債券も入っていますが、ドル円が年始141円から開始し、現在157円で推移しているため、円安効果で11%程度上乗せされます。

円ベースですとほぼ円安効果分のリターン(約10%)なので

年初からドルキャッシュで持ってたのと一緒やん。

と言われると反論の余地はないのですが。(さらに言えば、MMFや米国短期債で回していればこれに5%のリターンが上乗せされています。泣)

このように、為替(ドル円)が日米金利差、つまり米国金利が上昇(債券価格が下落)すると円安になり、米国金利が低下(債券価格が上昇)すると円高になるという債券と為替の分散効果が聞いていたわです。

ここまでは10年国債の話であって

自分はもっと深刻です。

この1年間、金利が下がるという予想のもと超長期債(主に20年)を買い続けてきました。「さすがに円高になるだろう」という予想もあって、前述の為替の分散効果について、金利低下局面で「為替差損<債券キャピタルゲイン」という構造でリターンを狙えるようにという思惑もありました。しかし、全くの逆に動いてしまいました。泣

ある意味10年債の2倍レバレッジみたいなもので、ドルベースは年初来で10%以上のマイナスリターンになりました。まさに為替(円安)効果と相殺で、5%のインカムゲインを取れただけマシ、という状況です。

2024年の結果として

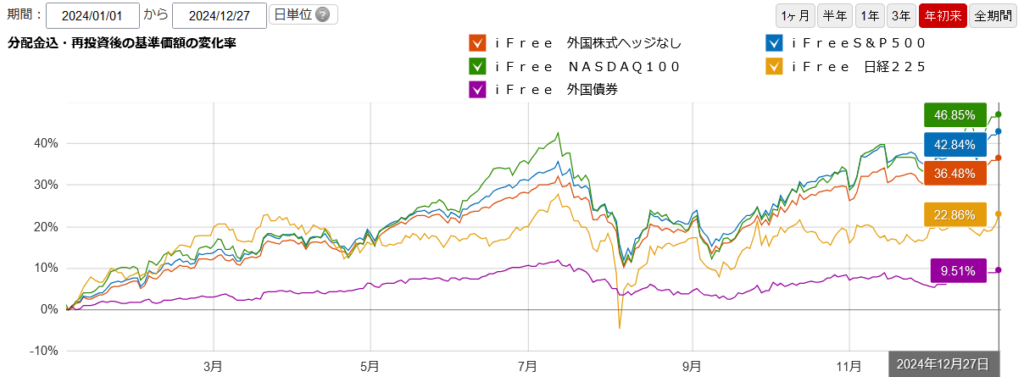

株式に投資しておけばよかった。

というオチになりました。主に投資しているS&P500は、円安効果もあって年初来で40%以上上昇しています。

ここからは、負け惜しみ、負け犬の遠吠えですが、7月~8月の株価下落局面ではしっかり分散効果が効きました。当時S&P500は7%近く下落したのですが、米国20年債(TLT)は逆に7%近く上昇しました。もし半々づつ持っているのならば、ちょうど下落をキャンセルしたことになります。他の債券ですと5%にも満たない上昇でしたので、それほど株価下落をキャンセルしたわけではありませんでした。

ただし、株価の下落幅をキャンセルした分、その後の金利上昇で株価上昇をキャンセルしてしまっているのですが。

100億円個人投資家のテスタさんも

勝つことじゃなくて、いかに大きく食らわないか

と言っているので、自分のリスク許容度と相談して、長期投資を頑張っていきたいと思います。

カリスマ投資家・テスタ氏が3日に自身のX(旧ツイッター)を更新し、株価の“大暴落”を受けてコメントした。

2日の東京株式市場の日経平均株価の終値は、前日比2216円63銭安の3万5909円70銭となった。終値ベースの下げ幅としては「ブラックマンデー」翌日の87年10月20日に付けた3836円48銭に次ぐ、歴代2番目の大きさとなった。

ネット上で投資家の悲鳴が響くなか、テスタ氏は「勝つことじゃなくて、いかに大きく食らわないか」と過去のインタビューでの自身の発言をリポスト。

スポニチアネックスより

早く金利下がれ。泣