2024年が始まりました。1年の始まりに、今後1年間の注目トピックをまとめてみました。かくいう自分も、現時点でのトピックを目安に投資方針を決めていますので、1年後に答え合わせでもしたいと思っています。

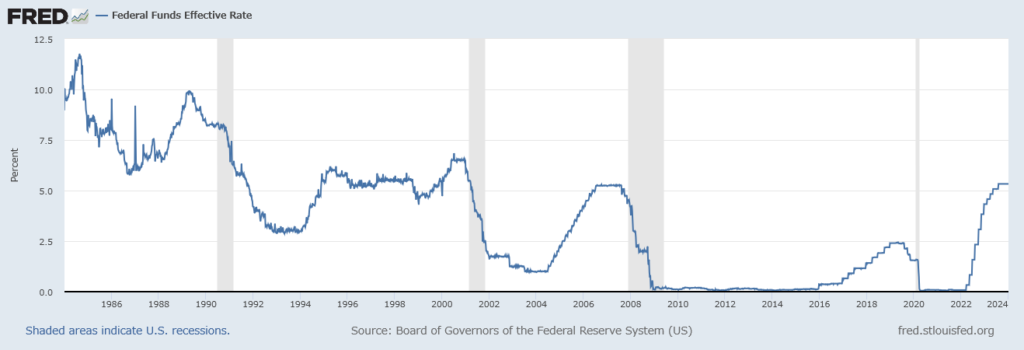

昨年1年間を振り返るとインフレ・利上げが一貫してトピックだったかと思っています。一時期「STOP or POUSE」(利上げは終了かそれとも一時停止か?)という言葉も流行りましたが、いつの間にか耳にしなくなりました。

その他にも債務上限問題や米国債の格下げ等、一時的に世間を賑わす話題が出ましたが、それほど市場に大きな影響を与えずに過ぎていきました。

とは言え、2023年以前に目を向けると、コロナウイルスの感染拡大やウクライナ戦争等、突発的にトピックが変わることは良くあることなので(なぜか2月に多い)、1年後にこのブログを見て「的外れな1年だった」と振り返ることは相応にあることは覚悟しておきたいと思います。

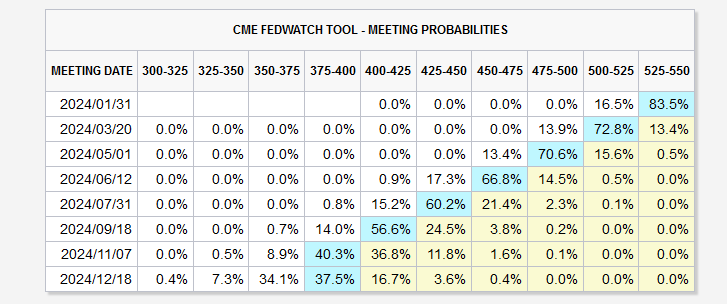

さて、まずなんといっても2024年のイベントは”利下げ”かと思います。ドットチャートの2024年末の最頻値は4.50-4.75%と3回(0.75%)の利下げを見込んでいましたが(中央値は4.6%)、マーケットは2023年の最終営業日時点で7回(1.75%)の利下げを織り込んでいます。

https://www.federalreserve.gov/monetarypolicy/files/fomcprojtabl20231213.pdf

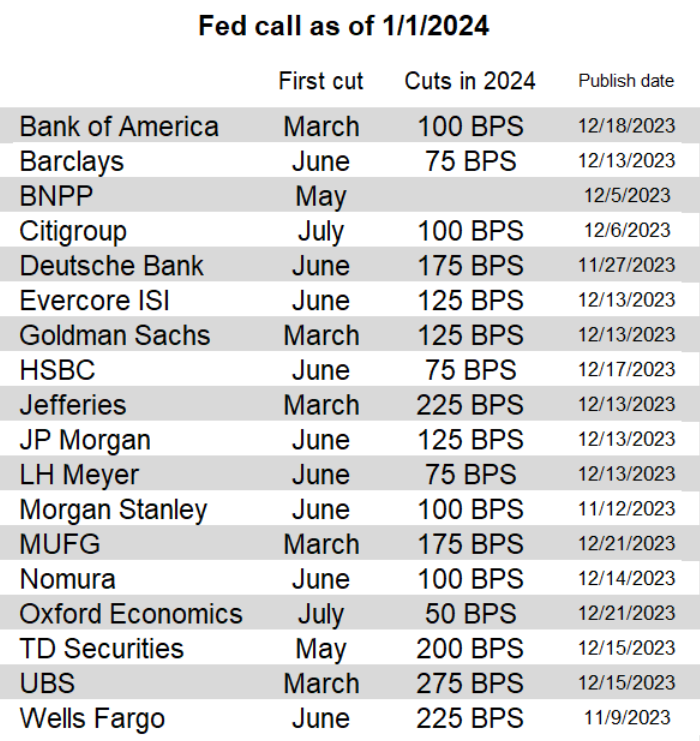

参考の運用会社の予想は以下の通りです。概ね1.0%~2.0%を見込んでおり、市場平均とは大差がないように見えます。利下げの時期については3月または6月を見込んでおり、最後に利上げをしたのが2023年7月でしたので、概ね1年経ってからの利下げということになります。

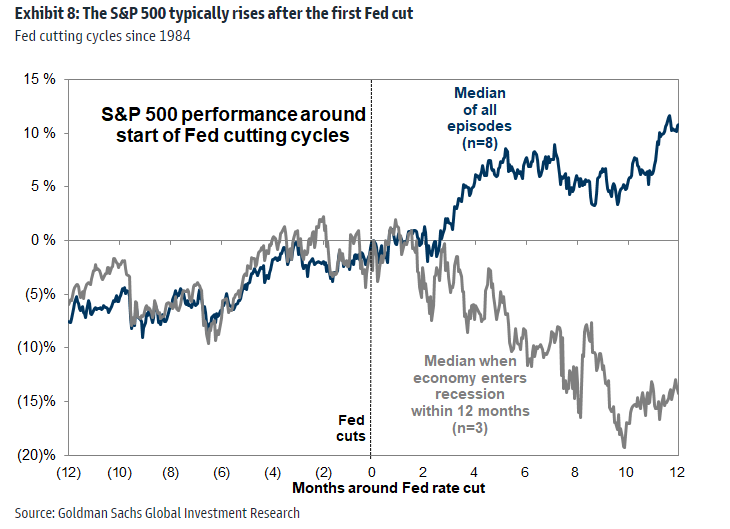

なお、利下げ時の株価の動きですが、歴史によると2極化しています。1984年以降に8回あった利下げ局面では平均的に株価が上昇する傾向(金融相場)なのですが、そのうち3回(コロナショック、リーマンショック、ドットコムバブル崩壊)で株価は下落しました。つまり、深刻な金融危機によるものでなく、物価安定後の景気下支えを目的とするものであれば、株価が比較的底堅く推移することも想定されます。

ソフトランディング次第ということです。

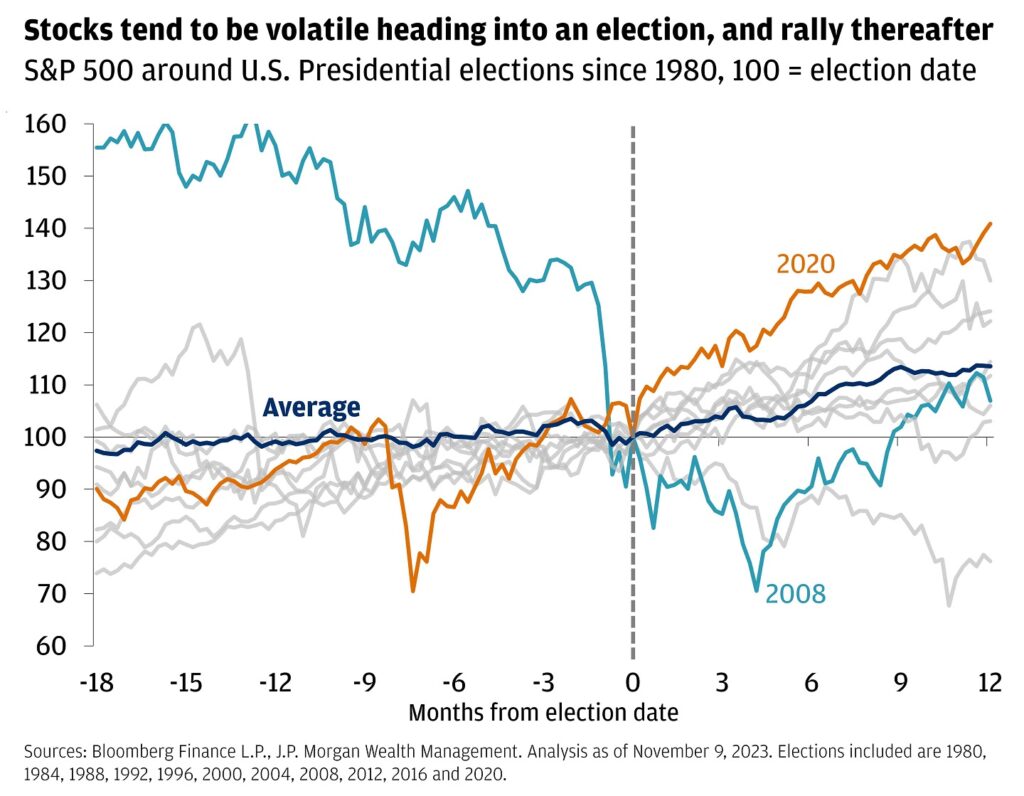

2024年のもう一つのトピックは大統領選挙です。

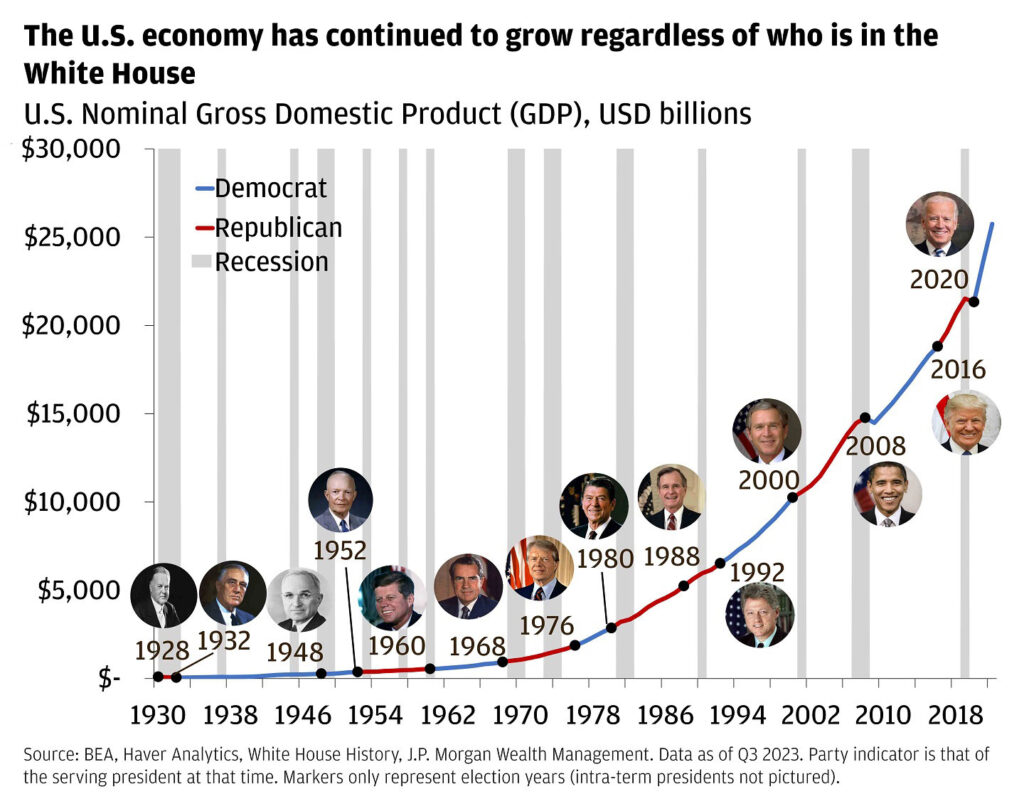

共和党が、民主党が・・・という話を始めても良くわからないので、過去のトレンドのみ確認すると、

選挙イヤーは株価が上がる

ということ。

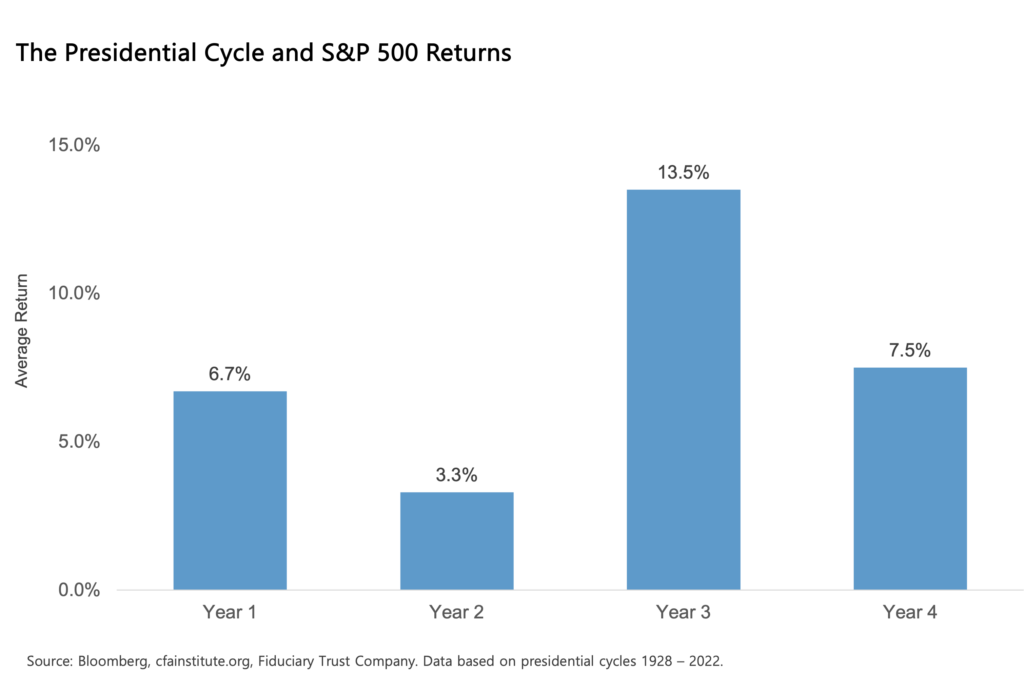

まさに去年(2023年)ではあったのですが、大統領選挙1年前が統計的には上昇率が最も高く、次いで大統領選挙該当年で平均7.5%の上昇とのこと。

とはいえ2008年のように外的要因が大きいとそんなうまくもいきませんが。

さて、イエレンさんが「ソフトランディング宣言」をされていましたが、真相はどうなっていくのでしょうか。