6月のCPI発表や7月のFOMCと、不確定要素が多く残る中、インフレ鈍化・景気後退回避期待から、この週は株価が上昇しました。週間でS&P500は6.45%上昇しました。

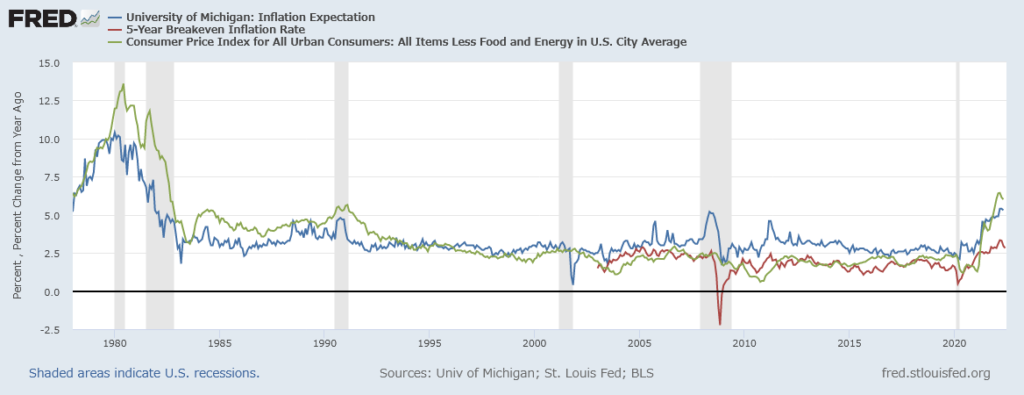

上昇の牽引役となったのが、ミシガン大学のインフレ調査で、5-10年先のインフレ期待は3.1%と、速報値の3.3%から下向きに修正されたことです。

このインフレ指標は、300~500人を対象にアンケート調査したもので、個人のインフレマインドを測るうえでFRBも重要視しています。インフレマインドを測る指標として「ブレークイーブンインフレ率」がありますが、これは物価連動債の価格から逆算した予想インフレ率になりますが、こちらは市場参加者(債券トレーダー)が予想するインフレ率を表します。

またタカ派で知られる米セントルイス連銀のブラード総裁がUBS主催のイベントで「米国は景気回復の初期段階にある。この段階でリセッションに逆戻りするのは通常ないだろう。」と発言したことも株価を押し上げました。

米国経済の景気後退に関しては、IMFも「リセッション(景気後退)は辛うじて回避する」との調査報告を示しました。

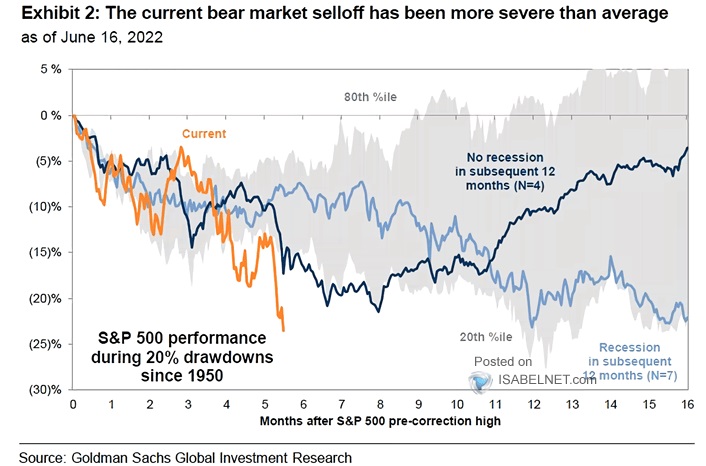

いずれにせよ、今回の株価の調整は、過去のどんな局面よりも速いペースで進んでいますので、そろそろ一反のリバウンドは見込めそうです。ただし、その後はブラード総裁の言うとおり、景気後退を避けられれば良いのですが、そうでなければ一層の底値が待ち受けています。

金利も上昇し、株価も不安定と、何に投資をすれば分からない局面ですが

ハイイールド債が良い。

というアライアン・バーンスタイン(以下「AB」)のレポートの見つけました。

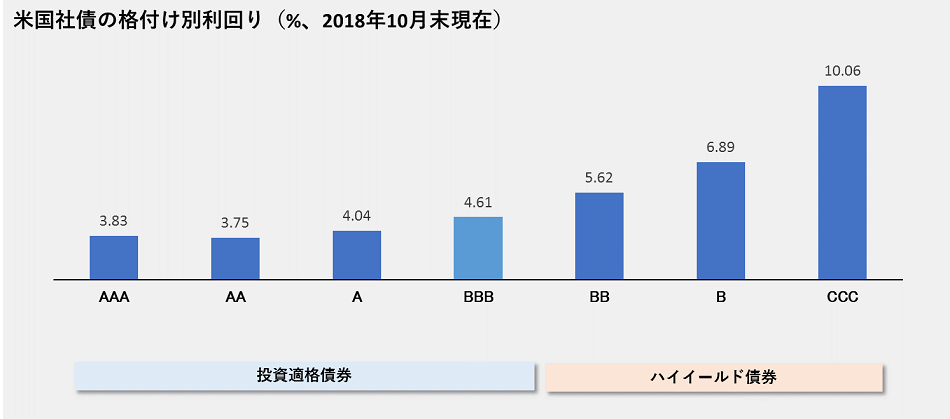

ハイイールド債とは「ハイイールド(高利回り)」という名のとおり、BB格以下の格付なので「デフォルトし易い」というリスクの一方で高い利回りを提供してくれる債券のことです。

いわゆるクレジットリスク(信用リスク)をリターン源泉としています。もちろん債券なので金利リスク(金利上昇局面では価格が下がる)を内包しており、現在の金利上昇局面でも完璧な耐性があるのではないのですが、通常の債券(投資適格)と比較して”厚い”利回りも持っているので、通常債券よりは利回りの低下影響が小さいというものです。

また、クレジットリスク(信用リスク)ということで、景気後退時には株価と同様に下落しやすい傾向があります。(株式と相関が高い)

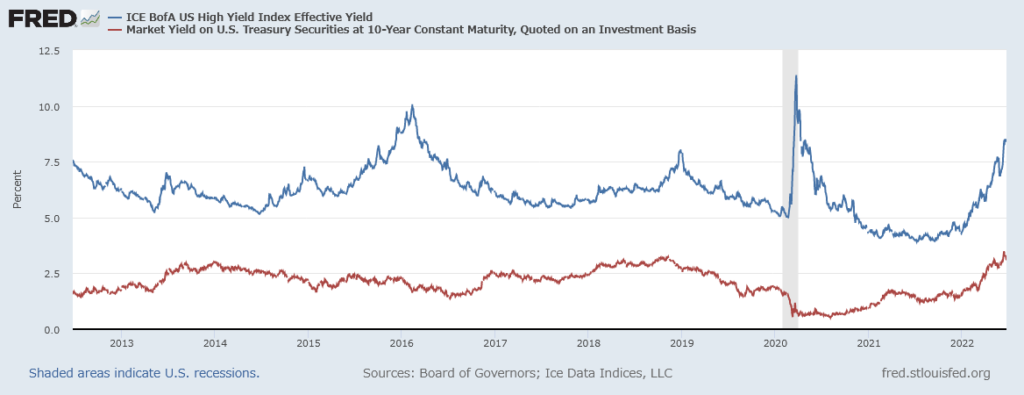

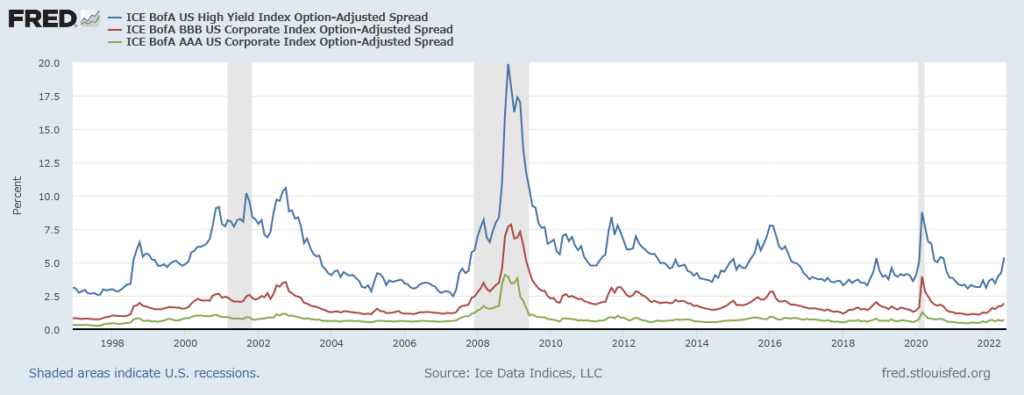

具体的にほぼリスクフリーレートに近い米国債(10年)と比較してみると、米国債が約3%の利回りに対してハイイールド債は8.5%の利回りを享受できます。念のため説明しておくと、2020年3月のコロナショックでは利回りが10%を超えていますが、これは表面利率(クーポン)が上昇したのではなく、需要と供給の影響(デフォルトが増えるという思惑で売られた)で債券価格が低下したため、相対的に利回りが上昇しました。

今回も、結局は「景気後退に入りデフォルトが増えるから元本が毀損する前に売っちゃおう」という思惑から債券価格が低下(=利回りが上昇)しているのであって、決して脳死的に”お得”になっている訳ではありません。「利回りが高い!」と思って買っても、中身はデフォルトし易い社債ですので、元本が毀損してしまっては、結局は利回りは教授できません。

ということで、なかなかハイイールド債も難しい局面だと思うのですが、このレポートではその不安を払しょくするとのことです。

過去を振り返ると、成長が減速すると信用力は決まって急速に悪化する。ということはつまり、投資家は企業の相次ぐ格下げとデフォルトに備えるべきなのだろうか?アライアンス・バーンスタイン(以下、「AB」)はそうは思わない。

ABの見解をまとめると

簡単には潰れないんじゃないかな。

とのこと。

今日の社債発行体は、過去の景気後退突入時の発行体よりも財務の面ではるかに優れた状態にあり、この不確実性の影響で企業はこの2年間、たとえ売上や収益が回復してもバランスシートと流動性を保守的に管理してきたことが功を奏しているそうです。

具体的には会社の借入金等の利息の支払い能力を測るための指標であるカバレッジ・レシオ(倍率が高いほうが利息支払いに対する余裕がある)は上昇していますし、本業の収益率(減価償却費の影響を除いた本業の収益力)を測定する指標であるEDITDAマージンも上昇しています。

また、肝心のデフォルト率も「パンデミック時(2020年3月)に脆弱な企業は駆逐されたから、今更駆逐されるような企業はないだろう」とのこと。

パンデミックが引き起こしたデフォルトの波(2020年10月にはデフォルト率が6.3%にまで上昇した)により、企業部門は実質浄化された。当時ぜい弱だった企業は既にデフォルトに陥り、現在は投資対象から外れている。生き残った企業は強固な企業ばかりである。

それも2年足らず前の話であり、単純に言って、生き残った企業が財務的に不健康な習慣を身につけるには十分な時間が経過していない。したがって、仮に景気後退に陥ったとしても、2022年のデフォルト率は低水準を保ち、欧州は1%前後、米国は1%から2%になると予想する。

ABより

景気が減速しようとしている時にこれほどまでにファンダメンタルズが強固なことは今までなかったことに加え、過去の景気後退局面でもハイイールド債はしっかり役割を果たしてきたという歴史があります。

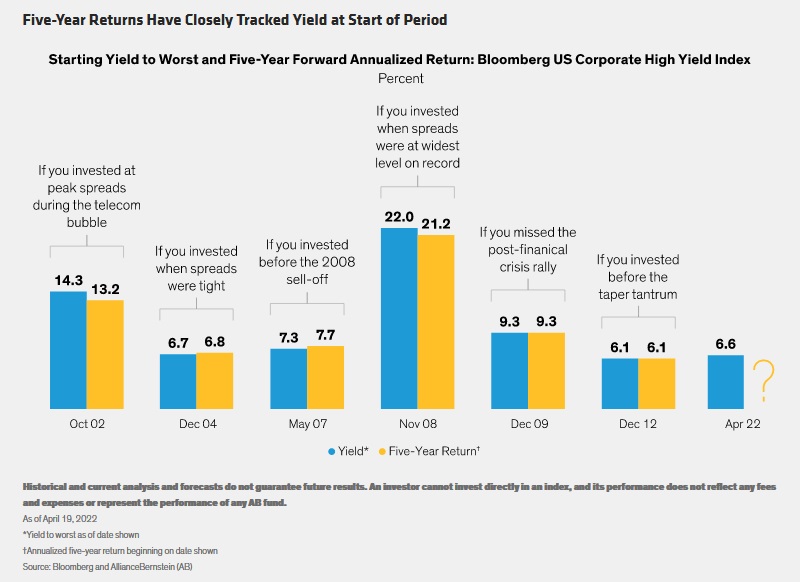

実際にスプレッドがワイドニング(ハイイールド債が売られて相対的な国債利回りとの乖離が大きくなった)した局面でハイイールド債を購入すると、5年後には利回り(現在で言うと8.5%)を確保してきたというもの。もちろん表明利率によるリターンが大きいと思われますが、実際はいくつかの社債はデフォルト(リーマンショック時には1割がデフォルト)していますから、景気が落ち着いてきた買い戻しが入ったことによるリターン(プラスのキャピタルリターン)との合計かと思います。

前回の記事で紹介したように、株価は短期的には急上昇が見込まれる可能性がありますが、長期的には「金利が高い新しい時代(むしろ旧現代に戻る)」となり、今までのような年率2桁%の株価の上昇は見込めなくなります。

そういった環境下では、ほぼ2桁(約8.5%)のリターンは小さくないです。下落時も、非投資適格といえど債券は債券ですから、株式の半分ほどで済んでいます。

運用の結果は誰にも予想できないことですから、悔いが残らないよう自分で選んでいきたいと思います。