2019年も終わりに近づいている時期に、一つのニュースが目につきました。

記録的干ばつの豪東部で水泥棒 30万リットル盗まれる。

過去数十年で最悪の干ばつに見舞われているオーストラリア東部で今月、水30万リットルが盗まれる事件があり、警察が窃盗犯の行方を追っている。当局が19日明らかにした。

AFP 2019/12/21

水が盗まれて、ニュースになる時代がくるとは・・・

マネー・ショートという映画

「水」で思い出すのが、2015年に公開されたマネーショートという映画です。

2008年に起こった「リーマン・ショック」で経済は世界的に大混乱状態になる中、別々の4人のトレーダーたちが、4000億円もの利益を叩き出すという実話を元にした物語です。

実話なのでネタバレしますが、当時サブプライムローンという住宅ローンが流行っていました。

サブプライムローンとは低所得者向けの住宅ローンで、当時住宅バブルでもあったことから

とりあえず家を買っておけばそのうち値上がりするから、もしローンが払えなくなれば住宅を売ればいい。

という理屈と、借り入れ当初は支払額が安く、徐々に支払額が増えていくという商品特性から、どこの金融機関もこぞって販売しました。

さらに、当時証券化によりサブプライムローンは投資商品化され、金融機関は自分のリスクヘッジ(証券化によりサブプライムローンのデフォルトリスクは投資商品を買った人に移行)ができ、証券会社は金融理論によってレバレッジを効かせたりと難しい商品を作って売り、というサイクルであっというまにサブプライムローンとその証券化商品が広がっていきました。

普通、なんかやばそう・・・と思いますが、当時格付け会社自身もやばいと思いながら、いろいろな事情で格付けを下げることもできず、「嫌なものは見ない」と放置されていたことも映画では説明していました。

そんなパーティームードの中、”さすがにもうバブルも終わりだろ“と経済が崩壊する方に賭けに出て、みなさんがご存知とおり、その賭けに勝った人たちの物語です。

マイケル・バーリ(Michael Burry)

記憶が定かではないのですが、その最後のエンドロールで賭けに勝った4人にうちの一人であるマイケル・バーリ(実在の人物)について

“マイケル・バーリが次に注目している投資対象は「水」だ。“

“Michael Burry is focusing all of his trading on one commodity: Water”

とホラー映画張りにメッセージを残して、映画は終わります。

マイケル・バーリはカルフォルニア大学で医者になりますが、2000年より”Scion Capital”というヘッジファンド(運用会社)を立ち上げます。2008年にヘッジファンドを畳んでからは、個人投資家として今なお活動しているようです。(wikipediaより)

投資対象が「水」ということはどういうこと?

投資対象が「水」ということはどういうことなのでしょうか。

水を何億リットルを買い占めるとか?綺麗な水が湧いてくる山々を買収するとか?いろいろ投資する方法に種類がありそうです。今、長期投資家が注目しているのが、”水のインフラ投資“だそうです。

高速道路・空港等のインフラ投資は、債券のリターンが取れなくなってきてから、最近よく聞く投資対象です。

インフラ事業は社会に欠かせないものですし、景気変動も受けにくく、規制等による高い参入障壁、安定したキャッシュフローというメリットがあります。

一方で、インフラが完成・軌道に乗るまでの長期投資であること、なかなか案件が出てこない、案件が出てきても毎年利回りの高い案件が出てくる保証はなく(いわゆるビンテージといいます)、投資タイミングを待つのにキャッシュが滞留してしまうというデメリットがあります。

年金基金のような、大きくリターンを期待するのではなく、毎年チャリンチャリンとインカムが入ってくることを好む投資家にはちょうどいいですね。

水のインフラ投資とは

水のインフラと言えば国などの自治体によって運営されていることが一般的です。

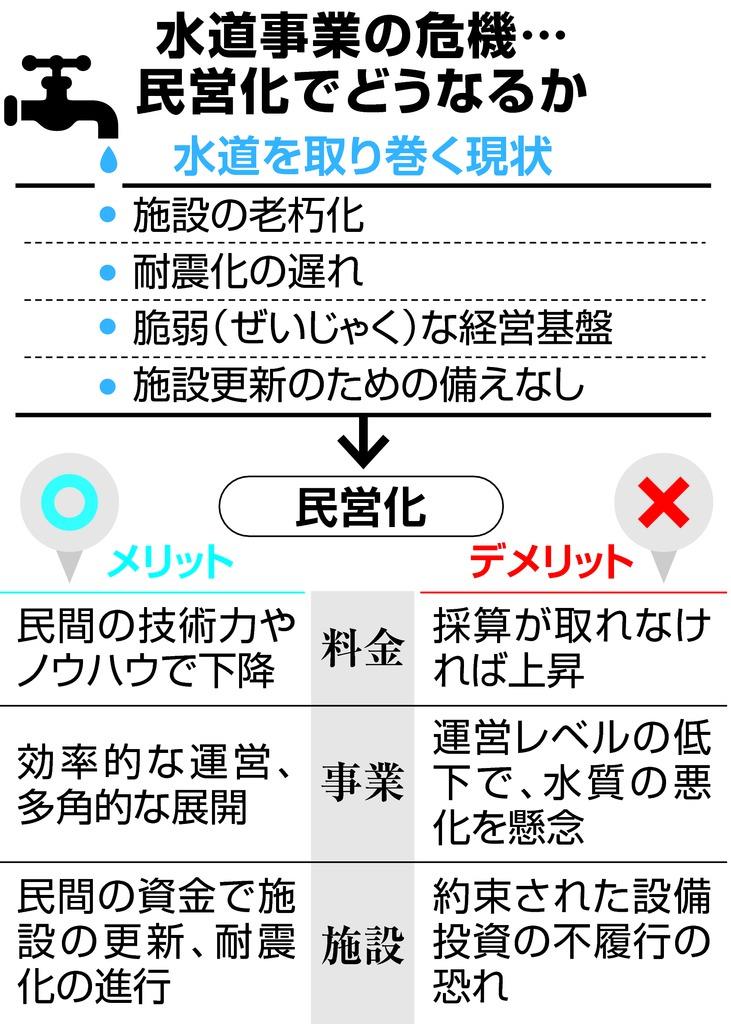

しかし、老朽化するインフラ整備にかかるコストは膨大で、日本でも水インフラ事業の民営化が急務となっています。

まさに、水道事業を民営化しやすくする改正水道法が2019年10月に施行されました。

メリット・デメリットは様々ですが、人間が生活するうえで必要なものですので、何かしら整備・投資が必要になります。

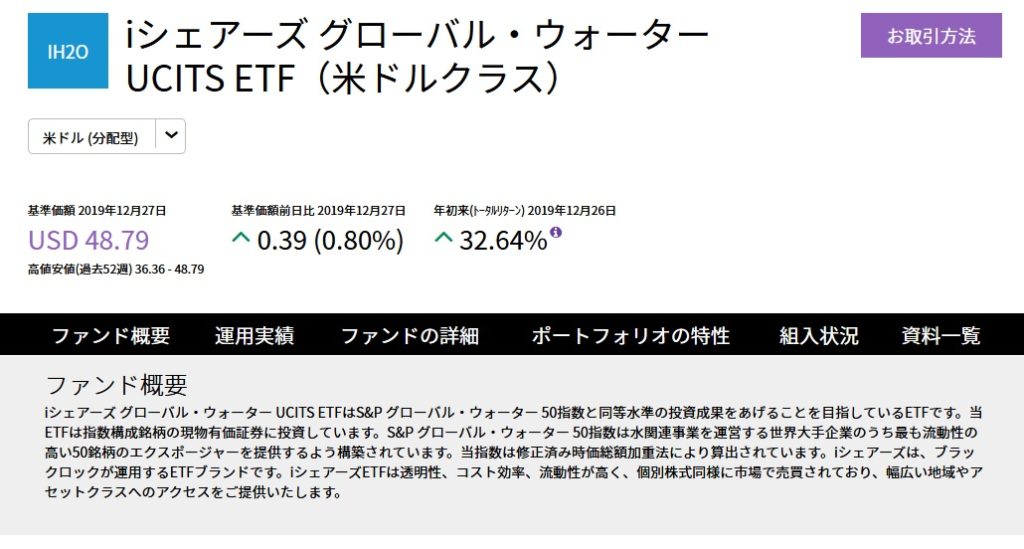

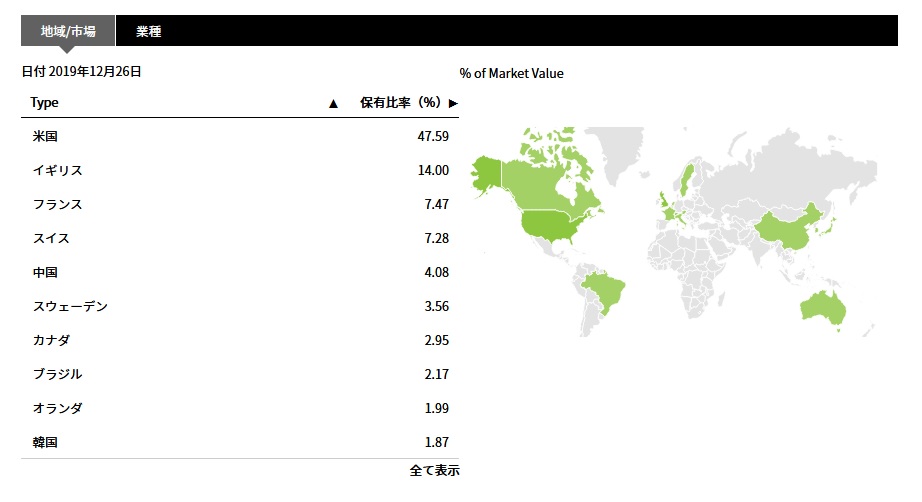

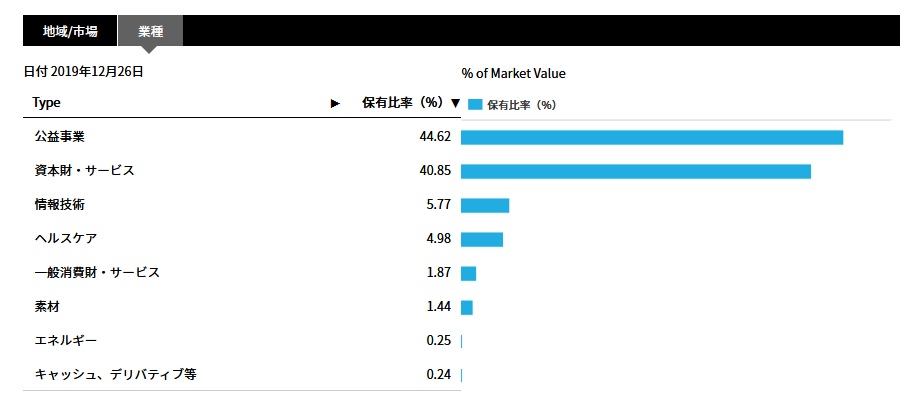

ちなみに個人でも投資できるか、調べてみました。そうすると、世界最大の投資銀行であるブラックロック社で”水ETF“なるものがありました。

このETFはインフラに直接投資するのではなく、水に関連する事業を展開している上場企業に投資するというものです。

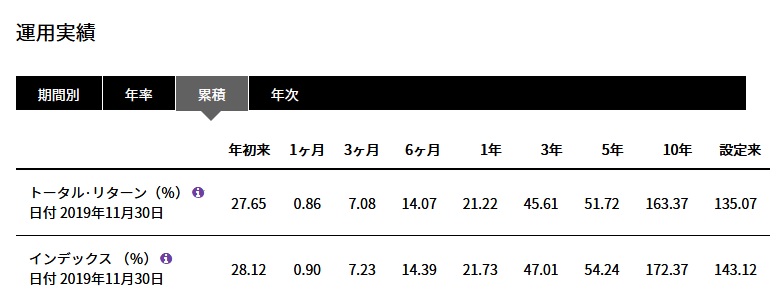

気になるパフォーマンスは5年で50%ほど。S&P500のパフォーマンスは同期間(配当込)で70%ほどなので、アンダーパフォームしてますね。

S&P500は3年で約45%、直近1年が12%なので、最近になるほど水ETFのパフォーマンスのほうが上回ってきているようです。

最近はESGとかSDGsとか環境問題に関する投資が意識されています。

確かに「地球にやさしい企業でないと業種的にもレピュテーション(評判)的にも続かない」という理屈が分かりますが、本当にパフォーマンスに影響するのかは疑問です。