昨今はGAFAに代わってアップル、マイクロソフト、エヌビディア、アルファベット、アマゾン・ドット・コム、メタ・プラットフォームズ、テスラで構成されるマグニフィセント・セブンという言葉が出てきたように、一部の銘柄だけが上昇することにも懸念が出てきています。

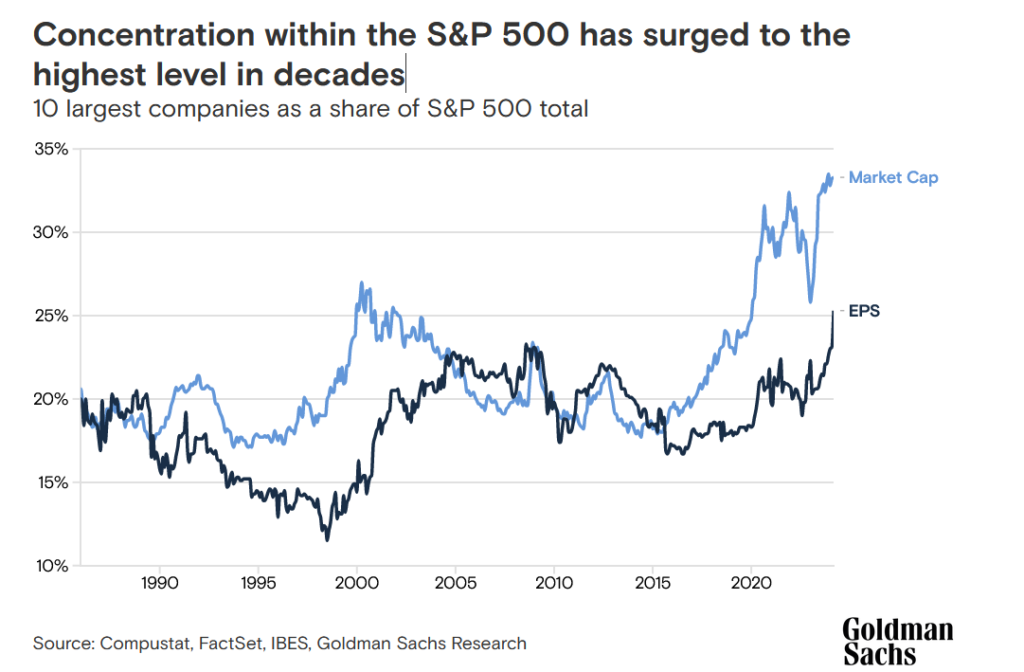

ゴールドマンサックスのレポートによれば、上位10銘柄の時価構成比が、過去対比大きく増加しています。

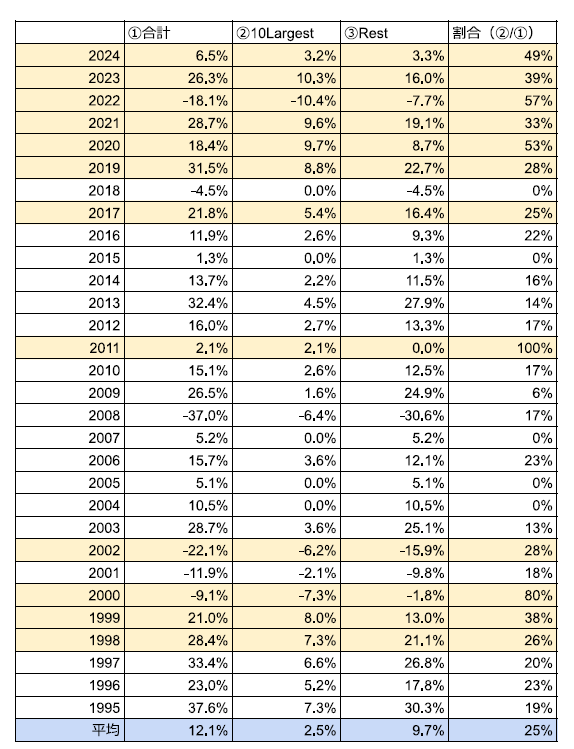

リターン寄与度についても同様に、ここ数年の米国株式市場全体対比、上位10銘柄のリターン寄与度は過去平均(25%)を上回る年が続いており、中長期で見た場合の市場の様相とは少し異なることが見て取れます。

過去に遡ると、同程度まで上位銘柄に集中したのはドットコムバブルの頃で、ある意味現在のハイテクセクターが市場をけん引しているのと環境は同じです。経済サイクルとしてハイテクセクターが市場をけん引するときは、やはり技術革新を伴うのでセクターとして集中的な相場になることが合理的な現象なのか、それともバブル崩壊が待ち受けているのかは分かりません。

ただし、銘柄集中が下振れリスクの懸念材料と想像しがちですが、ゴールドマンサックスの調査によると、過去の銘柄集中のピーク後の12か月間では、S&P500指数は下落よりも上昇の方が多かったとのこと。

Goldman Sachs Research found that while investors usually think of elevated concentration as a sign of downside risk, the S&P 500 rallied more often than it declined during the 12 months following past episodes of peak concentration.

Goldman Sachsより

具体的には、銘柄集中がピークに達した後も上昇を続けた傾向があり、銘柄集中のピークは大きな経済低迷の底を示し、例えば昨今の状況と類似する1973 年と2000 年では、失業率は低く、株式市場に堅調なリターンをもたらしたとのことです。

In most of these periods, stocks continued to rally after reaching peak concentration, our analysts note. The most recent episodes of this, in 2009 and 2020, coincided with sharp improvements in the macroeconomic outlook. In 1932, peak concentration marked the bottom of a major economic downturn, with the S&P 500 rising sharply in the subsequent months.

There are similarities between prevailing conditions today and the episodes in 1973 and 2000. Unemployment is low, and concentration is rising alongside strong equity market returns. “In each of those episodes, the peak of equity market concentration also marked the peak of a bull market, and the economy entered recession with the subsequent year,” Snider writes.

Goldman Sachsより

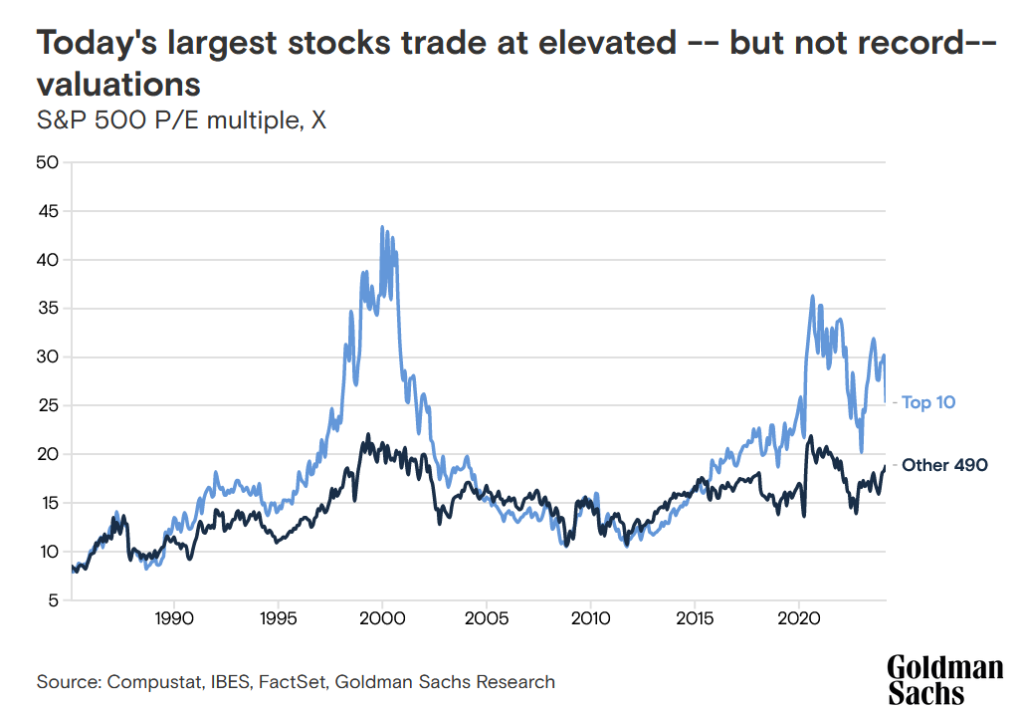

実際、このようなハイテク株の上昇は、前述の通り2000年ごろのドットコムバブル崩壊を彷彿とさせますが、株価の割高度(バリュエーション)はそれほど高くないことが安心材料とのことです。

やはり乗れる波には乗っておかないと、ということですね。