金融システム不安前までは「このままインフレも落ち着いて強い経済のまま突き進むのか?」といった”ノーランディング”期待がありましたが、金融システム不安が起こり、一方でインフレの主要因である雇用の強さも続いています。

金融システム不安が起こり、リーマンショックを彷彿させるような市場環境となったことから、ここから株価が下がると予想する投資家も増えてきました。

、ウェルズ・ファーゴの株式戦略責任者、クリス・ハーベイ氏は、向こう3カ月から半年でS&P500種株価指数は10%の調整を強いられると予想。これによりS&P500種は3700近辺まで下落し、昨年11月以来の水準に近づくとの見通しを示した。一方、年末予想は4200を維持した。

リーマンショックは、2007年の終わりから発生したサブプライム住宅ローン危機を発端に、2008年9月15日に投資銀行のリーマン・ブラザーズが経営破綻するまでの一連の金融危機を呼びます。

このときも、2008年3月に大手投資銀行(当時アメリカ第5位)のベアー・スターンズの経営危機が発覚し、結果として2008年5月30日付でJPモルガンに買収されました。まるで今回のUBSとクレディ・スイスの合併のようです。

個人的な感覚ですが、今回、金融危機が起こらない理由として「もう利上げしきった」という雰囲気が挙げられるかと思います。金融危機が起こりそうになったら、FRBがすぐに利下げするだろうということで、年内利下げを織り込んできました。

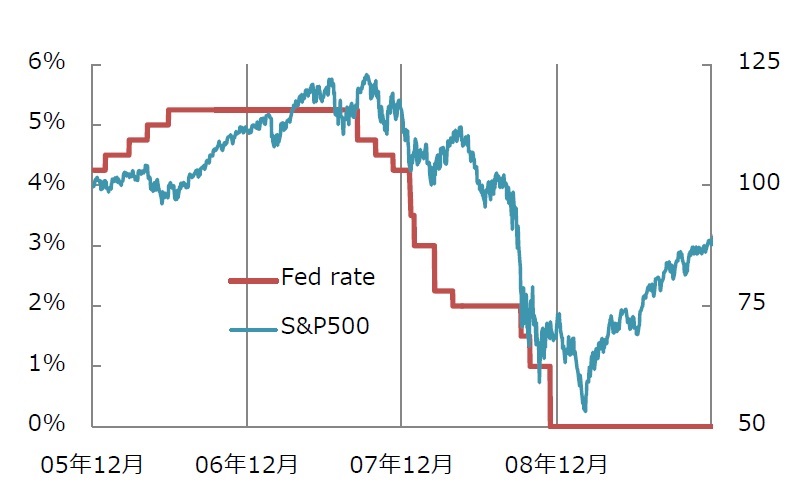

しかし、リーマンショックを振り返って見ると、利下げが十分前に利下げしてからショックが起こっています。具体的には最初の利下げが2007年9月に行われ、株価が底になるまでに約1年半(2009年3月)の時間を要しています。

たしかに利上げ終了後に株価が23%近く上昇する場面もありましたが、やはり高い金利を維持したことの副作用で金融危機が生じてしまったように思えます。長い歴史を振り返ると、平均としては利下げ後は株価が下がる傾向のようです。

一方で、ゴールドマン・サックスのレポートでは「金融危機は生じない」と言っています。

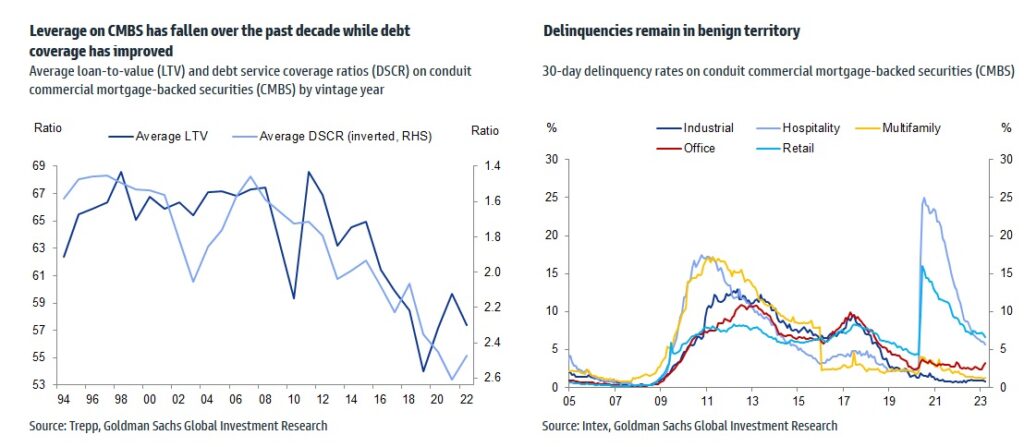

ファンダメンタル面では、市場は、少なくとも世界的な金融危機や1980 年代後半のS&L危機の前に比べて、強気のポジションにありました。引受基準の厳格化、CMBS の発行体と関連会社に対するリスク保持ルールを導入した規制環境の厳格化、ローン・トゥ・バリューの低下と債務返済カバー率の上昇により、その後の10年間で信用の質は著しく改善されました。

On the fundamental side, the market was also in a position of strength, at least relative to the run-up to the global financial crisis or the S&L crisis of the late 1980s. Owing to tighter underwriting standards, a tougher regulatory environment that introduced risk retention rules for CMBS issuers and affiliated parties, lower loan-to-value and higher debt service coverage ratios , credit quality notably improved in the decade that followed the aftermath of the global financial crisis.

まさにリーマンショックを予想したと言われるマイケル・バーリも

”売れ”と言ったのは間違っていた。

という意味深なツイートを残しています。

2022年7月に”逆イールド”になって早1年が経とうとしています。(2022年4月に一瞬なりましたが)