2025年も1か月が過ぎました。毎月12,000円積立てているidecoと、毎月30,000円積立ているのTHEOの運用実績を確認していきたいと思います。

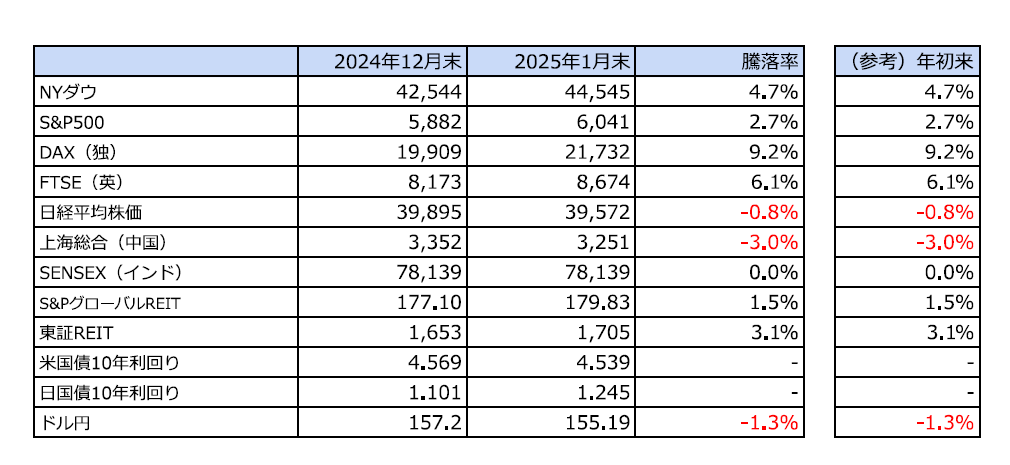

2025年1月のマーケット

米国株式は、ディープシークショックを受けて半導体株等が急落する局面もありましたが、好調な企業収益を背景に月間では上昇しました。欧州株式は金融株などが悪材料出尽くしから反発し、特にドイツDAXは9%上昇しました。

米国金利は、強い経済指標が発表されたことから月央まで上昇しましたが、物価上昇率加速懸念等も後退し、低下に転じました。一方で日本金利は、日銀の政策金利の引き上げや米長期金利の上昇などの影響を受けて上昇しました。

ideco

idecoは投資開始来で、先月の10.52%から10.30%に下落しました。

JREITが回復しています。外貨投資家にとっては米国金利との比較要因で、国内金融機関は国内金利上昇懸念で、外投資家や金融機関による投資信託がJ-REITを売り越す動きが続いていましたが、米金利の低下、国内金利の頭打ち期待から状況は改善しているようです。

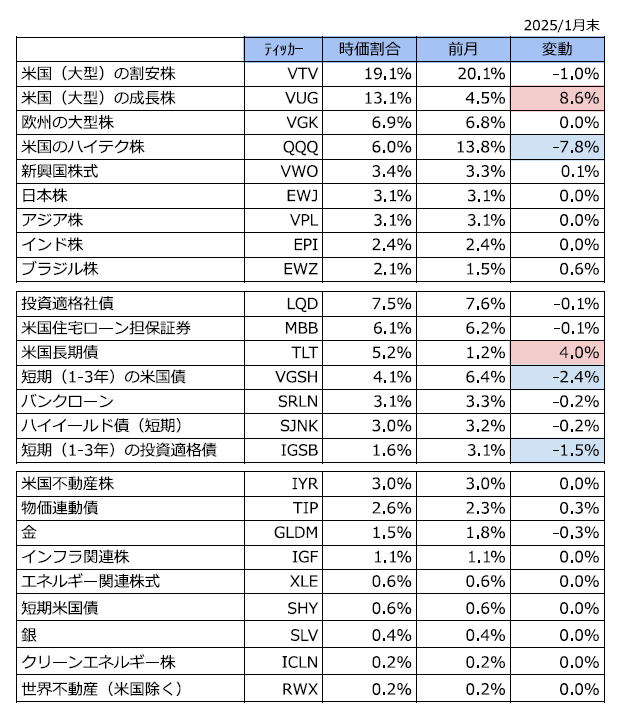

THEO

ロボアドバイザー投資のTHEOは、先月の46.24%から44.63%に低下しました。

細かい戦略については、ドラスティックな動きがあり、まずは米国ハイテク株(QQQ)の大きな削減、そして米国長期債(TLT)の増加です。

S&P500のPERは約30倍ですが、S&P500からM7を除いた「S&P493」のPERは19倍とM7がかなり全体を引き上げていることが分かります。なお、日経平均のPERは約15倍でありS&P493とそれほど変わらない水準まで上昇しました。

加えて、S&P493は増益基調が強まり、25年7〜9月には増益率でM7に匹敵する見通しです。このような背景から、ハイテク株から大型株への振り替えを行ったのでしょうか。

債券クラスでも、短期債から長期債へのシフトが見られました。TLTは残存期間が20年を超える米国債への投資を中心としたETFです。加重平均残存期間は約26年、平均利回りは4.8%となっています。

さすがに金利上昇も一服し、今後の金利低下なのか景気後退を期待してなのでしょうか。自分では1年前から投資している長期債にTHEOも賛同してくれたことは感慨深いことです。