「ネガティブサプライズ」

そんな言葉がまさに当てはまる発表でした。

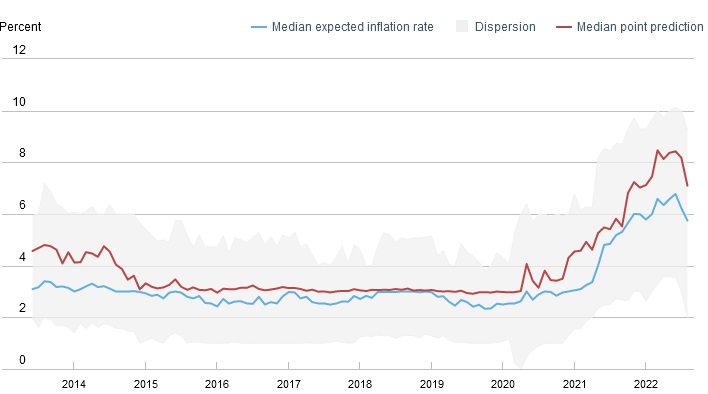

前評判の市場予想は前月比0.1%の減少(前年比は8.1%)、前日に発表されたニューヨーク連銀の期待インフレ率も大きく低下しました。

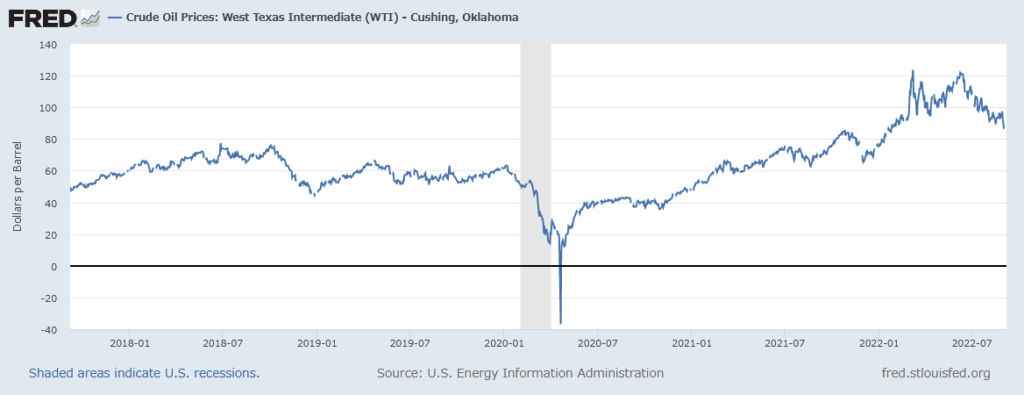

3年後のインフレ期待は3.2%から2.8%に低下。1年後については6.2%から5.7%に低下しました。原油価格も一時期1バレル120ドルを超える局面もありましたが、足元90ドルを下回っています。

JPモルガンもレポートでも「インフレ問題は自ずと解決、ゆがみは解消され、米金融当局の0.75ポイント利上げは行き過ぎだったことになると考えている。当局は姿勢を反転させる可能性が高く、シクリカル資産に追い風になるだろう」と楽観的なものでした。

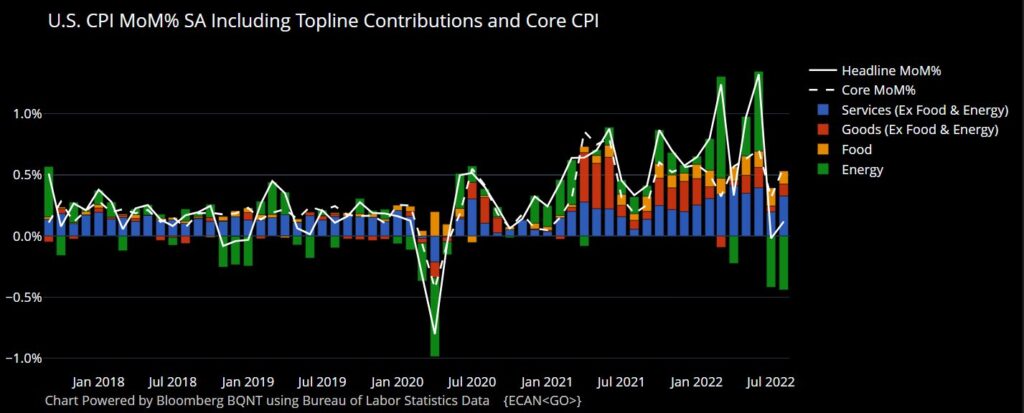

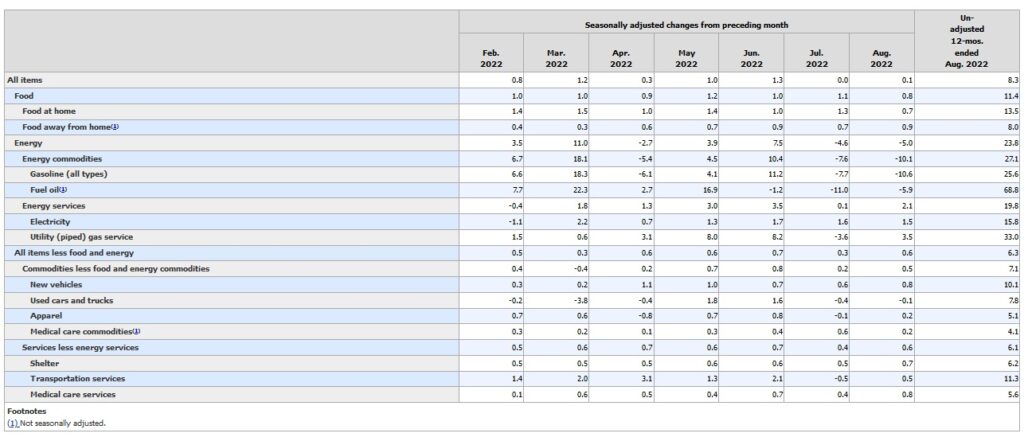

しかし蓋を開けてみれば8.3%の上昇。総合指数は前月の8.5%から下落したものの、前月比減少(△0.1%)を予想していた一方で、0.1%の上昇となりました。

一方でガソリン価格は前月比で10.6%低下したものの、CPI全体の約3分の1を占める住居費は上昇が前月比で0.7%上昇(前年比6.2%上昇)したことや、食品も前月比0.8%(前年比11.4%)と、他の項目が伸びていることが要因となりました。今や賃金がインフレの主要なけん引役となっていることを示しているとのことです。

インフレ鈍化を期待して9月に入ってから前日まで復調基調だった株価は一転大幅下落。この日S&P500は4.32%の下落、ナスダックに至っては5%を超える下落となり、2020年6月以来の大幅下落となりました。

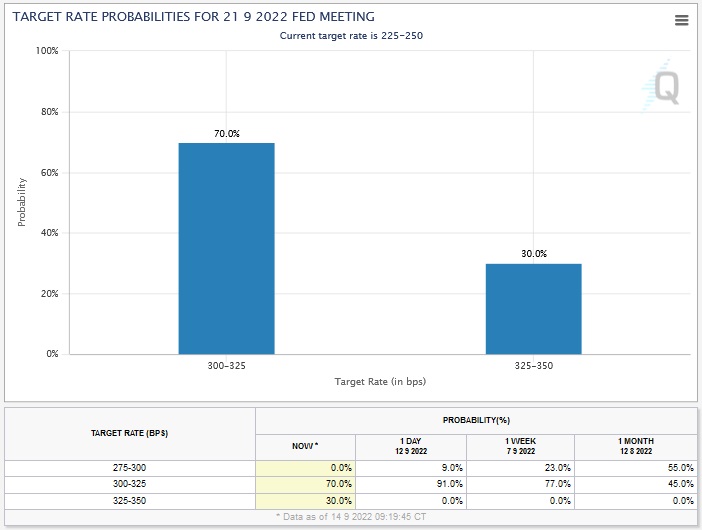

「とことんインフレと戦う」と宣言しているFRBの姿勢から、この日だけでも短期金利が大きく上昇し、それまで0.75%でほぼ織り込み済みだった9月の利上げ予想が、1日で1.00%利上げまで予想されるようになりました。

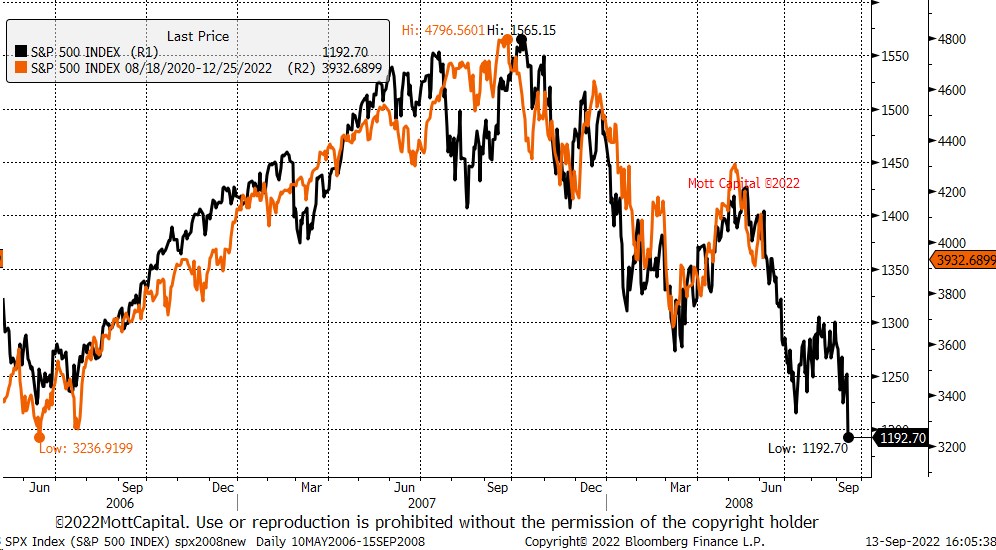

ここ数か月の間で回ってきた「リーマンショック時」のチャートと今のチャートの比較。やたら一致しており、ここからの更なる下落が容易に想像できてしまいます。

チャートを見る限り3200まで、つまり現在(4000)から20%下落してしまうのでしょうか。泣