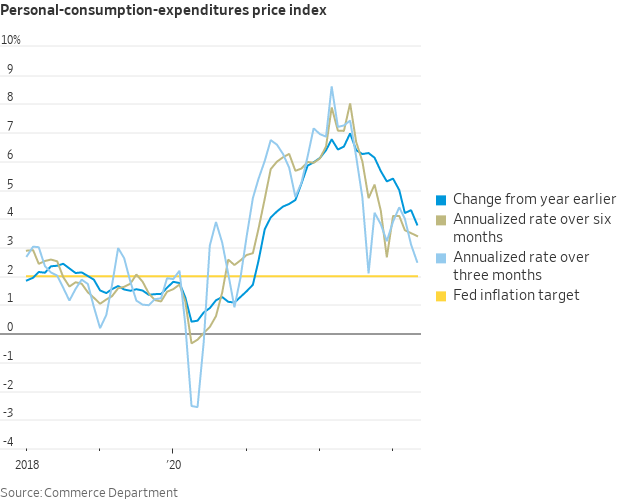

6月の最終日に注目された個人消費支出(PCE)が発表され、前月比0.1%上昇(前月は0.4%上昇)、前年比では3.8%(前月は4.3%)とインフレが鈍化していることを示しました。

同日発表の6月の米ミシガン大学消費者マインド指数(確定値)は64.4と前月の59.2から改善し、1年先のインフレ期待は3.3%に低下(前月4.2%)と株価にとって都合の良い結果が出ました。

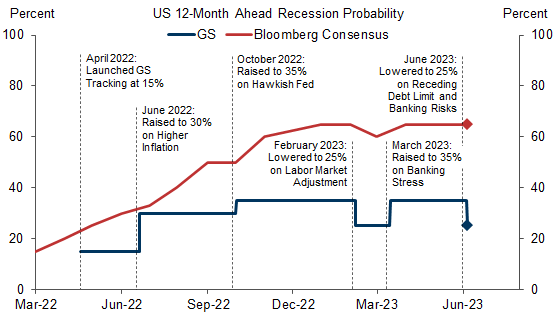

米国では景気後退への懸念が依然として大きく残っていますが、ゴールドマン・サックス・リサーチによると、最近12カ月間の景気後退確率を25%に引き下げ、米国経済が失業率の急激な増加なしに軟着陸できるという心強い兆候が見られるとのことです。

While fears over recession are still looming large in the U.S., there are encouraging signs that the U.S. economy can achieve a soft landing without a sharp increase in unemployment, according to Goldman Sachs Research, which recently lowered its 12-month recession probability to 25%.

Goldman Sachsより

ゴールドマン・サックス・グループ前最高経営責任者(CEO)のロイド・ブランクファイン氏も、最新の各経済データにより、米経済がリセッション(景気後退)を回避する可能性に道が開かれたとの見方を示しました。

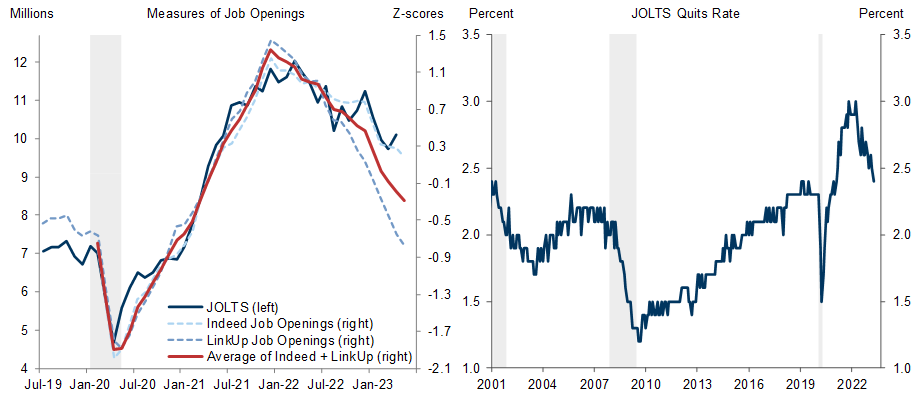

米国のチーフエコノミストであるデービッド・メリクル氏は、楽観的な見方の主な要因として労働市場のリバランスを挙げています。雇用と労働者のギャップ(総労働需要から総労働供給を差し引いたもの)の600万人から約300万人への大幅な減少は「驚くほど痛みを伴わず」、失業率の上昇もなく達成されたとのことです。 インフレ水準は依然として高いものの、賃金の伸びは鈍化しているようで、サプライチェーンの問題は緩和され、家賃インフレの先行指標は大幅に低下し、インフレ心理は正常化しつつあるとしています。

David Mericle, our chief U.S. economist, points to a rebalancing of the labor market as a key factor behind his optimism. A large decline in the jobs-workers gap — total labor demand minus total labor supply — to about 3 million from 6 million has been “remarkably painless” and achieved without an increase in the unemployment rate, Mericle says. “Instead, we’ve seen a big decline in job openings and a big recovery of labor supply do all of the work.” And while inflation levels are still high, wage growth appears to be softening, supply chain problems are easing, leading indicators of rent inflation have fallen sharply and inflation psychology is normalizing.

Goldman Sachsより

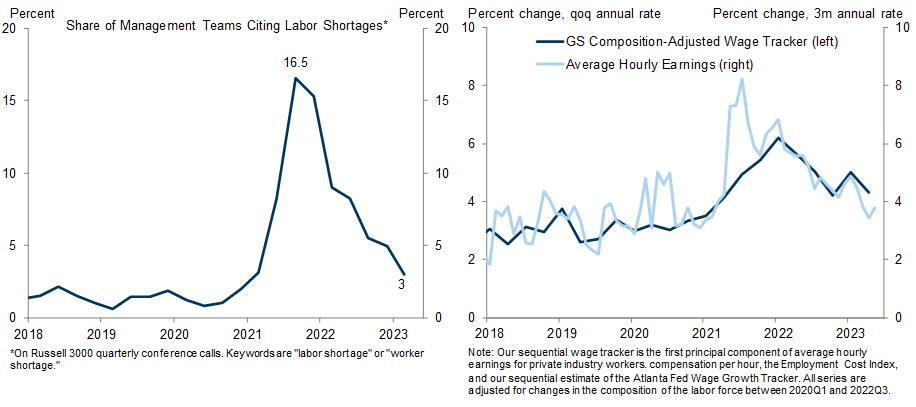

掘り下げていくと、労働市場の過熱を示す指標は改善を続けています。まず、JOLTS による求人指標は 4月に 1,010 万人と驚くべき増加を示しましたが、LinkUpとIndeedによる民間部門の指標は4月と5月に減少しました。また、離職率はパンデミック前の範囲に戻っています。加えて、ラッセル3000の決算報告で労働力不足について言及した割合は、ピークの16.5%と比較して、2023 年第1四半期には 3.0% までさらに低下しました。

平均時給と賃金追跡調査の両方が引き続き減少傾向にあり、GSが推奨する労働市場バランスの指標はいずれも、パンデミック後の”いきすぎ”を元に戻して来ていますが、インフレ率2%と一致するまでにはまだ時間がかかりそうとのことです。

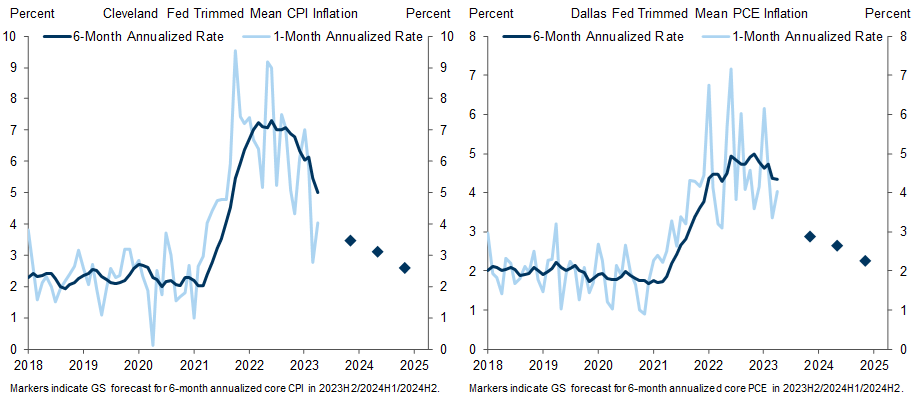

インフレ自体はどうなるのでしょうか。悪いニュースは、期待(市場の中央値)を上回り続けている(インフレ率が高止まる)ことですが、一方でクリーブランド連銀やダラス連銀の指標予測における減速が、単なる予測ではなく事実となったことだとのこと。

2023年下半期のさらなる進歩の見通しも良好とのことで、サプライチェーンの改善と中古車オークション価格の下落により、5月のCPIで中古車価格が再び上昇する可能性が高く、6月からはコア財のインフレが大幅に低下するはずとGSは見込んでいます。第二に、住宅価格の回復にもかかわらず、5月の季節調整後の募集賃料が低下する兆しが見られ、家賃インフレに関するニュースは依然として心強いものであり、第三に、労働市場のリバランスにより、住居を除くコアサービスのインフレは低下するはずとのことです(ただし、このカテゴリーでは進歩は緩やかにとどまると予想されます)。全体として、コア PCE インフレ率は2023年12月までに3.7%に低下し、下半期のその後の金利は平均2.9%になると予想しています。

さて、気になる政策金利の見通しですが、7月に25bpの利上げが追加され、ピーク金利は5.25%~5.50%のままとなるとのこと。その後、約1年間の長い休止期間があり、その後非常に段階的に削減が行われると予想しています。

Together with our above-consensus growth forecast, this has led us to add a 25bp hike, most likely in July, which would leave the peak funds rate at 5¼-5½%. Subsequently, we see a long pause of about a year, followed by very gradual cuts. On a probability-weighted basis, we continue to think that the rates market is underpricing the outlook for the funds rate over the next 1-2 years.

Goldman Sachsより