米国株価の上昇が止まりません。2024年も折り返しをしようとする中、年初来での上昇率が15%を超えました。特段2桁上昇することは、株式のリスクを考えれば不思議ではありませんが、これだけ上昇した分、いつ下落するか不安になります。

S&P500種やナスダック100といった株価指数の絶え間ない上昇は、「バイ・アンド・ホールド」を信奉する投資家の懐を潤しているが、多くのアナリストは依然として不安の種として捉えている。今年の指数上昇の3割余りをエヌビディアだけに負っている市場のいびつさに警戒しているためだ。(略)

ジョーンズトレーディングのチーフ市場ストラテジスト、マイケル・オルーク氏は「分散化とリスク回避は下期(7-12月)に向けた正しい行動だ」と指摘し、「投資家はエヌビディアがS&P500の強さをほぼ単独でけん引し続けることを期待すべきではない」と語った。

bloombergより

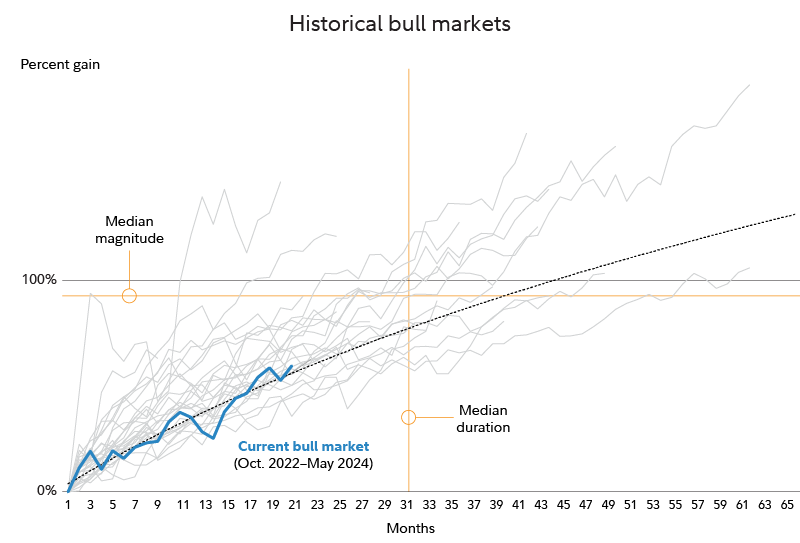

この上昇相場は2022年10月から始まりました。底値のS&P500は概ね3580で、足元5500を突破しようとしているのですから、54%近く上昇しました。ブル相場が1年8か月ほど続いています。

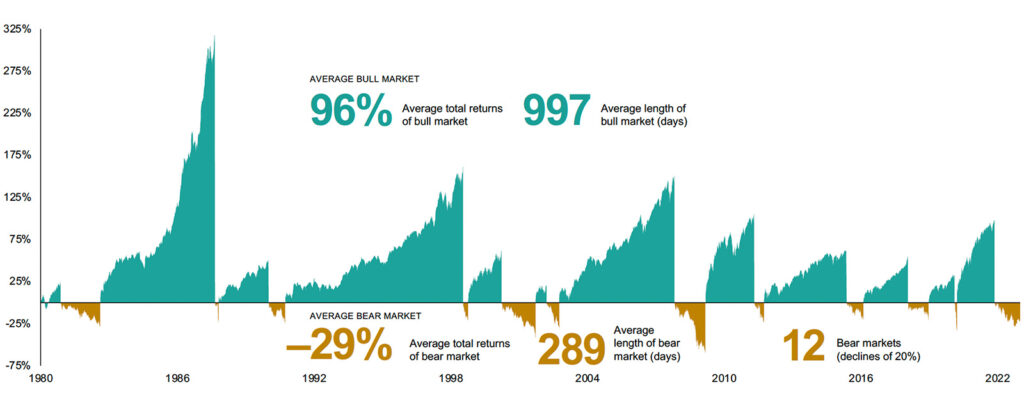

過去のブル相場を振り返って見ると、過去100年ほどの市場の歴史では、平均的に30か月続き、約 90%の利益をもたらしました。

平均90%の上昇ということは、現在まだ5合目程度と期待してしまうかもしれませんが、現在の環境は高インフレと高金利ということから、一部の歴史的な強気相場と比較しにくくなっているとのことです。特に、同様の圧力があった時期 (1960 年代と1980 年代) と比較すると、強気相場はより短く浅いものであり、典型的な上昇率は65%~75%であり、これを踏まえると現在の強気相場は後半戦に入っているとのことです。

Looking just at those numbers, we might only be in the fifth inning of this bull market.

However, I think that some of the dynamics to this cycle—namely high inflation and interest rates, which generally put pressure on stock valuations like price-earnings (P/E) ratios—make it less comparable to some historical bull markets. Focus specifically on periods when there were similar pressures (particularly in the 1960s and 1980s), and historical bull markets have often been shorter and shallower—with typical gains closer to 65% to 75%.

Hence my belief that we are further along in this cycle—perhaps in the seventh inning. While that might sound pessimistic to some investors (sure, 7 is closer to 9 than to 1), I do think time is still on our side here.

Fidelity「Rising earnings and a potential for falling rates are key.」(2024/6/17)より

まだまだ米国株は期待が出来そうですが、自分としては引き続き投資するものに悩んでいます。

株式リスクはそのリスクの見合うリターンを返してくれますが、追加投資に躊躇している理由は為替リスクです。気づけば、この記事を書いている現在(6/22)、ドル円が再度160円に到達しようとしています。

年末年始のドル円が140円で、ゴールデンウィークにも160円に到達したことから為替介入があって、この1か月ほど150円近辺で落ち着いていたのですが、再度160円にトライする相場になってしましました。

個人的には将来の為替見通しは、国力の衰退から1ドル200円程度にはいくのではないかと予想しているところではあるのですが

いつか米国の景気後退がきて金利が下がる

という予想(もう1年ほど当たっていない予想ですが)があり、日米金利差の縮小から1ドル100円まではいかないまでもそれなりに円高戻ることを予想しています。もちろん景気後退から脱すれば、また1ドル150円の今と変わらない相場に戻ると思うのですが

株価も下がって円高でもやられて

というダブルパンチはだいぶダメージを貰いそうなので、これ以上米国株のポジションを増やすことには躊躇しています。そんなこと言っていると、米国株上昇・円安相場と、タイミングを逃すのが投資の常ですが、長く投資を続けるためには自分の精神ケアは重要です。