このブログでも幾度と記事していますが、2021年に入って長期金利が上昇しています。

2020年末ではまだ1.0%未満だった長期金利(ここでは米国10年を指します)は、3月の中旬に1.7%を超える水準まで上昇しました。

そもそも”金利”とは、「お金を貸し借りするコスト」を示しており、コストが上がってもお金を借りたい(借りて投資したい)という需要が高まるほど、景気回復期待が強いことを示します。

また、金利は”債券の価値“を示す尺度でもあります。株価とは違って「償還」という考えが債券には存在します。満期には必ず「債券の価値は100円(額面)」とゴールの値段が決まっているため、ゴールと現在の債券の値段どれだけ差額があるか、しかもゴールまでの距離が1年なのか30年なのかとこれまた種類があるため、統一的な尺度として”金利”という概念を使っていると私は理解しています。

つまり、「債券が売られる=需供で債券の価格が安くなる=額面償還との差額が発生=年間の利回り(金利)が高い」という考えになります。やはり「経済が回復するから債券より株のほうが儲かるよね」という思考で債券が売られていることから、金利が上昇しています。そしてどこか「株のリスクと債券のリスクのちょうどいいところ」まで金利が上昇します。

一方で、2018年のように、金融引き締めにより、「金融緩和に支えられた株価上昇」の終わりが取りだたされ、一般的な経済学で考えると上記のように長期的には経済成長=株価上昇に繋がるのですが、一時的には株価下落が起こる局面が生じる可能性もあります。

日本経済新聞でも「米金利上昇 株式の悪材料ではない」という記事で、過度に心配するべきではないと言っています。

これまで株式は景気底打ち前後からいち早く上昇に転じたのに対し、米金利は3四半期遅れて上昇することが多かった。今回もこの経路をたどっているだけのようにも見える。金利上昇はあくまで景気回復を遅れて織り込んだ結果で、株式相場が一時的に影響を受けることはあっても腰折れにはならない。もちろん直近では株式のPER(予想収益率)が過去より高く、金利が急上昇すれば調整はあるだろう。しかしあくまで「市場内の事件」でありマクロ経済の回復が続く限り、最終的には株式もその軌道に落ち着くと考えられる。

日本経済新聞(2021/3/25)

さて、前置きが長くなりましたが、JPモルガンアセットでも金利上昇に関しての記事が出ていましたので(英語)、今回はそれを紹介したいと思います。

記事の内容は、日経新聞と同様に「金利上昇はあまり気にする必要はない」というものです。

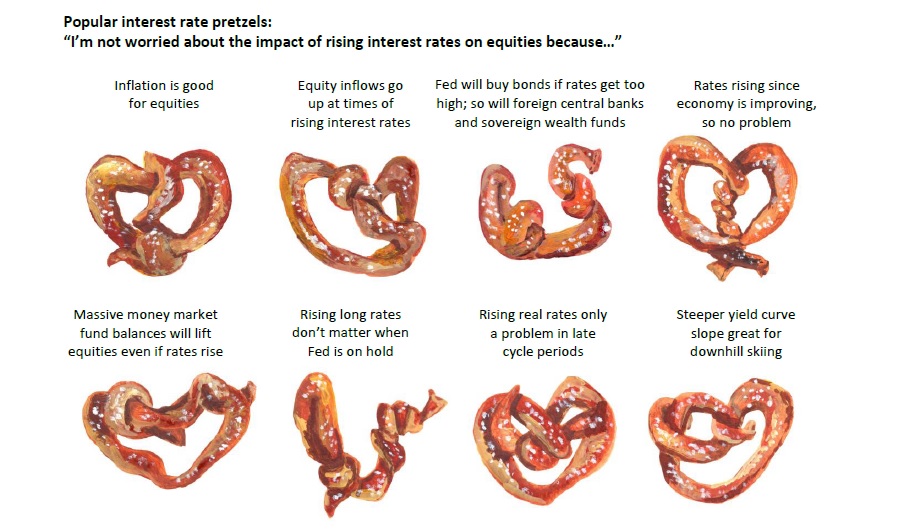

If long-term US interest rates stay below 2%, that’s a great sign for equity investors. But if they don’t…it’s amazing to see the pretzels that people contort into to convince themselves that rising rates are not a problem for equities.

(もし金利が2%以上にまで上昇しても、それは株式投資家にとって良いことだ。彼ら(株式投資家)が望んでいなくても、驚いたことに、彼らはプレッツェル(グニャグニャとしたパン)のように、金利の上昇は株価に問題ないと自分たちに言い聞かせるのだから。

ちなみに「pretzels」には「こんがらがった状態」という意味が込められているようで、今は金利上昇を心配して、調整局面を迎えているけど、なんだかんだ「こんがらがった理由」を付けて、自分を納得(convince themselves)させるんでしょ、と言っています。

具体的な「こんがらがった状態」とは

- インフレは株価に好影響

- 金利上昇と共に株式市場への資金流入が上昇する

- 金利が上がれば、FEDが債券購入するだろう

- 金利が上がるということは経済が改善している

- 金利が上昇したとしても、MMFが株価を引き上げる

- 長期金利が上昇してもFEDがどうせ買ってくれる

- 金利上昇は一時的なものだ

- 急なイールドカーブは、ダウンヒルスキーにうってつけ※

※債券のロールダウン効果が期待でき、債券投資家にとっては良い収益機会という意味かと(株式投資家にとってどんなメリットがあるのかは分かりませんが・・・)

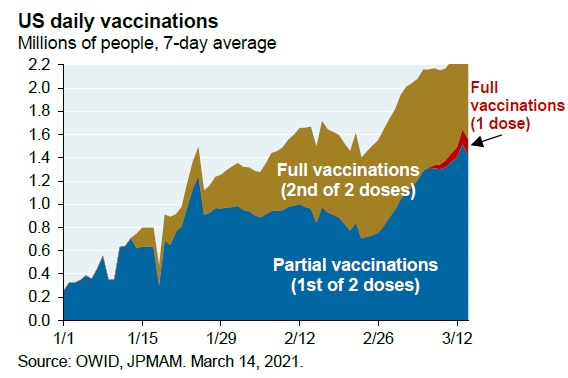

うまく和訳できていないものもありますが、いずれにせよ「失業率の改善やインフラ投資、1.9兆ドルの財政出勤、ワクチンの普及により、2021年は10%程度の株価上昇を見込んでいる」とのこと。

Our 2021 Outlook called for ~10% returns on US large cap stocks assuming a surge in consumer and business activity, widespread vaccinations and minimal disruption from vaccine-resistant variants, another $1.9 trillion in fiscal stimulus, an infrastructure bill in the fall, a collapse in US unemployment to ~4.5% by year end .

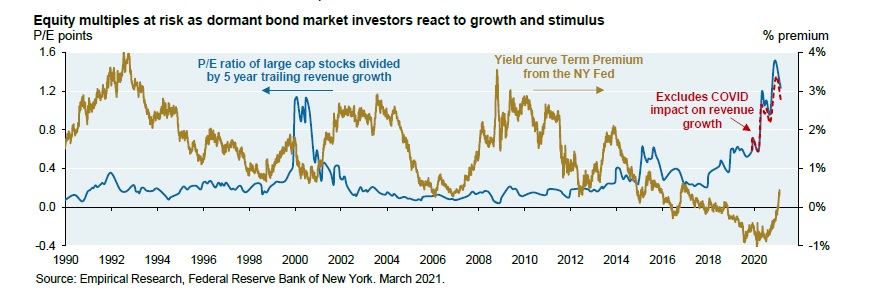

確かにグロース株は低金利を背景にアウトパフォームしてきたことは事実です。インフレ率を除いた、価格変動リスクや長期保有リスクへの見返りとして乗っているプレミアムを”タームプレミアム”(term premium)と呼びますが、近年このタームプレミアム(黄色)がマイナスになっていました。

投資家は、株価下落の際のヘッジ資産として長期国債を購入する場合が多く、株価下落予想が強まるときには、タームプレミアムが低下(=長期国債の利回りは適正値より低い水準にまで低下)します。確かにこのままコロナ禍が継続して株価の上昇が見込めないという状況下では、投資家も過度なプレミアムを期待せず、「とりあえず、せめて債券でも持っておくか」という心理になります。

そしてこのタームプレミアムが、ここ最近プラスに転換しています。

つまり投資家が徐々に経済成長をマーケットに織り込んできた(タームプレミアムを期待し始めた)ということが示唆されます。米国では今年に入ってから急速にワクチン接種がすすんでおり、25日の記者会見では、バイデン米大統領が「就任100日後の4月末までに米国内で2億回の接種を目指す」と表明しており、経済回復が日に日に現実味を帯びてきました。

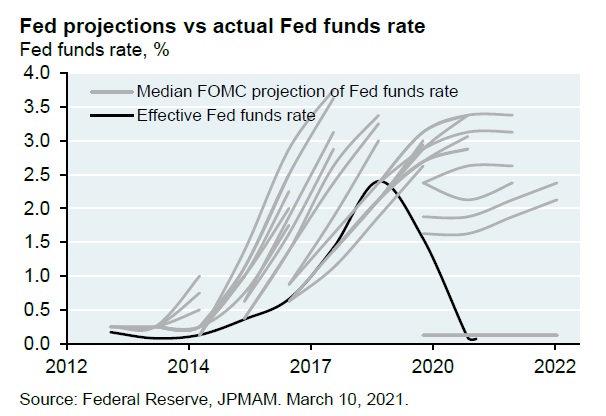

また、FRBが「いつテーパリングを実施するか」ということが投資家の大きな注目を集めていますが、過去10年間を振り返って見ると、基本的にFRBの予想は過大である(緩和維持を長期化する)傾向があるそうです。笑