日経平均株価も節目の29,000円を超えまして、益々割高感が高まっています。ちょっと前まで24,000円を最高値として、2年ほど「24,000円を超えるか超えないか」という相場の中にいたので、一気に29,000円まで上昇してしまったことは、正直”違和感“以上の何者でもありません。

私が投資に興味を持ち始めた10年前の震災直後は、2万円超えるなんて夢のまた夢だったので、バブルの時の最高値(38,000円)の一歩手前(1万円以内)に来たと思うと感慨深いです。

このような高値警戒感の中、嬉しいニュースがありました。2月も中旬に差し掛かり、多くの企業が10-12月の決算発表を続々と行っていますが、好決算を発表する企業が多かったようです。

11日までに10~12月期決算を発表した3月期決算の上場企業(金融など除く)のうち、5年以上継続して比較できる約1400社の業績を日本経済新聞社が集計した。そのうち、302社の純利益が過去最高になった。

日本経済新聞(2021/2/12)

ただし、業種によってかなり差が出てしまっていて、リモートワークや巣ごもり需要で自動車やデジタル関連、宅配、スーパーの需要が急回復した一方で、鉄道、航空、外食では苦戦が続いています。

全ての企業が好決算ではなかったとはいえ、おかげでPER(予想)が少し低下し、高値警戒感が和らぎました。

日経平均株価の今期予想ベースのPER(株価収益率)は12日算出時点で23.3倍と、昨年11月9日以来約3カ月ぶりの低水準になった。

日本経済新聞(2021/2/12)

ただし、2010年代の日経平均のPERは平均で15倍程度だったので、それと比べれば依然高めの水準ではあります。一方、米国(S&P500)のPERはどの程度かというと22~23で推移しています。(2月上旬現在)ほぼ日本と同じくらいの水準ですね。

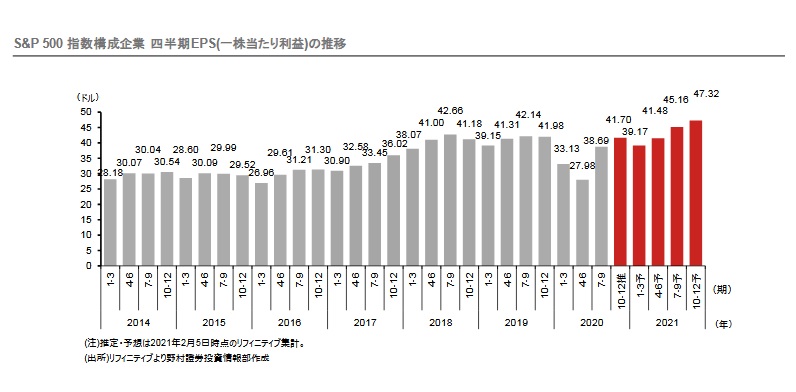

米国も1996年以降の平均17.7倍を上回っていますが、米企業の多くが2020年4-6月期を中心に、新型コロナウイルスの影響などで業績が悪化するものの、その後回復することを株式市場では織り込んでいると推察されます。

https://www.nomura.co.jp/es/lp/retail/fstock/usmarket/pdf/usmarket.pdf

業績自体は引き続き上昇していく見込みで、2021年の予想EPSは173ドル、2022年の予想EPSは200ドルと予想しています。もし、今のPER水準が維持されるとすると、200ドル×23倍で、2022年の予想S&P500は4600ドル(今より13%上昇!)と予想することができます。

ちなみに、既に年初来10%上昇を達成しようとしているNASDAQ総合指数のPERは39.5倍(2021年2月5日時点)とのことで、さすがにITバブル時(64.9倍:2000年3月)には全然到達していないものの、S&P500より高い水準です。