9月に入ってから、年初来20%以上上昇していたハイテク株の調整により、S&P500も9月2日に付けた3,580.84をピークに下落しています。

米国株調整の要因

ハイテク株が上がり過ぎている他に、調整の要因として9月16日に開催されたFOMCの結果と11月3日の大統領選挙が影響したと言われています。

米金融政策の底打ち

パウエル議長が米連邦公開市場委員会(FOMC)後の記者会見で「少なくとも2023年末までゼロ金利政策を維持する」と宣言し、物価目標を「一定期間の平均で2%」に切り替えたことで、長期の金融緩和を続ける姿勢を示しました。

内容は予想通りであったものの、追加の量的緩和(QE)については触れられず、これが市場の期待を削いだというものでした。また、ゼロ金利の長期化や景気悪化、財政赤字の膨張と米国にとっては悪いシナリオが想定され、マネーはドルから他の資産に移っており、ドル安(円高)も9月10日付近の106円台から104円台に進んでいます。

大統領選挙前の調整

また、次のマーケットのイベントはなんといっても米国大統領選挙でしょう。

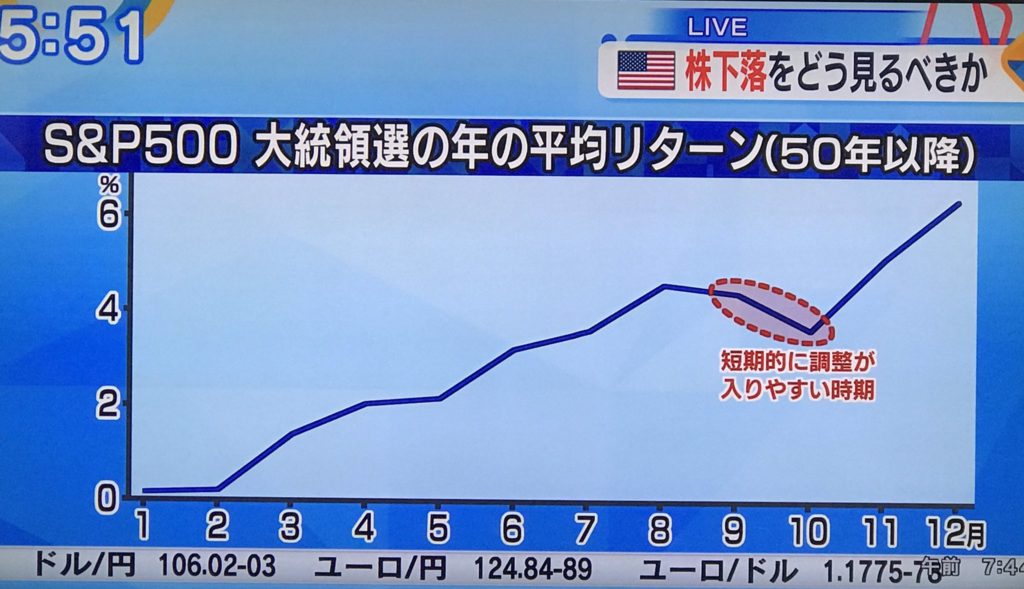

以下の記事でも書きましたが、大統領選挙の”年”は比較的株高で終える年が多い(戦後の勝率7割)ようですが、大統領選挙に向けては調整局面に入りやすいようです。特に9月・10月は過去の統計的にも下落する場合が多いとのこと。

前回(2016年)の大統領選挙はどうだったかというと、やはり大統領選挙に向けて下落しました。詳しく見てみると2016年9月1日の2170.86から、開票日(11月9日:午前8時から開票)の1週間前である11月4日に最安値2085.18を付けました。この間約4%下落しました。

景気回復の兆候

短期的に見れば上記の大統領選挙や追加経済対策を巡る米議会の混乱、ワクチン開発と様々な要因があります。しかし、長期的に見れば3月から大きく株価は上昇しており、景気回復トレンドの途中の単なる調整と見なして良いのでしょうか。

結論から言うと、日経マネー(2020.10)の「野生の相場学」では、まだリバウンドの途中であり過去の景気回復パターンと異なっているとのことです。

リンク

米景気回復期の4つの兆候

米景気回復時には以下の4つの兆候が見られるそうです。

①株式市場のインプラントボラティリティーのピークアウト

②信用リスクのピークアウト

③長短金利差の1%以上の拡大

④中小株優位

今のところ、①は3月16日、②は3月23日に確認できたそうです。一方で、③については現在10年債の利回りは約0.7%、2年債は0.14%と0.5%ほどの開きしかありません(6月5日に0.96%を記録)。

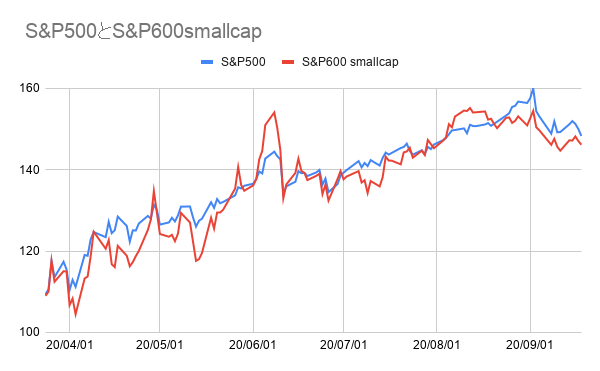

④については、景気回復初期の段階において中小企業株が敏感に反応するという経験則に基づくものですが、現在までで中小型株が優位の相場ともいえない状況です。

今後について

理想的な景気循環期のシフトは、政策効果が表れ、徐々に金融相場から業績相場に移っていくことです。ただ、グロース(成長)株優位の状況が続き、なかなかバリュー(割安)株が上昇しないのは、バリュー株は総じて景気敏感株が多く、投資家が本腰を入れて投資をしていない=慎重な姿勢であることが伺えます。なお、日経マネーの記事では以下のように締めくくっていました。

恐らくはバブルとなった成長株を尻目に、彼ら(投資家)は辛抱強く次の調整局面を待っているのだろう。

日経マネー(2020.10)「野生の相場学」より

まさに次の調整局面(まさに今かも知れませんが)に備えてキャッシュ比率を引き上げている私のことです。